Commission des finances, de l’économie générale et du contrôle budgétaire

Séance du 14 octobre 2009 à 16h00

La séance

La Commission poursuit, sur le rapport de M. Gilles Carrez, rapporteur général, l'examen de la première partie du projet de loi de finances pour 2010 (n° 1946).

Article 2 : Suppression de la taxe professionnelle

La Commission est saisie de trois amendements de suppression de cet article, I-CF 99, I-CF 186 et I-CF 239, présentés respectivement par MM. Jean-Pierre Brard, Jean-Pierre Balligand et Daniel Garrigue.

Dans le souci de l'intérêt général, le groupe socialiste a souhaité être constructif et a coopéré à la réflexion sur la fiscalité locale afin d'aboutir à une répartition équilibrée de la charge fiscale entre les entreprises et les ménages – répartition qui, je le rappelle, se faisait, à l'époque du rapport Valletoux, à raison de 45 % pour les entreprises et de 55 % pour les ménages.

Jérôme Cahuzac l'a souligné ce matin, et Marc Laffineur et moi-même l'avons dit dans notre rapport d'information, l'industrie doit être l'objet de toute notre attention. Toutefois, un système économique ne se limite pas aux seules entreprises ; en particulier, il ne faut pas oublier ceux qui reçoivent le produit de l'impôt, c'est-à-dire les collectivités locales.

En 1975, Jacques Chirac avait fait la réforme inverse de celle-ci, une réforme poujadiste allégeant considérablement la contribution des commerçants au détriment de celle des industriels. Cela n'avait donc pas déséquilibré le budget des collectivités locales, bien au contraire.

Le danger aujourd'hui, c'est que l'on ne prenne en considération que l'intérêt des entreprises. Et le fait que l'on n'ait pas procédé préalablement à la réforme des collectivités locales rend l'exercice très difficile pour le rapporteur général, qui ne peut que proposer des systèmes de compensation.

Tout d'abord, les simulations faites sur la contribution sur la valeur ajoutée, désormais appelée « cotisation complémentaire », montrent qu'il faut être très attentif à son assiette. Marc Laffineur et moi-même avions proposé un taux progressif jusqu'à 2 millions d'euros de chiffre d'affaires, avec une franchise de 1 500 euros ; peut-être ce seuil est-il trop bas pour nombre d'entre vous, mais une progressivité jusqu'à 50 millions d'euros de chiffre d'affaires risque de poser des problèmes, notamment dans l'ouest de la France, où le tissu industriel est composé essentiellement de PME : les montants réaffectés aux intercommunalités seront beaucoup trop réduits.

Si nous avions retenu une imposition locale assise sur la valeur ajoutée, c'est pour éviter que les collectivités territoriales soient dépendantes d'une ressource procyclique. Il faut cependant que son rendement soit suffisant et, à ce titre, le dispositif progressif proposé ne me paraît pas approprié : des entreprises générant beaucoup de valeur ajoutée risquent de ne pas être assujetties à l'impôt.

Par ailleurs, et même si l'idée est bonne, le dispositif de péréquation conçu par le rapporteur général est insuffisant. Des communautés fortement industrialisées, comme Montbéliard ou Dunkerque, vont voir leurs ressources s'effondrer suite à la réforme. Nous en sommes tous d'accord : il faut conserver un lien entre le territoire et l'entreprise. La communauté urbaine de Dunkerque n'acceptera jamais l'implantation d'un terminal méthanier, d'une usine de l'American Can ou d'un site Seveso, avec les difficultés que cela provoque, si elle n'a rien en retour !

J'émets un avis défavorable sur les amendements de suppression. En revanche, je souscris largement aux observations faites sur le rendement et l'assiette de l'impôt.

Je rappelle que M. Laffineur et vous préconisiez que les entreprises soient assujetties à la cotisation complémentaire sur la valeur ajoutée à partir de 152 000 euros de chiffre d'affaires – ce qui correspond au seuil d'assujettissement aux EBM dans le dispositif de la taxe professionnelle –, à un taux progressant rapidement jusqu'à 1,5 %, à partir du seuil de 2 millions de chiffre d'affaires, ce qui permettait de ne pas pénaliser les territoires dont le tissu industriel est composé de TPE ou de PME.

Certes, un plus grand nombre d'entreprises y perdraient : 120 000, contre 42 000 dans le dispositif gouvernemental. Mais votre système permettrait d'élargir l'assiette de l'impôt et de gagner au moins 1 milliard d'euros de produit de cotisation complémentaire. Sous réserve d'un renforcement de l'abattement et d'un étalement dans le temps des augmentations d'impôt, les simulations ont montré que votre dispositif était viable. Il permettrait enfin de résoudre le problème des sites industriels comme Dunkerque, grâce à la cotisation complémentaire.

Lorsqu'une entreprise possède plusieurs établissements, je pense qu'il faut donner des avantages aux établissements industriels ; c'est facile à faire puisque, en droit fiscal, ceux-ci obéissent à des règles spécifiques pour la détermination de leur valeur locative.

Par exemple, l'Association des maires de France et le rapport Fouquet préconisent de ne pas prendre pour base d'imposition les valeurs financières, comme les salaires ou les valeurs locatives, mais des données physiques, comme les effectifs et la surface des installations.

La Commission rejette les amendements I-CF 99, I-CF 186 et I-CF 239.

Elle est ensuite saisie de l'amendement I-CF 261 du rapporteur général, tendant à une nouvelle rédaction de l'article.

M. le rapporteur général a défendu son amendement ce matin. S'il est adopté par notre commission, les autres amendements sur l'article 2 tomberont. En conséquence, je propose que leurs auteurs présentent de façon succincte les sujets qu'ils estiment susceptibles de retenir l'attention du rapporteur général, dans la perspective de l'éventuel dépôt de nouveaux amendements ou sous-amendements au titre de l'article 88, mardi prochain. Le rapporteur général leur répondra, puis nous procéderons au vote sur l'amendement I-CF 261.

Je souhaite exclure de la cotisation locale d'activité les activités de location ou sous-location d'immeubles nus.

Avis défavorable. Il existe aujourd'hui une lacune dans l'assujettissement à la taxe professionnelle : les sociétés foncières ne la paient pas. C'est pourquoi le Gouvernement a décidé d'élargir l'assiette de la nouvelle contribution aux sociétés foncières qui tirent de leurs activités de location d'immeubles à usage professionnel des recettes supérieures à 100 000 euros par an. On résout ainsi une anomalie fiscale.

Nous souhaitons reprendre toutes les préconisations du rapport Balligand-Laffineur, et contestons le maintien de plafonnement de l'impôt économique local.

Avis défavorable. Je rappelle que c'est précisément le rapport Balligand-Laffineur qui a proposé de maintenir un plafonnement de la valeur ajoutée.

En étudiant les simulations, nous avons noté que certaines entreprises se trouvent dans des situations exceptionnelles, où la cotisation locale d'activité sur le foncier peut représenter une part très importante de la valeur ajoutée. Il nous a donc paru nécessaire de protéger les entreprises, à hauteur, comme vous l'aviez proposé, de 3 %. Dans son projet, le Gouvernement a retenu un plafonnement de la valeur ajoutée, qui englobe la cotisation locale d'activité et la cotisation complémentaire, à 3 %.

Prenons un exemple. Une entreprise qui, dans le barème retenu par le Gouvernement, réalise plus de 50 millions d'euros de chiffre d'affaires, paiera 1,5 % de cotisation sur la valeur ajoutée : sa cotisation locale d'activité ne pourra donc dépasser 1,5 % ; au-delà, elle bénéficiera d'un dégrèvement. La collectivité locale ne sera pas pénalisée.

Par ailleurs, mon amendement tend à supprimer le ticket modérateur sur la cotisation locale d'activité, dans la droite ligne du rapport Balligand-Laffineur.

Je souhaite aménager les professions libérales, qui, comme lors de la réforme Strauss-Kahn, ne bénéficient pas du nouveau système.

De deux choses l'une : soit ces professionnels relèvent du droit commun, auquel cas ils doivent payer leur cotisation sur la partie locative et la cotisation sur la valeur ajoutée au taux progressif ; soit il faut abaisser le niveau de leur cotisation de 6 à 4 % du montant de leurs recettes, au prorata de l'économie globale. Les exclure des avantages de la réforme au prétexte qu'ils ne sont pas soumis à la concurrence internationale est fallacieux : d'abord, ils peuvent l'être ; ensuite, l'on pourrait utiliser le même argument pour nombre de bénéficiaires de la réforme.

La question a déjà été examinée à l'occasion du rapport Balligand-Laffineur. Il avait été bien précisé à l'époque que les professionnels libéraux assujettis au régime des bénéfices non commerciaux et employant moins de cinq salariés pourraient ne pas bénéficier d'une diminution de charge fiscale à l'occasion de cette réforme – mais qu'ils ne subiraient pas davantage une hausse.

Leur appliquer le régime de droit commun coûterait entre 800 et 900 millions d'euros. Le Gouvernement a fait un choix budgétaire, en refusant d'accroître le coût de la réforme au profit de professions protégées de la concurrence internationale et dont le chiffre d'affaires est assuré.

Le problème, c'est la différence de traitement avec ceux qui sont assujettis au régime des bénéfices industriels et commerciaux !

L'inégalité est ailleurs, puisque le professionnel libéral qui emploie six salariés bénéficiera de la réforme, et non celui qui emploie quatre personnes. Mon avis défavorable est motivé par des raisons strictement budgétaires.

Beaucoup d'entreprises disposent d'une flotte interne de véhicules, notamment routiers. Les immobilisations relatives aux bâtiments destinés au stationnement bénéficient de l'abattement de 15 %, mais pas celles des entreprises spécialisées dans le transport. Il en résulte une discrimination qu'il convient de supprimer en étendant l'abattement aux bâtiments des entreprises de transport.

L'implantation d'une grande entreprise de transports constitue une nuisance pour une commune. Peut-être devrait-on accorder un avantage à celle-ci. Il faut étudier la question.

Je souhaite également augmenter l'abattement sur les immobilisations industrielles de 15 à 20 %.

Avis défavorable. Le taux retenu permet d'encourager l'industrie sans pour autant pénaliser excessivement les collectivités qui accueillent des implantations industrielles sur leur territoire. De surcroît, passer de 15 à 20 % coûterait environ 300 millions d'euros supplémentaires.

Le transport fluvial et le transport routier ont une activité internationale au même titre que la navigation maritime ou aérienne, qui bénéficient seules d'un abattement de ce fait. Il convient de traiter les quatre modes de transports de manière homogène.

Je suis plutôt favorable sur le principe.

Avec la cotisation complémentaire, on généralise un mode d'imposition sur la valeur ajoutée. Celle-ci avait été introduite subrepticement dans le calcul de la taxe professionnelle, par l'intermédiaire du plafonnement intervenu pour la première fois en 1988-1989. Comme elle n'avait pas fait l'objet d'une définition précise, les contentieux se sont multipliés.

De ce fait, le présent projet de loi est amené à définir la valeur ajoutée, à partir notamment de la jurisprudence du Conseil d'État. Il en distingue cinq types : celle de droit commun, celle des banques, celle des assurances, celle des autres sociétés financières et celles des GIE de financement.

Il convient de mesurer les conséquences de cette mesure, qui tend à exonérer de cotisation complémentaire la part de trafic international, y compris intra-européen, des entreprises de transport. Dans certains territoires, le transport représente une part importante de l'activité économique, et l'on risque d'alléger par trop la cotisation complémentaire des entreprises.

Nous évaluerons ces conséquences, mais je ne pense pas qu'elles soient si importantes que cela, d'autant plus que mon amendement prévoit un étalement de la cotisation complémentaire entre la région – à hauteur de 25 % –, le département – à hauteur de 55 % – et le local – à hauteur de 20 %. Les effets de distorsion seront donc amortis.

La proposition de Charles de Courson est de cohérence, et survient, de surcroît, dans un contexte fort difficile pour le transport routier.

Nous proposons de modifier le barème afin d'exclure de cette réforme les banques, la grande et moyenne distribution et les compagnies d'assurance. Mais j'ai compris que M. le rapporteur général se montrerait ouvert sur ce point.

Les provisions pour créances douteuses doivent être déduites du calcul de la valeur ajoutée.

Les assurances, comme les banques, m'ont soumis des demandes de modification du calcul de leur valeur ajoutée et de leur production. Mais dans la mesure où il s'agit d'entreprises déjà redevables de la cotisation minimale, je suis attaché au maintien de la définition de la valeur ajoutée qui leur est actuellement applicable.

En période de crise économique, le montant des provisions augmente, l'assiette de la valeur ajoutée s'accroît mécaniquement alors que l'activité se contracte.

Dans le secteur bancaire, on ne parle pas de valeur ajoutée mais de produit net bancaire ; or celui-ci est réalisé avant provisions. Il faut maintenir le texte gouvernemental sur ce point.

Le texte gouvernemental prévoit que les structures créées pour la réalisation d'une opération unique de financement d'immobilisations corporelles devront déterminer leur valeur ajoutée selon les principes de la valeur ajoutée bancaire. Il conviendrait de donner aux entreprises ayant choisi le régime de la valeur ajoutée de droit commun, pour leurs opérations en cours au 1er janvier 2010, la possibilité de déduire de la plus-value de cession la quote-part d'amortissements non déduits, sauf à créer une imposition non économiquement fondée.

Lorsqu'au début d'un cycle de financement, les loyers perçus sont inférieurs aux amortissements déduits, l'entreprise constate une valeur ajoutée négative. Il convient d'autoriser l'imputation des valeurs ajoutées négatives sur les valeurs ajoutées positives des exercices ultérieurs.

L'impôt sur les sociétés est passé de 50 milliards en 2007-2008 à 20 milliards. Alors que nous cherchons à garantir la stabilité de l'impôt destiné aux collectivités locales, il serait imprudent de mettre en place des systèmes de type du carry back, ou carry forward, en l'espèce.

Rappelez-vous la crise de la sidérurgie, lors de laquelle les entreprises ont réalisé des valeurs ajoutées négatives pendant trois années consécutives.

Elles étaient taxées sur les EBM, qui eux, ne bougeaient pas. Le texte gouvernemental apporte donc déjà une amélioration substantielle.

Pour des raisons de stabilité de l'impôt en temps de crise, le chiffre d'affaires pris en compte dans le cadre de la cotisation complémentaire des mutuelles, unions et institutions de prévoyance ne devrait tenir compte ni des autres produits techniques ni des produits de placement. Les provisions techniques n'ont rien à voir avec l'activité d'assurance.

Je ne suis pas d'accord. Ces produits sont partagés entre les compagnies et les provisions pour revalorisation des contrats de leurs clients, part sur laquelle elles prennent un bénéfice.

Les élus de montagne se trouvent confrontés à deux problèmes.

Le premier est celui du seuil fixé pour l'imposition forfaitaire sur les entreprises de réseaux, de 50 mégawatts. Beaucoup de barrages échapperont à la taxation, au détriment des collectivités territoriales – dans le département de l'Ariège, seuls quatre ouvrages sont imposables.

Le second problème tient à l'affectation du produit de l'impôt. Il semble légitime que les collectivités directement concernées par un périmètre Seveso soient celles qui bénéficient de l'impôt. Nous souhaitons un principe de neutralité : les communes d'assiette doivent pouvoir continuer de recevoir la somme qu'elles percevaient après écrêtement de la taxe professionnelle et que les départements continuent d'être les bénéficiaires de la taxation, via les fonds départementaux de la taxe professionnelle. Il n'y a aucune raison que les régions ou que l'État – qui encaisse déjà la redevance domaniale – perçoivent une partie du produit de l'impôt, alors que de lourdes charges pèsent localement. Rappelons que la construction des centrales a occasionné l'inondation de certaines vallées et que l'entretien – très onéreux – des cours d'eau en aval pèse sur les collectivités locales. C'est la raison pour laquelle nous proposons une exception à l'application uniforme des nouvelles règles de la cotisation complémentaire.

Je profite de cette occasion pour évoquer la suppression, dans l'amendement du rapporteur général, des FDPTP. Le Gouvernement n'avait-il pas pris l'engagement en séance que la réforme serait neutre de ce point de vue ?

Les FDPTP sont-ils pris en compte dans le cadre de la compensation, et comment ? Par ailleurs, il me semble que la proposition de Michel Bouvard suppose que l'on connaisse l'ensemble des installations concernées par une telle exception.

Une exception similaire est prévue pour les centrales nucléaires, qui ne sont pas délocalisables non plus.

Il faut que l'IFER bénéficie le plus possible à l'échelon local. C'est la raison pour laquelle je suis favorable à un abaissement de son seuil.

En revanche, je ne crois pas acceptable que la cotisation complémentaire assise sur la valeur ajoutée obéisse à des règles différentes selon la nature de l'entreprise.

Dans le texte gouvernemental, 25 % de la cotisation complémentaire vont à la région, 75 % au département. Mais une appréciation par sommation des valeurs ajoutées est prévue, ce qui fait que la ville du Perreux peut se trouver bénéficiaire de l'impôt sur un barrage de Savoie.

Je propose dans mon amendement de territorialiser la valeur ajoutée. Cela rejoint le souhait de Michel Bouvard, hormis le fait que la région est également bénéficiaire.

Il faut garder un système de péréquation infra départemental, parallèlement à la mise sur pied d'un système de péréquation national. Les FDPTP ne sont pas traités de façon satisfaisante dans l'article 2. Ils sont maintenus mais ils seront alimentés dans l'avenir par un écrêtement sur la cotisation locale d'activité. La situation sera difficile pour les communes déjà soumises à écrêtement en base, qui se verront enlever une nouvelle part de leurs ressources au titre de la CLA en dynamique. Je m'interroge sur cet abondement. C'est le type même de sujet que l'on pourra traiter en 2010, sur la base de simulations précises.

La seule solution est effectivement de cristalliser la situation antérieure. Mais comment faire à l'avenir pour les communes qui recevront une implantation importante ? Ne faudrait-il pas alimenter le FDPTP par un nouvel abondement, en transposant le système qui prévaut aujourd'hui : sont écrêtés les établissements dont l'assiette par habitant est supérieure à deux fois la moyenne nationale ?

Je ne comprends pas que l'on cherche à renflouer encore les FDPTP par la CLA alors que la nécessité d'un fonds de péréquation nationale est criante. Les simulations montrent d'ailleurs un écroulement des recettes fiscales économiques pour un certain nombre d'agglomérations où sont situés de grands établissements industriels. La péréquation nationale ne doit pas revenir à multiplier les fonds départementaux.

L'idée qui sous-tend l'amendement du rapporteur général est d'intéresser les collectivités au développement économique. C'est là que le débat sur la péréquation nationale trouve ses limites.

Il s'agit d'un problème important. Nous devrons examiner la meilleure façon de le traiter lorsque nous disposerons de simulations complémentaires, commune par commune.

À défaut de disposer du coût exact de l'établissement de la cotisation complémentaire, je propose de ramener de 1 à 0,5 % le taux des frais d'assiette prélevés par l'État.

Dans la mesure où l'on va territorialiser la valeur ajoutée, les coûts administratifs augmenteront ; en outre, il faut gérer les exonérations.

Dans la mécanique proposée pour la répartition des compensations entre départements, je vois deux problèmes.

Premièrement, il n'est pas précisé si la population considérée est la population DGF ou la population INSEE. Il me semblerait logique que ce soit la première.

Deuxièmement, si les seuls critères de pondération sont la population et les effectifs salariés, le retour sera dérisoire dans tous les départements à faible démographie, singulièrement les départements de montagne, où la disparition des emplois industriels n'est pas compensée par le dynamisme touristique et où ne vivent plus que des retraités. Il faudrait au demeurant préciser la date de référence à laquelle seront mesurés les effectifs salariés, pour savoir si les emplois saisonniers seront pris en compte. Les amendements déposés ont vocation à ouvrir le débat en vue de retenir d'autres critères. Je suis conscient que la réflexion pourra se poursuivre au cours de 2010 mais je conteste certains principes posés dans le texte du Gouvernement.

Les critères proposés sont anti-péréquateurs. Je propose de ramener la pondération des effectifs salariés entre 20 et 35 %, de porter la pondération des valeurs collectives entre 45 et 60 % et d'introduire un critère potentiel financier superficiaire, pondéré entre 25 et 35 %. La pondération de la population pourrait être contenue à 10 % maximum. Je rejoins une fois de plus la philosophie défendue par Michel Bouvard.

La réponse figure dans la nouvelle rédaction de l'article 2 : l'approche du Gouvernement est abandonnée et la valeur ajoutée est territorialisée. La totalité de la valeur ajoutée des barrages de la Savoie, par exemple, sera saisie dans ce département.

Un problème ne se posera que pour les entreprises possédant plusieurs établissements. Si une entreprise a deux établissements, l'un à Chambéry et l'autre à Foix, la valeur ajoutée sera redistribuée en fonction de critères endogènes à l'entreprise, comme le nombre de salariés ou la surface des locaux.

La valeur ajoutée étant concentrée, une péréquation nationale très puissante entre départements et régions s'impose, mais en assiette fiscale et non en dotation budgétaire. Le dynamisme de la TSCA, la taxe sur les conventions d'assurance, sera probablement plus fort que celui des dotations budgétaires de l'État.

Cette nécessité est satisfaite puisque je propose la compensation la plus actualisée possible : les taux 2009 multipliés par les bases au 1er janvier 2010.

M. Jean-Pierre Balligand souhaite aussi indexer la dotation de compensation sur l'évolution du produit de la CSG.

Le dispositif de péréquation répond à cette préoccupation. La dynamique de la cotisation complémentaire sera répercutée des départements où elle excédera sensiblement la moyenne nationale vers ceux où une moins-value fiscale aura été constatée. La dotation budgétaire ne sera pas gelée définitivement.

Le système d'écrêtement pour les départements en croissance alimentera un fonds de péréquation nationale. Nous voulons aux départements des ressources aussi dynamiques que le sont leurs charges. Je tiens donc à ce que le fonds de péréquation nationale soit le mieux alimenté possible. S'il est correct, la question de la CSG et des autres ressources complémentaires dynamiques se posera avec moins d'acuité.

Le texte gouvernemental contenait des dispositions relatives aux zones de revitalisation rurale, qui ont disparu de l'amendement du rapporteur général. Confirmez-vous bien que, s'il est adopté, la réglementation actuelle continuera de s'appliquer ?

L'article 2 propose une modification très substantielle des régimes d'exonérations zonées. Les conditions d'examen du projet de loi de finances ne nous permettaient pas de l'étudier avec l'attention qu'elle méritait et j'ai donc souhaité maintenir le droit existant. Pour autant, il est tout à fait légitime de proposer les modifications ponctuelles qui sont nécessaires, dès lors qu'elles donnent lieu à un vrai débat.

Monsieur de Courson, accepteriez-vous de retirer tous vos sous-amendements à l'amendement I-CF 261, dont certains pourront être présentés à nouveau lors de la réunion consacrée à l'examen prévu à l'article 88 ?

S'agissant de sous-amendements, aucun délai n'est imposé. Toutefois, pour qu'ils puissent être étudiés avant la réunion de mardi, consacrée à l'examen prévu à l'article 88, je vous recommande de les déposer vendredi au plus tard.

Devons-nous en déduire que seuls les sous-amendements déposés au préalable feront l'objet d'un examen attentif ?

Le rapporteur général s'est engagé à en réexaminer quelques-uns. Il pourra émettre un avis circonstancié sur ceux qui auront été déposés d'ici à vendredi.

Les sous-amendements I-CF 265 rect. à I-CF 280 rect. sont retirés.

Le bloc communes plus intercommunalités se voit privé de ses moyens d'agir.

L'amendement du rapporteur général ne règle pas le problème relatif aux entreprises réalisant moins de 500 000 euros de chiffre d'affaires.

L'État étant de plus en plus endetté, il se trouve dans l'incapacité de transférer des ressources fiscales aux collectivités, mais, dans le même temps, un processus de destruction de l'impôt est en cours, avec notamment la taxe carbone, dont la compensation cannibalisera l'impôt sur le revenu.

L'amendement Carrez est moins pire que l'original mais nous travaillons dans la précipitation et nous déplorons que la future fiscalité ne recherche pas la justice sociale. Nous sommes en désaccord fondamental avec l'article 2, comme d'ailleurs avec l'article 3 et la plupart des autres articles de ce projet de loi de finances. Pour notre part, nous souhaiterions taxer davantage les revenus financiers. Les banques refont leur beurre alors que la France ne sort pas de la crise. Les dispositions envisagées ne sont pas de nature à améliorer la situation des collectivités locales, qui constituent pourtant le ciment de la cohésion sociale. Je reconnais cependant volontiers que Gilles Carrez, qui connaît bien son sujet, a limité les excès les plus graves voulus par Sa Majesté impériale !

Dans son amendement, M. le rapporteur général ne modifie pas la rédaction des alinéas 185 à 190 de l'article 2, c'est-à-dire de l'article 1519 H. C'est inquiétant pour le milieu rural, où existent des zones blanches en matière de haut débit. Les stations sont généralement payées par le conseil général, au bénéfice des habitants. La réglementation proposée les condamnerait à une double peine. J'invite le rapporteur général à réexaminer la question d'ici à la semaine prochaine.

Monsieur Garrigue, je le répète : afin que le tissu des TPE-PME puisse bénéficier d'une saisie de valeur ajoutée, nous examinerons la proposition de barème imaginée par Jean-Pierre Balligand et Marc Laffineur.

En revanche, je n'ai pas de réponse à votre dernière remarque, qui est d'ordre plus général.

Chacun reconnaît que l'amendement du Rapporteur général, sans répondre à toutes les préoccupations, présente des améliorations certaines par rapport au dispositif proposé par le Gouvernement.

En séance, en notre nom à tous, M. le rapporteur général demandera des simulations concernant l'ensemble des collectivités territoriales, afin que nous puissions procéder aux ajustements législatifs nécessaires dans les premiers mois de l'exercice 2010. L'objectif est que cette réforme présente le moins d'inconvénients possible pour les collectivités territoriales.

La Commission adopte l'amendement I-CF 261.

En conséquence, l'article 2 est ainsi rédigé et les autres amendements à cet article deviennent sans objet.

Après l'article 2 :

La Commission examine l'amendement I-CF 200 de M. Jean-Pierre Balligand.

Je me vois obligé de donner un avis défavorable car l'impact de cet amendement atteindrait plusieurs milliards d'euros.

La Commission rejette cet amendement.

Article additionnel après l'article : Rapport sur l'extension de la contribution économique territoriale à l'agriculture

Après que M. Michel Bouvard a retiré ses amendements I-CF 126 et I-CF 147, la Commission examine l'amendement I-CF 72 de M. Charles de Courson.

Le secteur agricole n'est pas soumis à la taxe professionnelle parce qu'il paie l'impôt sur le foncier non bâti, ce qui a abouti à des résultats aberrants – par exemple à l'exonération totale des élevages hors sol. Ne conviendrait-il pas d'assujettir les entreprises agricoles à la contribution économique territoriale et par conséquent de supprimer l'impôt sur le foncier non bâti ?

La Commission adopte cet amendement.

Article 3 : Financement des chambres de commerce et d'industrie :

La Commission examine les amendements I-CF 73 de M. Charles de Courson et I-CF 31 de M. Olivier Carré.

Le lien entre réforme de la taxe professionnelle et financement des chambres de commerce et d'industrie est problématique. Le Gouvernement envisage pour 2010 de laisser aux chambres de commerce et d'industrie le financement assis sur la partie immobilière de la taxe, mais assorti d'un abattement de 5 %.

Alors que l'État augmente encore ses dépenses de 1,2 %, le Gouvernement veut aussi que cet abattement de 5 % par an s'applique pendant trois ans. Je propose de limiter cette année la diminution du financement à 2 %.

Le présent amendement vise aussi à régler la question qui se pose pour 2011 de la part de l'imposition additionnelle à la taxe professionnelle (IATP) assise sur l'équipement, soit 1 milliard d'euros. Notre idée est, pour financer ce milliard d'euros, de créer une taxe additionnelle à la cotisation complémentaire qui serait de 0,15 % environ. Le prélèvement passerait alors à 1,65 %.

Je n'ai pas pu déposer un amendement, jugé irrecevable, qui prévoyait l'affectation de ces 0,15 % à un fonds national géré par l'État et l'Assemblée des chambres françaises de commerce et d'industrie, qui alimenterait les 22 chambres régionales. Le projet de loi sur la réforme des chambres de commerce et d'industrie prévoit en effet que seules les chambres régionales bénéficieront de dotations, ou d'impôts, à charge pour elles de doter les chambres départementales. Il ne paraît pas raisonnable de renvoyer à plus tard le financement des chambres de commerce et d'industrie induit par la réforme de la taxe professionnelle, en laissant ainsi celles-ci dans l'incertitude.

Cet amendement est donc un amendement d'appel à l'attention du Gouvernement. La réforme des chambres de commerce et d'industrie suscite une opposition d'environ un tiers de l'AI-CFCI. Il ne faut pas déstabiliser l'accord passé entre le Gouvernement et la majorité des chambres, dont le projet de loi est la traduction.

Une réforme importante des chambres de commerce et d'industrie est engagée. S'il est entendu que la révision générale des politiques publiques a prévu un effort de 15 % des dotations sur trois ans, répartir cet effort de façon linéaire en trois fois 5 % est très exigeant. La première année en particulier, le champ global de fonctionnement des chambres départementales autour des chambres régionales va devoir être défini. Commencer à mettre en oeuvre cette réforme sur la base d'un budget amputé d'emblée de 5 % n'est pas facile. L'idée est donc de moduler la diminution du taux, en inscrivant dans la loi, et non seulement dans l'exposé des motifs, un objectif de diminution de 15 % sur trois ans, corrigé de l'inflation – ce qui diminuera un peu le pourcentage final – et aussi de commencer par une diminution plus faible, aboutissant à une proportion de 97,3 % de l'actuelle taxe additionnelle à la taxe professionnelle en 2010 au lieu de 95 %, les 15 % de diminution devant être acquis à l'horizon 2012.

J'abonderai dans le sens des auteurs de l'amendement. Une réforme de fond est en cours. Il ne faudrait pas que ses soutiens soient découragés par l'apparition d'une ponction fiscale. Si la participation des chambres de commerce et d'industrie à l'effort doit être maintenue, elle doit être raisonnable.

Voici deux questions différentes, dans la perspective d'une réforme des chambres de commerce et d'industrie que le Parlement devrait examiner d'ici à la fin de l'année, et dont la Commission devrait se saisir pour avis.

La première question concerne le rythme de l'effort financier de 15 % qui, à l'issue d'un travail de révision générale des politiques publiques approfondi, a été demandé aux chambres de commerce et d'industrie. Le Gouvernement propose que la diminution soit répartie en trois parts égales de 5 % sur trois ans, à partir de 2010.

En regroupant des compétences au niveau des chambres régionales, en limitant à celles-ci l'exercice du pouvoir fiscal, la réforme sera génératrice d'économies. En revanche elle n'entrera en vigueur, au mieux, qu'en 2010. La question est donc se savoir s'il faut conserver le rythme envisagé ou prévoir une réduction plus progressive.

La deuxième question, encore plus difficile, concerne le nouveau système de financement des chambres de commerce que la réforme de la taxe professionnelle oblige à trouver. La solution proposée par le Gouvernement est une solution d'attente, qui ne traite le problème que pour l'année 2010. Le dispositif traite la base EBM comme un principal fictif – à l'exemple autrefois des impôts locaux – sur lequel les chambres de commerce et d'industrie s'alimenteront à hauteur de 95 % des cotisations versées l'année précédente. En revanche, à partir de 2011, c'est l'impasse : l'article se borne à prévoir un supplément sur la cotisation locale d'activité. Celle-ci ne représentera cependant que les deux cinquièmes de la taxe professionnelle.

Notre collègue Carré nous propose de conserver le principal fictif EBM pendant trois ans, et d'appliquer sur celui-ci les réductions progressives. Est-il raisonnable de financer les chambres de commerce et d'industrie à partir d'une base supprimée ?

Notre collègue Charles de Courson nous propose d'alimenter dès 2010 les chambres de commerce et d'industrie sur la base de la cotisation complémentaire à la cotisation locale d'activité. Mais ainsi, les élus consulaires seraient mieux traités que les élus du peuple : la chambre de commerce et d'industrie sera en effet alimentée en totalité par la fiscalité, alors que les collectivités locales le seront en partie par des dotations budgétaires. Pour obliger les CCI à faire des efforts, ne serait-il d'ailleurs pas souhaitable qu'une partie de leur financement soit d'origine budgétaire ?

Mon analyse des dispositions proposées m'amènerait donc à demander au Gouvernement de faire des propositions.

Je suis favorable à ce que nous conservions le dispositif élaboré par le Gouvernement. Les chambres de commerce et d'industrie doivent réaliser des économies ; elles sont en situation non seulement de le faire, mais de commencer dès cette année.

La position du Gouvernement consiste à proposer une taxe additionnelle à la cotisation locale d'activité, dont le produit sera réduit de 5 % par rapport aux montants perçus l'an dernier. Comme notre collègue Giscard d'Estaing, je pense qu'une réduction de 2 % serait convenable. L'État, lui, ne réduit pas ses financements de 2 % !

Comme le rappelle le rapporteur général, il n'est pas possible de laisser les chambres de commerce et d'industrie dans l'incertitude sur leur financement après 2011. De plus, monsieur le rapporteur général, en 2010, comment l'État a-t-il prévu de financer le milliard d'euros – ou les 950 millions d'euros – de différence entre le 1,4 milliard d'euros de l'IATP pour 2009 et une taxe additionnelle de 20 % environ sur la CLA, soit 400 millions d'euros environ ? A-t-il inscrit ce financement au budget ?

Le financement sera assuré par les redevables qui acquitteront 95 % de leur imposition au titre de 2009. C'est pour 2011 que l'incertitude est totale.

La solution proposée par le Gouvernement n'est pas satisfaisante. Cependant, les amendements proposés ne semblent pas l'être non plus. Une solution de compromis pourrait-elle être proposée par le rapporteur général ?

Nos débats démontrent l'absence d'étude d'impact, l'impréparation et la précipitation qui ont présidé à l'élaboration de ce dispositif.

La rédaction de cet article n'est pas satisfaisante. La réponse apportée par l'amendement de M. de Courson est, elle, exclusivement fiscale et crée une grande déformation du financement. Aujourd'hui, la cotisation est assise sur les deux piliers de la taxe professionnelle que sont l'immobilier et les EBM. Or, ce sont d'abord les petites entreprises et les entrepreneurs individuels qui demandent le plus de travail aux chambres de commerce et d'industrie. Si celles-ci sont financées exclusivement par la cotisation complémentaire, ce seront au contraire les entreprises les plus importantes qui leur apporteront la majorité de leur financement. Leurs services iront donc d'abord à des entrepreneurs qui paieront peu ou pas de cotisation.

Compte tenu aussi des divergences sur le rythme de la diminution des financements, je vous propose d'obliger le Gouvernement à présenter de nouvelles propositions. À cette fin, je vous propose de supprimer cet article.

Les chambres de commerce et d'industrie ne cessent d'augmenter les prélèvements, et ne prennent guère de mesures pour améliorer leur gestion : qu'on pense aux rémunérations, aux avantages tels que les voitures de fonction… Chacun doit faire des économies.

Supprimer l'article, c'est supprimer les ressources financières des chambres de commerce en 2010 dans l'attente d'une solution de financement pour 2010 et au-delà.

Les amendements I-CF 73 de M. Charles de Courson et I-CF 31 de M. Olivier Carré sont retirés, de même que les amendements I-CF 104 de M. Jean-Pierre Brard, I-CF 139 de M. Michel Bouvard et I-CF 74 de M. Charles de Courson.

La Commission adopte l'amendement de suppression du rapporteur général.

En conséquence, l'article 3 est supprimé.

Article 4 : Prorogation pour les dépenses engagées en 2009 de la restitution immédiate et accélérée des créances de crédit d'impôt recherche pour les entreprises :

La Commission adopte l'article 4 sans modification.

Après l'article 4 :

La Commission est saisie de l'amendement I-CF 180 de M. Henri Emmanuelli.

L'amendement est défendu. Il s'agit, chacun l'a compris, d'améliorer les dispositifs consistant à financer par emprunt l'acquisition d'entreprises – LBO ou leveraged buy-out….

Mon avis est défavorable. Je suis conscient que la possibilité de déduire de l'impôt sur les sociétés les intérêts des dettes contractées pour acheter une affaire est une singularité française. Ce dispositif devra être revu dans le cadre d'une remise à plat de l'impôt sur les sociétés. Le taux de celui-ci devrait être plus faible et son assiette plus large.

La rédaction de l'amendement a l'inconvénient, pour les LBO en cours, de les achever alors qu'ils sont déjà en difficulté, et de s'appliquer à des entreprises qui ne sont pas en LBO. Par exemple, France Télécom a procédé à l'émission d'emprunts obligataires alors que ses capitaux propres représentaient alors moins du tiers de ses fonds permanents. Cette société se verrait donc interdire de déduire les intérêts de sa dette, qui chargeaient pourtant son compte d'exploitation. Cet amendement, que nous avons déjà examiné l'an dernier, vise donc trop large.

Alors que le mécanisme avait été conçu pour permettre le rachat des entreprises par leurs cadres, il est devenu un outil d'optimisation fiscale : des chefs d'entreprise l'utilisent même pour transmettre des entreprises à leurs enfants ! Ils encaissent alors la totalité de la valeur de marché de l'entreprise, qui est payée par l'entreprise elle-même. Il faudra mettre un peu d'ordre.

L'exemple de France Télécom ne doit pas nous empêcher de légiférer. Nous avons tous des exemples d'entreprises « essorées » par des LBO et contraintes de licencier après avoir perdu de considérables parts de marché, faute d'avoir pu consacrer leurs bénéfices à investir, ceux-ci servant à rembourser l'emprunt contracté pour les racheter.

Renvoyer l'arrêt de ces nuisances économiques, industrielles et sociales à une mise à plat complète de l'impôt sur les sociétés est s'exposer à voir ce type de pratiques perdurer. Nous le savons, personne au sein de notre Commission ne le souhaite.

Nous devrons cependant passer par une réforme de l'impôt sur les sociétés. L'affaire ne concerne pas seulement les LBO, mais de façon générale tous les rachats de sociétés : quel que soit le mode de rachat, les entreprises sont très souvent essorées… Il faut reconsidérer les frais de siège, les dépenses qui contournent la remontée des bénéfices. Aujourd'hui, très peu de LBO sont organisés. Se focaliser sur eux amène à oublier l'essentiel.

Cette question se pose depuis plusieurs années. La Commission a commencé à s'en préoccuper à la fin de la législature précédente. Il faut arriver à encadrer des détournements réalisés à de pures fins d'optimisation fiscale, sans le moindre intérêt économique. Il serait préférable de travailler à un dispositif de ce genre plutôt que de repousser chaque année l'amendement d'Henri Emmanuelli.

La Commission rejette l'amendement I-CF 180.

Elle examine ensuite un amendement I-CF 256 de M. Nicolas Forissier.

La question des fonds propres et quasi-fonds propres des petites et très petites entreprises dans notre pays est un sujet majeur. Cet amendement est aussi la suite logique du rapport de la mission d'information sur le financement en fonds propres des PME, dont j'étais le rapporteur et qui était présidée par François de Rugy. Charles de Courson mène une réflexion analogue.

L'amendement propose pour les entreprises individuelles la constitution d'une réserve spéciale d'autofinancement – la RSA – permettant, dans la limite d'un plafond de 10 000 euros, de fiscaliser au taux de 15 % les bénéfices réintroduits sous la forme de fonds propres dans l'entreprise individuelle. Un dispositif comparable existe déjà en faveur des PME à l'IS ; le plafond est de 38 120 euros. Il s'agit par cet amendement de faire bénéficier du même type de dispositions les entrepreneurs individuels, les artisans. Aujourd'hui, les bénéfices que ceux-ci réintroduisent dans leur affaire sont fiscalisés dans les mêmes conditions que leurs revenus personnels.

La limite a été fixée à 10 000 euros – l'an dernier, nous avions proposé 5 000 –pour leur permettre des investissements significatifs tout en ne demandant qu'un effort raisonnable à l'État.

Voilà des années qu'avec plusieurs collègues nous déposons cet amendement. Il faut casser le raisonnement des technocrates de Bercy, qui considèrent que, si les entrepreneurs individuels ne sont pas satisfaits de leur régime fiscal, discriminatoire au regard de celui des société – depuis quinze ans, celui-ci a été considérablement amélioré –, il leur suffit de créer une société. Créer une entreprise sous forme de société implique des contraintes formelles, de tenue d'assemblée générale, de procès-verbaux, etc., qui entraînent des coûts spécifiques.

La réticence des entrepreneurs individuels tient aussi à une raison patrimoniale.

Nous proposons donc une mesure de justice consistant à aligner l'imposition des entrepreneurs individuels sur celle des sociétés, et de taxer au taux forfaitaire de 15 % les bénéfices affectés à une réserve spéciale d'autofinancement, à concurrence de 38 120 euros. En cas de distribution, les sommes supporteront l'impôt sur le revenu, déduction faite des 15 % payés lors de la mise en réserve.

On nous objecte le coût de la mesure, mais l'évaluation ne tient pas. En réalité, il serait de 1,8 milliard. D'ailleurs, notre collègue Forissier ne propose pas un alignement puisqu'il fixe le plafond à 10 000 euros. Je propose un sous-amendement pour le rabaisser à 5 000 euros, de sorte que la mesure coûterait entre 200 et 400 millions. Elle est conforme à l'objectif de compétitivité des entreprises. Et, si 5 000 euros, c'est encore trop, alors descendons à 3 000 euros ! L'important, c'est d'amorcer, quitte à ce que le rattrapage prenne dix ans.

Hervé Novelli a fait du très bon travail en faveur des petites et très petites entreprises en obtenant d'en finir avec le concept d'unicité du patrimoine sur lequel s'arc-boutait le ministère de la justice par pure idéologie.

Le problème posé par cet amendement, que nous examinons chaque année, tient à son coût. Vous n'avez parlé que de l'aspect fiscal. Or la réserve spéciale d'autofinancement est également exonérée de cotisations sociales si bien que le rapport du Gouvernement a conclu qu'avec un plafonnement à 38 120 euros, le manque à gagner serait de 3,7 milliards en année pleine, dont 500 millions à titre fiscal. Avec un plafond de 5 000 euros, il en coûterait encore 2,4 milliards, dont 200 millions à titre fiscal. Au moment où nous nageons dans une mer de déficits sociaux notamment, ce n'est pas opportun.

Cet amendement va plutôt dans le bon sens, même si l'objection du rapporteur général est fondée. Peut-être pourrait-on donner suite à cette proposition, avec un gage crédible, comme la hausse de l'impôt sur les sociétés ?

Je suis très sensible à l'argument du rapporteur général et je propose de limiter la mesure à son aspect fiscal en retenant la proposition d'abaisser le plafond à 5 000 euros.

On peut réfléchir à une modulation des taux d'IS pour les petites entreprises, mais l'objectif n'est pas tant de leur donner un avantage fiscal que de leur permettre de renforcer leurs fonds propres, donc de développer leur outil de production en générant au passage des recettes fiscales, ne serait-ce que par le biais de la TVA. Bercy l'oublie sans doute dans son évaluation. Je suis en tout cas disposé à limiter l'impact à l'aspect fiscal, en minorant le plafond à 5 000 euros.

Après avis défavorable du rapporteur général, la Commission rejette le sous-amendement de M. de Courson, puis l'amendement de M. Forissier.

Elle examine ensuite l'amendement I-CF 252 de M. Nicolas Forissier.

Cet amendement tend à préciser l'article 30 de la loi de modernisation de l'économie qui a introduit dans notre droit la société de capitaux transparente fiscalement (SCT) permettant à des investisseurs dans des entreprises nouvelles de déduire, au cours des trois premières années, les pertes éventuelles à hauteur de leur apport. Il s'agit de favoriser ainsi les investisseurs providentiels et les investissements dans les petites entreprises.

Cette disposition n'est cependant appliquée que très partiellement dans la mesure où la direction de la législation fiscale applique la « tunnélisation » en vertu de laquelle ne sont déductibles d'un bénéfice que des pertes de même nature. L'amendement propose donc qu'une personne physique qui investirait plus de 100 000 euros dans ce type de société soit considérée comme un investisseur professionnel, ce qui rendrait ipso facto les pertes déductibles de ses revenus. En l'état, la loi n'est pas suffisamment précise et laisse prise à l'interprétation de la direction de la législation fiscale (DLF).

Avis défavorable. Voilà vingt ans que nous nous efforçons, toutes majorités confondues, de limiter l'imputation de déficits non professionnels sur les autres revenus, notamment professionnels – 100 000 euros, ce n'est pas rien. Le principe de « tunnélisation » remonte, lui, à 1996 et, à cet égard, cet amendement constituerait une régression, sans compter ses effets sur le bouclier fiscal. En effet, les revenus figurant au dénominateur seraient minorés alors que, là encore, nous entendons privilégier les réductions d'impôt par rapport aux mesures d'assiette. Je vois bien les avantages qu'il y a à développer l'activité des business angels, mais nous devons aussi préserver l'équilibre général de notre droit fiscal. L'amendement irait à l'encontre de ce que nous essayons de faire depuis quinze ans.

La finalité, c'est bien l'investissement dans les petites entreprises qui démarrent et qui ont besoin de fonds propres. Si nous n'apportons pas de réponses, notre tissu de PME continuera de vieillir et de souffrir de sous-capitalisation, au détriment de l'investissement et de l'exportation. Je demande seulement que la loi soit clarifiée, tout en restreignant son application aux gros investisseurs providentiels qui, aujourd'hui, ne sont pas incités à investir dans les secteurs créateurs d'emploi car ils prennent des risques juridiques.

Ces dernières années, nous avons systématiquement agi par le biais de réductions d'impôt, et cet amendement va en sens inverse. Je ne suis pas hostile à une aide, mais pas de cette façon.

Si l'article 30 de la LME, voté il y a un an et demi, est en totale contradiction avec la politique suivie, il faut donc voter cet amendement, ne serait-ce que pour obliger le Gouvernement à préciser les choses !

Il n'y aurait que des avantages à redéposer cet amendement en séance, en présence de Mme Lagarde, qui a défendu la LME, et de M. Woerth. Si l'article 30 de la LME avait dérogé au principe de « tunnélisation », cela se saurait.

Selon l'exposé des motifs du projet LME, « les associés pourront ainsi imputer d'éventuels déficits immédiatement, sans attendre que la société devienne bénéficiaire ». Je retire mon amendement, mais je le redéposerai pour obliger le Gouvernement à prendre position.

L'amendement I-CF 252 est retiré.

La Commission est ensuite saisie de l'amendement I-CF 253 de M. Nicolas Forissier.

Cet amendement a pour objet de permettre à une entreprise innovante ou exportatrice, dans le cadre d'une contractualisation avec l'État de trois ans, de bénéficier du taux d'IS à 19 % sur la partie de ses bénéfices affectés en fonds propres. La cible, ce sont une nouvelle fois les PME au sens communautaire du terme.

Nous avons mis en place le crédit impôt recherche qui représente 5,8 milliards cette année et 4 milliards en 2010. Nous l'avons rendu le plus accessible possible aux PME et nous ne pouvons pas multiplier les instruments. L'effort qui est fait en direction des entreprises est déjà gigantesque.

Je retire cet amendement car je suis conscient de son coût, mais sans être persuadé que nous fassions suffisamment d'efforts pour les fonds propres des entreprises.

L'amendement I-CF 253 est retiré.

La Commission examine ensuite l'amendement I-CF 207 de M. Jérôme Cahuzac.

En ces temps de disette budgétaire, nous estimons qu'il faut marquer une pause en suspendant la suppression de l'IFA prévue sur trois ans. Le rapporteur général a raison de qualifier l'effort en faveur des entreprises de « gigantesque » puisque le Conseil des prélèvements obligatoires l'évalue, avant même la réforme de la taxe professionnelle, à 10 milliards. Il remarque également que ce sont les ménages qui, bon an, mal an, compensent le manque à gagner budgétaire. Loin de nous l'idée de condamner par principe les dispositions favorables aux entreprises, mais avec un déficit annoncé de 117 milliards d'euros, il est temps de mettre un terme à la dérive des comptes publics au risque, sinon, qu'elle devienne incontrôlable.

Après l'avis défavorable du rapporteur général, la Commission rejette l'amendement.

Article additionnel après l'article 4 : Instauration d'une taxe additionnelle sur les bénéfices des établissements de crédit

La Commission examine ensuite à l'amendement I-CF 25 de M. Didier Migaud.

Cet amendement propose d'établir une taxe additionnelle à l'impôt sur les sociétés en visant les établissements de crédit qui ont bénéficié du soutien public quand il était nécessaire. Devant leur rétablissement, grâce notamment à l'État, il semble légitime de leur demander un certain retour. Certains pays, y compris libéraux, ont d'ailleurs décidé un tel prélèvement exceptionnel.

Je ne serai pour autant pas très favorable à l'amendement car il existe déjà une contrepartie à la garantie que l'État a apportée aux banques, puisque les financements de la SFEF – la société de financement de l'économie française – ont fait l'objet d'une rémunération à hauteur de 8 %, laquelle a apporté, en 2009, 1,3 milliard d'euros au budget de l'État. Il est vrai que cette opération a également coûté à ce dernier et que la contribution nette des banques au titre du financement par la SFEF est plutôt de l'ordre de 600 à 700 millions d'euros.

J'approuve cette proposition de contribution, que l'on peut tout à fait qualifier d'exceptionnelle – de toute façon, l'amendement ne s'appliquera que pour 2010.

Le raisonnement de Gilles Carrez n'est pas inexact, mais celui-ci pêche par omission. Qui nous a mis dans le pétrin, si ce n'est les banques – pas seulement les banques françaises, il est vrai ? Voyez aujourd'hui la valorisation boursière de la Société générale ou de la BNP ! Il ne serait que justice que la communauté nationale bénéficie en retour d'une part de cette valeur.

L'opinion publique, très sensible à ces questions, a parfaitement compris que les banquiers étaient en train de reconstituer très rapidement leurs marges, alors que dans le même temps, l'économie continue de plonger. Le plan gouvernemental a certes empêché l'effondrement du système bancaire, ce qui était sans aucun doute nécessaire, mais aucun levier n'a été prévu en faveur du développement économique. Nos concitoyens sont tout à fait conscients de la différence entre, d'un côté, la reconstitution des marges bancaires – à cet égard, les bonus sont l'arbre qui cache la forêt – et, de l'autre, la situation de plus en plus difficile dans laquelle ils se trouvent.

Comme l'a rappelé le rapporteur général, les établissements financiers qui ont bénéficié des concours de l'État ont payé pour cela, et ils ont même payé cher. La disposition proposée, c'est un peu comme si un hôpital taxait les malades qui ressortent guéris. S'ils sont guéris, tant mieux !

Je voterai en faveur de l'amendement à condition de préciser que la taxe additionnelle est établie pour la seule année 2010. Les contribuables ont en effet beaucoup aidé les banques, ce qui leur a permis en retour de faire des bénéfices. Elles ont même trouvé assez d'argent pour distribuer des bonus. Dans un tel contexte, je trouve légitime qu'elles apportent une contribution exceptionnelle sous la forme d'une augmentation de l'impôt sur les sociétés dû au titre de l'année 2009.

J'accepte la rectification proposée : après les mots « impôt sur les sociétés », sont ajoutés les mots « pour l'année 2010 ».

Ceux qui réclament une limitation des bonus ont l'air de penser qu'ils bénéficieraient de l'économie ainsi réalisée, mais une telle limitation ne ferait que gonfler les bénéfices de la banque – ce dont les actionnaires ne peuvent que se réjouir.

Vous dites, monsieur le rapporteur général, que la garantie apportée aux banques a rapporté de l'argent sous forme d'intérêts. Qu'en serait-il si l'État avait pris une part de leur capital, comme nous l'avions réclamé ? La semaine dernière, la BNP a émis des titres d'une valeur de 40 euros pour rembourser l'État. Ce dernier n'aurait dû en débourser que 27 euros pour acquérir des actions en 2008. Songez aux plus-values ainsi réalisées !

Il ne s'agit pas de cela, mais d'une opération classique de soutien. Pourquoi l'État devrait-il limiter la casse en cas de crise tout en laissant aux actionnaires d'éventuelles plus-values ? Il est normal de réclamer une participation, d'autant que les bonus, cette année, s'annoncent particulièrement élevés. Il est temps de placer certaines barrières.

Sur décision du Gouvernement, et après accord du Parlement, l'État a décidé en 2008 de soutenir le secteur financier. Bien que, sur le principe, nous estimions cette opération de sauvetage nécessaire, nous nous étions abstenus à l'époque, jugeant préférable que l'État prenne une part de capital par l'intermédiaire de la Société de prises de participation de l'État (SPPE). Les titres super-subordonnés impliquaient en effet que l'État soit le dernier remboursé en cas de faillite, et qu'il ne le soit en tout état de cause remboursé qu'à la valeur à laquelle il était entré, c'est-à-dire 27 euros, sans aucunement profiter du rétablissement de la santé financière des établissements, et donc de la revalorisation de leurs actions. Il était stupéfiant de voir Mme Lagarde condamner par principe, au motif qu'il s'agirait de spéculation, une opération visant en réalité à protéger le patrimoine de l'État et des contribuables. Aujourd'hui, on nous explique que le soutien aux banques a constitué une bonne opération puisque l'État récupère, en montant net, environ 700 millions d'euros. Pourquoi, dans ce cas, avoir renoncé à 10 milliards ? Pourquoi ce qui est bien dans un cas est mal dans l'autre ? Reconnaissez, mes chers collègues, qu'une recette de 10 milliards aurait été bonne à prendre dans un contexte où le déficit budgétaire annoncé atteint 117 milliards d'euros !

À l'époque, nous n'avions pas été entendus, hélas ! Mais aujourd'hui, nous avons la possibilité de nous rattraper. Les établissements financiers vont bien ; ils s'apprêtent d'ailleurs à distribuer des bonus importants. Quand elle a lieu, la diminution de la part variable des rémunérations est largement compensée par l'augmentation considérable de la part fixe. Nous devons par ailleurs nous attendre à d'importants plans de distribution de stock-options. Enfin, bien que taxées, les retraites chapeaux continuent à fleurir. Si nous donnons l'impression que les établissements financiers font appel à l'État lorsqu'ils vont mal sans que ce dernier ne tire profit du rétablissement de leur santé financière, nous risquons de ne pas être compris par nos concitoyens.

Il est vrai que, si l'État avait recapitalisé les établissements financiers, il serait aujourd'hui largement remboursé. Mais nous sommes dans un système asymétrique : les banques peuvent prendre tous les risques, car elles savent qu'elles sont trop grosses pour qu'on puisse les laisser faire faillite : l'État est toujours prêt à les sauver, sans rien demander en contrepartie. Si l'État était un assureur, il imposerait un malus après chaque gros sinistre. C'est exactement ce que prévoit l'amendement.

Je comprends qu'un tel amendement au caractère pénitentiel puisse séduire. C'est en effet une forme de pénitence qui serait infligée à des entités qui nous ont embarqués dans la crise.

Je l'interprète ainsi. Le problème est que les banques n'ont pas été toutes également fautives. Si l'amendement s'applique à Dexia, cela me convient. Mais s'il concerne également les banques mutualistes, ce sont les sociétaires, c'est-à-dire les clients, qui risquent de payer.

Pas du tout : l'amendement s'applique aux bénéfices des établissements financiers. Il instaure une taxe additionnelle à l'impôt sur les sociétés.

Il convient de se rappeler le contexte dans lequel a été prise la décision de soutenir les banques. À l'époque, la priorité était d'agir rapidement pour que les établissements financiers puissent prêter à nouveau. Or entre participer à une augmentation de capital et garantir un prêt, il y a une différence de délai. Si nous avions opté pour la participation à une augmentation de capital, la procédure aurait été très longue. C'est justement la rapidité et l'efficacité de notre réponse qui a permis au réseau bancaire français de prêter à nouveau. C'est pour cette raison que l'économie française est repartie plus rapidement que les autres. Nous en voyons aujourd'hui les résultats.

Le bénéfice de la garantie d'emprunts, nous allons bientôt l'obtenir : en 2010, le secteur bancaire sera l'un des rares à produire de l'impôt sur les sociétés, tout cela parce que la garantie des prêts à permis au système de crédit de continuer à fonctionner.

Cette somme de 600 à 700 millions d'euros pouvait paraître faible à l'époque où personne ne prêtait, mais aujourd'hui, au vu des taux pratiqués, elle représente une bonne rémunération.

Nous avons donc fait un choix stratégique, celui de la rapidité. Et nous avons eu raison, puisque cela a eu pour effet de sauver le système bancaire, et donc le système de financement de l'économie française. Pourquoi donc, comme l'a dit François Goulard, taxer le malade lorsqu'il est guéri ?

Je ne mets pas du tout en cause le choix de soutenir le système bancaire ni ne conteste la réactivité dont le Gouvernement a fait preuve. Le soutien était nécessaire, mais ce sont ses modalités qui sont discutables.

Lorsque la Suisse a soutenu UBS à hauteur de 5 milliards d'euros, l'État a obtenu 1 milliard d'euros en contrepartie. Et il en est de même en Belgique ou aux États-Unis. Mais en France, le soutien de la BNP pour un même montant a généré 220 millions d'euros d'intérêts. Dans notre pays, le soutien au secteur bancaire et financier a été organisé selon des modalités extrêmement favorables à l'égard des établissements concernés.

M. Chartier a insisté sur la question des délais. Mais si nous avions prévu la convertibilité des titres, l'État aurait pu agir tout aussi rapidement tout en bénéficiant d'une large plus-value.

Il suffisait de prévoir un taux d'intérêt fixe et une participation variable, indexée sur le produit net bancaire, à l'image de ce qui se pratique pour les prêts participatifs. Nous n'aurions pas perdu plus de temps.

De même qu'il serait avantageux d'acheter des titres en bourse en connaissant les cours du lendemain, il est facile d'affirmer a posteriori qu'il aurait été plus judicieux d'agir de telle ou telle façon.

Demandons-nous plutôt quels ont été les effets, en termes d'avantages compétitifs, du plan de sauvetage sur les entreprises concernées. Nous savons que certains établissements ont accru leurs parts de marché pendant la crise, ce qui est loin d'être le cas des banques situées dans les pays que vous avez cités, monsieur le président.

L'utilité du plan de sauvetage doit être appréciée à l'échelle du secteur bancaire lui-même, mais plus généralement à celle de l'économie tout entière. L'année dernière, certains de nos collègues ont justement pris conscience de l'importance du secteur bancaire sur le fonctionnement global de l'économie. Or je ne suis pas sûr que l'amendement proposé aille dans le sens d'une amélioration de la compétitivité du secteur.

Contrairement à Marc Le Fur, je ne vois dans cet amendement aucun caractère punitif. Les banques ayant bénéficié de l'aide des contribuables, il s'agit simplement de leur demander, à titre exceptionnel, de consacrer une petite partie de ce bénéfice à la lutte contre les effets de la crise. Contrairement à ce qu'affirment certains de mes collègues, un tel prélèvement n'aurait aucun effet sur la distribution de crédit.

Le débat n'est pas de savoir s'il aurait été plus intelligent d'opter pour d'autres modalités de soutien au secteur financier. Des choix ont été effectués, mais le fait est qu'au moment où le déficit budgétaire va atteindre 117 milliards d'euros, les banques renouent non seulement avec les bénéfices, mais aussi avec des pratiques moralement choquantes et économiquement scandaleuses. Elles ont les moyens d'assumer cette contribution au budget de l'État ; il n'est donc pas anormal de la leur demander, dès lors que c'est précisément l'État qui les a sauvées.

Je comprends les motifs de cet amendement, dans la mesure où les banques ont bénéficié d'une mobilisation de la puissance publique dans une période où l'on connaissait un manque de liquidités. Mais, en versant des intérêts, elles ont déjà acquitté un financement à l'État, que l'on juge son montant suffisant ou non. L'amendement revient donc à leur réclamer un supplément de manière rétroactive. Ce n'est pas une bonne pratique.

Un précédent existe, il est vrai. Voilà quelques années, j'avais voté sans aucun état d'âme l'instauration d'un supplément d'impôt sur les compagnies pétrolières. Celles-ci avaient en effet réalisé, par le seul jeu de la variation des cours du pétrole, des bénéfices exorbitants par rapport à ceux qu'elles réalisaient en temps normal. Mais la proposition de notre président vise à taxer des établissements ayant obtenu des bénéfices dont le montant n'a en tout état de cause rien d'exorbitant.

On pourrait admettre que soient taxés les bénéfices supplémentaires par rapport à la moyenne constatée sur les deux ou trois exercices précédents. Ainsi serait pris en compte le surplus de résultats obtenu pendant la crise. Mais l'aide de l'État ayant déjà donné lieu à un paiement, l'amendement me semble déroger au principe de non-rétroactivité.

La Commission adopte l'amendement rectifié.

Après l'article 4 :

Après avis défavorable du rapporteur, la Commission rejette successivement l'amendement I-CF 201 de M. Jean-Pierre Balligand et les amendements I-CF 183 et I-CF 176 de M. Jérôme Cahuzac.

Elle examine ensuite l'amendement I-CF 118 de M. Michel Bouvard.

Cet amendement tend à reconduire le dispositif de remboursement des acomptes d'impôt sur les sociétés excédentaires mis en place en 2008.

Les acomptes de 2009 ont été calculés sur la base des résultats de 2008, année pendant laquelle les bénéfices ont été très mauvais. Je ne vois donc pas l'intérêt de prolonger une mesure qui n'aura de toute façon pas de véritable portée.

L'amendement est retiré.

Article 5 : Instauration d'une taxe carbone et d'une taxe sur le transport routier de marchandises :

La Commission est d'abord saisie de l'amendement I-CF 100 de M. Jean-Pierre Brard.

La taxe carbone est injuste, nos concitoyens le savent bien, car elle ne tient pas compte des réalités auxquelles ils sont confrontés en matière de transport et de chauffage. C'est pourquoi nous proposons de supprimer l'article 5 qui l'instaure.

Après avis défavorable du rapporteur général, la Commission rejette l'amendement.

Puis elle examine l'amendement I-CF 15 de M. François de Rugy.

Conformément aux préconisations du rapport Rocard, établies après de larges consultations, il nous paraît plus juste de fixer le montant de la taxe carbone sur la base de 32 eurostonne et non à 17 eurostonne comme l'a arbitré le Président de la République.

Avis défavorable. Lors des réunions de la commission Rocard, nous étions tous d'accord pour mettre en place une fiscalité environnementale bien acceptée. Si son niveau est d'emblée trop élevé, elle sera mal accueillie par nos concitoyens. Mieux vaut partir d'un niveau plus modeste et le faire évoluer par la suite. J'ajoute que le cours de la tonne de CO2 sur le marché au cours de ces deux dernières années s'établit en moyenne à 17 euros.

La Commission rejette l'amendement.

Elle examine ensuite l'amendement I-CF 248 de M. Christophe Caresche.

Cet amendement tend, d'une part, à remplacer les mots « taxe carbone » par les mots « contribution climat-énergie » et d'autre part à inclure l'électricité dans l'assiette de la taxe carbone à hauteur de 1,30 euro le mégawatheure. Nous devons prendre des mesures susceptibles de diminuer la consommation globale d'énergie, quelle qu'en soit la source.

Certes, l'électricité en France est majoritairement produite à partir du nucléaire. Mais elle n'est pas exempte d'impacts sur l'environnement, puisque les consommations de pointe utilisent l'énergie thermique, émettrice, elle, de gaz à effets de serre.

En Allemagne, où la taxe carbone existe depuis 1999, la taxe due par les ménages et les entreprises inclut l'électricité, à un taux de 2,05 centimes par kilowattheure, soit 20,50 euros par mégawatheure contre 5 euros au Royaume-Uni.

En 2000, l'extension de la taxe générale sur les activités polluantes à l'électricité, qui avait été invalidée par le Conseil constitutionnel, prévoyait un montant de 13 francs le mégawatheure, soit environ 2 euros.

Avis défavorable. En France, nous utilisons 90 % d'énergies non fossiles ; de plus, la contribution au service public de l'électricité est utilisée pour racheter de l'électricité produite à partir d'énergies renouvelables. Enfin, nos centrales thermiques sont intégrées dans le système des quotas. Les quotas gratuits n'étant pas suffisants, EDF achète des quotas sur le marché.

Pour toutes ces raisons, il ne paraît pas judicieux d'intégrer l'électricité dans l'assiette de la taxe. Je rappelle que la Suède a exclu l'électricité car, comme la France, elle utilise une proportion importante d'énergies renouvelables, dont les énergies nucléaire et hydraulique.

S'agissant de l'extension de la taxe générale sur les activités polluantes (TGAP) à l'électricité, le Conseil constitutionnel a considéré qu'il n'y avait pas lieu de taxer une activité qui n'est pas émettrice de gaz à effets de serre. Avec 80 % d'énergie nucléaire et 10 % d'énergie hydraulique, la quasi-totalité de la production d'électricité en France n'est pas émettrice de gaz à effets de serre, et si nous adoptions cette disposition, elle serait censurée par le Conseil constitutionnel.

En tant que cosignataire de l'amendement, je tiens à souligner que le taux proposé est très faible. En matière fiscale, les assiettes larges sont préférables aux assiettes restreintes ou qui comportent de nombreuses exonérations.

Le rôle d'une contribution climat-énergie n'est-il pas de favoriser la sobriété énergétique en réduisant les dépenses contraintes de nos concitoyens ? Voulons-nous que ces derniers se libèrent peu à peu de ces dépenses ou simplement qu'ils cessent de consommer des énergies fossiles ? Actuellement, 80 % des logements neufs sont équipés d'un chauffage électrique. En instaurant une taxe carbone qui exclut l'électricité, nous encourageons le chauffage électrique avec pour conséquence de rendre demain nos concitoyens prisonniers des dépenses afférentes.

Cet amendement pose en effet un problème, car 5 à 6 % de l'électricité produite en France sont d'origine thermique. Mais ce que proposent nos collègues est inadapté, car l'énergie thermique n'est utilisée que lors des pics de consommation. Dans ces conditions, pourquoi ne pas augmenter les tarifs de l'électricité lors des périodes de pointe ? Un tel dispositif, très efficace, ne relevant pas, hélas, du domaine législatif, tâchons d'obtenir du Gouvernement un engagement à le mettre en place.

La loi a pour objectif de créer une taxe, non une contribution climat-énergie. En Allemagne, si une taxe s'applique à la production d'électricité, c'est que celle-ci est essentiellement d'origine thermique. Ce n'est pas le cas en France, où nous souhaitons promouvoir l'image d'une énergie propre, qui ne relève donc pas de la taxe carbone.

N'oublions pas les déchets nucléaires, dont nous ne savons que faire et qui justifieraient pleinement une taxation écologique !

Le montant de 1,30 euro par mégawatheure est parfaitement cohérent puisqu'il correspond à l'émission moyenne de gaz à effet de serre produits par l'électricité communément utilisée en France.

La Commission rejette l'amendement.

Elle est ensuite saisie de trois amendements, I-CF 244 de M. François de Rugy, I-CF 208 de M. Jean Launay et I-CF 249 de M. Christophe Caresche, pouvant être soumis à une discussion commune.

Mon amendement tend à appliquer une progression linéaire de 4,15 euros par an au tarif de la taxe carbone. Nos concitoyens doivent être informés de cette progression.

Le prix de la tonne de CO2 devra atteindre 100 euros en 2030. Nous proposons par cet amendement de revaloriser les tarifs de 9,26 % par an jusqu'à cette date. Nous avons choisi une progression exponentielle, dont l'avantage est d'être indolore au début et de permettre les adaptations. Si nous voulons changer les comportements de nos concitoyens, il faut leur offrir une visibilité sur le long terme.

Cette progression doit être inscrite dans la loi, faute de quoi elle risque d'être chaotique et d'avoir des répercussions importantes sur les générations futures.

Avis défavorable à ces trois amendements. Il est inutile de préciser dans la loi ce que sera le prix de la tonne de CO2 en 2030, l'exposé des motifs fixant un objectif de 100 eurostonne à cette date.

La Commission rejette successivement les trois amendements.

Puis elle examine deux amendements identiques, I-CF 75 de M. Charles de Courson et I-CF 108 de M. Jean-Pierre Brard.

Pour les membres du groupe Nouveau Centre, la taxe carbone n'a d'autre objet que d'encourager la modification des comportements des ménages, des entreprises et des collectivités territoriales. Or, pour ces dernières, elle coûtera entre 100 et 200 millions d'euros. L'État devrait appliquer aux collectivités locales le système qu'il a mis en place pour les agriculteurs, à savoir le remboursement de la taxe carbone à hauteur de 75 %, les 25 % restants étant versés à un fonds d'aide à l'investissement destiné à inciter à faire des économies d'énergie.

Avis défavorable, car les transports publics de voyageurs sont exonérés de la taxe carbone. Les collectivités locales devant montrer l'exemple, il est normal qu'elles assument leur part, en l'occurrence de 160 millions d'euros, dont 90 millions à la charge des communes. La compensation sera, elle, effectuée en priorité en direction des ménages.

Je ne partage pas l'avis du rapporteur général, car les collectivités locales pourraient investir le surcoût engendré par la taxe carbone dans des dispositifs générant des économies d'énergie. Souvenez-vous qu'au départ, les communes qui triaient leurs déchets dépensaient plus que les autres, avant que le Gouvernement de l'époque n'y mette bon ordre.

J'ai moi-même déposé un amendement qui, s'il ne tombe pas sous le coup de l'article 40, vise à ce que la part de la taxe prélevée sur les entreprises et les collectivités territoriales soit consacrée à des investissements dans les transports collectifs et l'habitat. Malgré le remboursement d'une partie de la taxe, les ménages habitant les zones rurales seront sanctionnés par la taxe carbone puisqu'ils sont contraints par le coût élevé du foncier et de la construction à habiter loin des centres-villes pendant que nous, élus, aménageons des réseaux de transports collectifs aussi denses que possible. Ne pas affecter une part de la taxe carbone à des investissements pour améliorer les transports collectifs témoigne d'un manque de logique et de cohérence !

Je suis surpris de la réponse du rapporteur général. Pour limiter l'utilisation de la voiture dans ma circonscription, nous avons mis en place des navettes au tarif forfaitaire de 2 euros, ce qui représente pour la collectivité un coût minimum de 3 millions d'euros. Pour nous, ce sera la double peine : nous paierons le déficit de nos lignes sans pour autant récupérer le produit de la taxe.

Je voterai les amendements car ils permettent de prendre en compte le lieu de résidence des habitants, en particulier ceux des zones rurales. J'en proposerai d'autres pour ma part en article 88 pour améliorer le remboursement de la taxe aux personnes qui rencontrent des difficultés de transports et pour limiter les surcoûts inacceptables de la taxe sur le chauffage dans certaines régions.

S'agissant d'un objectif d'intérêt général, les collectivités territoriales se doivent de participer à l'effort national, d'autant que la somme de 160 millions qui correspond à l'ensemble des collectivités territoriales de France reste très modeste.

Selon les différents ministres que nous avons auditionnés, la taxe représenterait pour les ménages un effort d'environ 2,6 milliards d'euros, intégralement compensé, alors même que l'effort consenti par l'État pour inciter les ménages à s'équiper de matériels économes en énergie atteint également 2,6 milliards d'euros : nous sommes bien dans une logique vertueuse.

Monsieur le rapporteur général, pouvez-vous me confirmer que les transports publics seront exonérés de la taxe carbone ? Qu'en est-il à cet égard des transports privés de voyageurs ?

Pour ce qui est du remboursement aux ménages, je pense comme M. de Rugy qu'une commission de suivi serait utile pour connaître les effets du signal prix donné par cette disposition.

Il me semble par ailleurs hypocrite que ceux qui ont longtemps demandé d'alléger la charge que représente la taxe professionnelle pour les entreprises affirment aujourd'hui que la suppression de cette taxe au 1er janvier justifierait que l'on inflige aux entreprises un coût de 2 milliards d'euros. On éviterait ce soupçon en consacrant cette somme à des équipements indispensables. En effet, pour que le taux de la taxe carbone puisse monter en puissance, il faudra que l'organisation de nos transports collectifs en fasse autant, ce qui suppose des investissements.

Monsieur Eckert, les transports publics routiers de voyageurs sont exonérés de la taxe carbone, qu'ils soient assurés par des opérateurs publics ou privés. Plus précisément, ces transports bénéficient d'un remboursement partiel de TIPP, qui sera majoré de la totalité du coût supplémentaire de la taxe carbone.

Les ménages paieront 2,6 milliards d'euros, qui leur seront intégralement rendus. Par ailleurs, 1,9 milliard d'euros sera payé par les entreprises et les collectivités locales. Quant aux collectivités locales, les 160 millions d'euros qu'elles paient vont au budget de l'État, ce qui se justifie par le fait qu'elles sont chargées comme lui d'une politique publique d'économie d'énergie et ont donc le devoir d'en assumer aussi le coût.

La Commission adopte les trois amendements identiques.

Elle est ensuite saisie de l'amendement I-CF 30 de M. François de Rugy.

Mon amendement tend à inscrire explicitement dans la loi la création d'une commission de suivi de la taxe carbone, afin d'assurer la plus grande transparence possible quant aux recettes et à la redistribution réelles, ainsi qu'à l'efficacité de cette mesure, en vue de l'évolution ultérieure du taux de la taxe.

Je suis favorable à une telle commission, qui aura un rôle très important. Une rectification rédactionnelle s'impose toutefois : le nouvel alinéa proposé doit figurer non après le « quatrième », mais après le « dernier » alinéa de l'article.

Je voterai cet amendement, mais il conviendrait de le réécrire pour préciser quels seront les principes de la composition de la commission.

La discussion en séance publique pourra permettre d'évoquer la composition de la commission. Il est inutile de l'écrire dans la loi.

La Commission adopte cet amendement.

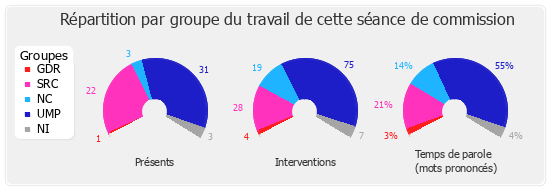

Membres présents ou excusés

Commission des Finances, de l'économie générale et du contrôle budgétaire

Réunion du mercredi 14 octobre 2009 à 16 h 15