Commission des finances, de l’économie générale et du contrôle budgétaire

Séance du 9 mars 2011 à 9h30

La séance

La Commission procède à l'audition, ouverte à la presse, de Mme Marie-Christine Coisne-Roquette, présidente de la commission fiscale du MEDEF, sur la fiscalité du patrimoine.

Nous accueillons Mme Marie-Christine Coisne-Roquette, présidente de la commission fiscale du MEDEF, dans le cadre de nos auditions sur la fiscalité du patrimoine.

Au fil des semaines, des orientations de réforme ont été esquissées, testées, retirées ou modifiées. Les dernières annonces ont trait à la suppression du bouclier fiscal et à la disparition ou l'aménagement de l'ISF, avec des compensations pour le budget de l'État telles qu'une taxation supplémentaire de l'assurance-vie ou une taxation des plus-values latentes constatées chaque année sur la progression de la valeur du patrimoine.

Dans ce contexte, Madame, nous aimerions connaître la position du MEDEF, étant entendu que la question du financement des entreprises, de leur développement et de leur transmission est certainement pour vous la plus importante.

Il me serait difficile de vous présenter une position précise sur un projet qui n'en est qu'au stade de l'esquisse. Par ailleurs, le MEDEF se préoccupe en effet beaucoup plus de la compétitivité, de la pérennité et de la longévité des entreprises que de la fiscalité des particuliers ; néanmoins, il existe une interaction entre les agents économiques que sont les personnes physiques et les entreprises, et cela de trois manières.

Tout d'abord, la taxation des revenus ou des plus-values peut être indépendante de leur nature ou, au contraire, introduire un différentiel de traitement. Les entreprises aspirent, s'agissant de la fiscalité des particuliers, à une taxation au moins neutre, c'est-à-dire qui ne dissuade pas le contribuable d'investir dans les entreprises, et idéalement incitative pour ceux qui prennent le risque d'investir longtemps dans le capital d'entreprises qui ont bien besoin de fonds propres.

Ensuite, la taxation du patrimoine, telle que l'ISF ou le projet d'impôt sur le revenu de la fortune – l'IRF –, produit évidemment des effets différents selon qu'elle frappe le patrimoine mobilier investi à plus ou moins long terme dans les entreprises ou d'autres types de patrimoine.

Enfin, il y a interaction par le biais de l'épargne salariale, sujet qui jusqu'à présent n'a pas été évoqué dans le cadre du projet de refonte de la fiscalité patrimoniale. Le discrédit qui frappe les stock-options, qui ont défrayé la chronique à cause de quelques dirigeants qui en ont trop abondamment profité, ne doit pas s'étendre aux 2,5 millions d'investisseurs particuliers que sont les salariés. Ces derniers sont, grâce aux mécanismes de stock-options et d'actions gratuites, d'épargne salariale avec les PEE – plans d'épargne d'entreprise –, de participation et d'intéressement, associés au capital de l'entreprise qui les emploie – à laquelle ils assurent un actionnariat stable et probablement le plus fidèle. Or ils sont actuellement plus durement traités que l'héritier et le rentier, dont le taux de prélèvement sur les investissements financiers est inférieur à celui que subit un salarié sur les stock-options et attributions gratuites. Ce pan de la fiscalité patrimoniale mériterait d'être réexaminé.

Le combat que mènent les entreprises de France pour une fiscalité compétitive, les plaçant à égalité avec leurs grands concurrents européens, allemands en particulier, porte aussi sur la fiscalité du patrimoine, dans la mesure où elles ont besoin de disposer tant des talents que des ressources nécessaires à leur activité. S'agissant des talents, moi qui ai la chance de diriger un groupe de distribution de matériel électrique qui marche bien, je n'ai jamais réussi à persuader un seul de mes dirigeants européens à venir s'installer en France : ils objectent une fiscalité trop lourde et qui change tout le temps. Tant que les Français restaient en France, ils ne voyaient pas la différence, mais nos jeunes sont désormais très informés et l'on assiste à une fuite des talents, tandis que les étrangers refusent de venir. Nos entreprises ont, en second lieu, besoin de fonds propres ; il faut attirer les investisseurs étrangers et conserver les investisseurs français – qui ne sont pas si nombreux. Il importe donc de préserver à la fois des business angels et des actionnaires de long terme dans les PME et les ETI, qu'il s'agisse de personnes physiques ou de groupes patrimoniaux. Pour y parvenir, il faut tout d'abord que le poids de la fiscalité soit supportable ; mais il faut aussi, et je souhaiterais que vous y soyez attentifs, éviter une instabilité et une insécurité fiscales et juridiques qui, aujourd'hui, sont au paroxysme. Il y a trois semaines, j'ai reçu le patron mondial du groupe 3M, l'un de nos fournisseurs : nous n'avons pas parlé affaires plus de vingt minutes car il m'a surtout interrogée sur la situation en France. Il avait 100 millions de dollars à investir en Europe, mais la maison mère américaine refusait ses projets en France car elle nous considérait comme un pays trop risqué, du fait de cette insécurité. J'espère que vous entendrez ce message ; c'est la première fois que le patron d'un groupe étranger m'interpelle sur le fonctionnement de mon pays.

Les entreprises essaient de faire de l'économie et des profits, pas de la politique. Mais les parlementaires que vous êtes ont un rôle à jouer car, dans le souci de bien faire, vous multipliez les lois. Nous avons besoin de règles plus stables et moins nombreuses.

S'agissant de la fiscalité du patrimoine, le projet qu'on nous annonce comporterait, outre l'abandon du bouclier fiscal, une réforme de l'ISF ou la création d'un IRF.

L'ISF aurait entraîné – le débat reste vif – des délocalisations par centaines de milliards, selon les chiffres qui circulent et dont je m'étonne qu'ils ne puissent pas être plus sûrs. Par ailleurs, il est source de contentieux importants concernant la valorisation des entreprises non cotées ainsi que, probablement, des biens immobiliers. Enfin, s'agissant d'un impôt sur le patrimoine et non sur les revenus qu'il génère, il est indépendant de la faculté contributive – et l'on se souvient de l'émoi de propriétaires immobiliers découvrant qu'ils allaient devoir payer pour un patrimoine dont ils ignoraient la valeur.

Du point de vue des entreprises, que dire de l'ISF ? Soit un contribuable passible de l'ISF qui reçoit d'une entreprise 100 de dividende. Les entreprises du CAC 40 distribuant à leurs actionnaires environ 2,5 % de leur capitalisation boursière, et les entreprises non cotées faisant probablement de même, on peut en déduire que l'entreprise est évaluée à 4 000. Ce contribuable devra acquitter, après abattement de 40 % sur les revenus mobiliers, donc sur une base de 60, 25 au titre de l'impôt sur le revenu s'il est dans la tranche de 41 %, 12 au titre de la CSG, et, au titre de l'ISF, s'il est dans la tranche de 1,8 %, sur une base de 4 000, 72, soit au total 109. En cas d'option pour le prélèvement libératoire, l'impôt sur le revenu est de 19. S'y ajoutent la CSG pour 12 et l'ISF pour 72, soit un total de 103. Il est rare que des personnes acceptent de prendre le risque d'investir dans une entreprise pour un rendement nul, même associé au privilège d'acquitter l'ISF… La fiscalité absorbe le rendement de l'investissement dans l'entreprise.

Qu'en est-il avec le projet d'IRF ? En supposant que, sur le patrimoine de 4 000, la plus-value soit de 1 000, celle-ci sera taxée à 19 % – auquel s'ajoutera peut-être la CSG, nous ne le savons pas –, soit un impôt de 190. Si on conserve l'hypothèse de la distribution par l'entreprise de 2,5 %, on arrive, en ajoutant les 37 ou 31 d'impôt sur le revenu et de CSG, selon que l'on applique le taux de 41 % ou le prélèvement libératoire, à 227 ou 221 à acquitter… Pour payer, il faudra que le contribuable vende des titres ! Les griefs que l'on pouvait faire à l'ISF – du fait qu'il porte sur un stock et non sur un revenu – sont donc aggravés pour l'IRF ; le défaut structurel est le même mais économiquement, l'un est encore plus insupportable que l'autre.

De grands risques ont été identifiés en leur temps et donné lieu à des aménagements de l'ISF.

Si l'entreprise se soucie de ses actionnaires, elle s'efforcera d'adopter une politique de distribution leur permettant de supporter la fiscalité, au risque d'aller au-delà de ce qui serait raisonnable pour poursuivre son développement. Les entreprises distribuent en moyenne environ 30 % de leur résultat ; celle qui distribuerait beaucoup plus compromettrait sa capacité d'autofinancement, et partant son avenir et sa position par rapport à des concurrents qui ne subiraient pas semblable pression. Si l'entreprise refuse de se lancer dans une telle politique, contraire à ses intérêts, elle peut être tentée – toujours dans l'hypothèse où les actionnaires ne pourraient pas supporter la fiscalité associée à la détention d'actions – par une cession à un tiers, dont les conditions fiscales seraient différentes. Il s'agira souvent d'un concurrent étranger : la dégradation des recettes publiques peut alors être considérable… L'entreprise étrangère commencera par rapatrier le siège dans son pays, avec pour conséquence l'abandon de locaux, souvent en région parisienne, dont l'utilisation implique versement transport, la taxe sur les bureaux et autres prélèvements, et par ailleurs la disparition de hauts salaires, donc des charges sociales et recettes fiscales qui leur étaient liées. Ensuite, la base imposable diminuera car la maison mère développera dans les limites tolérées les management fees. Enfin, si notre fiscalité des entreprises continue à être jugée aussi défavorable, y compris par la Cour des comptes, l'arbitrage sera défavorable à la France en cas d'investissements futurs. Il y aura donc écrêtement progressif des bases imposables, d'une ampleur nettement supérieure à la recette attendue de l'impôt sur le capital, qu'il s'agisse de l'ISF ou d'un IRF.

Cet argumentaire, largement développé au début des années 2000, a convaincu les parlementaires de procéder à des aménagements de l'ISF, dans le but d'exonérer l'outil de travail. Le dirigeant qui détient 100 % du capital n'a donc pas de problème. Mais au fur et à mesure que l'entreprise se développe, le capital a vocation à s'ouvrir aux minoritaires ; d'où une deuxième mesure prise ensuite, l'exonération à 75 % des actions détenues dans une entreprise, sous condition d'existence d'un pacte de stabilité. À défaut d'une telle mesure, notre groupe n'aurait pas pu conserver son actionnariat français. Par ailleurs, pour faciliter la croissance des PME par fonds propres, les mesures d'ISF-PME ont été adoptées dans le cadre de la loi TEPA. Ces rappels prouvent que des aménagements importants ont été nécessaires pour rendre le dispositif supportable.

L'IRF, qui n'a jamais existé et n'existe nulle part ailleurs, ne pourrait qu'aggraver les effets néfastes de l'ISF et renforcer l'exception française. Il n'est peut-être pas très judicieux d'exercer notre créativité dans des domaines aussi risqués pour les agents économiques.

Le MEDEF aspire en matière fiscale à la simplicité, la lisibilité, la clarté et la facilité des déclarations comme du contrôle. À cet égard, nous soupçonnons que l'IRF, s'il devait voir le jour, complexifierait toujours plus les déclarations et leur traçabilité, alors que l'ISF actuel constitue déjà pour les assujettis un véritable pensum. En outre, comment l'administration pourra-t-elle s'acquitter de sa tâche de contrôle ? Et à quel coût ?

En outre, pour le budget, le versement de l'IRF au fil du temps ne correspond qu'à une anticipation de recette, sans effet global : in fine, en effet, un actif finit toujours par se vendre ; son propriétaire acquitte donc un impôt sur la plus-value – sur lequel, normalement, l'IRF devrait venir s'imputer, sauf à accepter l'idée d'une imposition multiple. Dès lors, en principe, il n'y a pas de recette supplémentaire pour les finances publiques. En revanche, les conséquences d'un tel impôt pour les agents économiques sont colossales.

J'ai évoqué la capacité contributive des détenteurs d'actions, mais le problème peut être le même pour le patrimoine immobilier. Si les prix montent de 5 à 10 % l'an dans les années qui viennent, l'IRF obligera les propriétaires à vendre une partie de leurs biens.

Au-delà des difficultés de gestion, il est évident que cet impôt créera des situations insupportables. Prenons l'exemple de l'action France Télécom qui, après avoir atteint des sommets, a connu une chute abyssale dont elle ne s'est pas encore relevée. Avec l'IRF, le détenteur aurait dû payer un impôt quand le cours était au plus haut alors que, six mois plus tard, son patrimoine avait diminué des deux tiers. Il aurait donc dû sortir de la trésorerie pour un actif qui ne générera pas de plus-value avant très longtemps. Le problème est le même avec le CAC 40 qui est monté à plus de 6 000 points alors qu'il est aujourd'hui autour de 4 000. La situation serait vraiment intenable en cas d'éclatement d'une bulle ou de crise économique puisque, sur un plan strictement budgétaire, l'État aurait reçu de l'argent en année faste et contracté pour l'avenir une dette supplémentaire, en contradiction flagrante avec le souci de ne pas faire porter aux générations futures le poids de nos errements.

Si l'IRF est une idée brillante, il est inapplicable.

Alors tant mieux. Reste donc le sujet de la réforme de l'ISF telle qu'elle a été évoquée – mais, le diable étant dans les détails, il nous faudrait en savoir un peu plus.

Notre première interrogation concerne la poursuite du régime applicable, pour les entreprises cotées ou non, aux titres détenus dans le cadre de pactes de stabilité. Il s'agit là d'une mesure vitale.

Je m'en réjouis.

Il ne reste plus, alors, que la question des seuils. Bien évidemment, plus ils seront relevés, moins le patrimoine des petits actionnaires sera touché – et c'est ce qui nous intéresse.

Subsiste par ailleurs la question du maintien, dans le cadre d'un ISF à taux réduit, du dispositif ISF-PME – ou de son remplacement éventuel. Le succès de cette mesure montre qu'elle était utile : si une dépense ou une niche fiscale ne coûte pas grand-chose, c'est qu'elle est inutile et qu'il serait urgent de la supprimer. La seule interrogation qui vaille est de savoir si celles qui coûtent beaucoup correspondent à un objectif économique essentiel pour le pays. L'accès des PME à des financements longs et à des capitaux propres me paraît constituer un tel objectif – d'autant que, quoi qu'en disent nos amis banquiers, avec la disparition des garanties apportées par l'État, la distribution de crédit bancaire est devenue plus restrictive ; et ce n'est pas Bâle III qui arrangera les choses.

Oui, le MEDEF vous demande de veiller à ce que le financement des PME soit toujours encouragé. Au cas où vous jugeriez que la baisse du taux de l'ISF est incompatible avec le mécanisme ISF-PME, il reste un outil bien rodé, qui n'est pas une usine à gaz et qui pourrait être étendu, c'est la déduction Madelin au titre de l'impôt sur le revenu. Il suffirait alors de la calibrer à la hauteur de l'enjeu.

Notamment à la lumière des travaux de la Cour des comptes sur la comparaison entre la France et l'Allemagne, nous nous interrogeons sur les moyens de faire en sorte que nos entreprises restent sous contrôle national.

En 2003 nous avions, avec Hervé Novelli, imposé pour l'ISF la formule du pacte d'actionnaires, calquée sur le pacte Migaud-Gattaz concernant les successions. Nous constations en effet que, de génération en génération, les actionnaires d'une entreprise familiale devenaient de plus en plus nombreux ; j'ai vu un instituteur possédant 1 % des actions devoir payer un ISF supérieur aux dividendes qu'il percevait… Très nombreuses sont les familles qui, dans ces conditions, ont été obligées de vendre, avec le scénario suivant : une entreprise étrangère achète ; dans un premier temps, on délocalise le service de recherche ou le service commercial ; puis, inéluctablement, dans le cadre de restructurations européennes, voire mondiales, la fabrication s'en va aussi. À l'époque, nous nous étions appliqués à retenir une approche microéconomique, en examinant des histoires d'entreprise. Nous avions été frappés de constater qu'en Allemagne au contraire, les entreprises du Mittelstand n'étaient jamais vendues, ou du moins restaient toujours dans le giron national. Nous nous préoccupions également des freins apportés au développement de l'entreprise : les dividendes qu'il faut distribuer pour permettre le paiement de l'ISF sont autant de bénéfices non réinvestis dans l'entreprise.

Aujourd'hui, que faudrait-il faire ? La formule des pactes dits « Dutreil » n'est-elle pas trop compliquée ? Il faut garder en tête qu'en 2003, Bercy avait considéré que notre proposition était inconstitutionnelle, au motif qu'un avantage fiscal doit être proportionnel à l'objectif recherché et que la pérennité des entreprises familiales n'était pas un objectif suffisamment précis pour justifier un abattement de 50 %. Nous avons donc dû nous caler sur le pacte Migaud-Gattaz, et ce n'est qu'un an après que nous avons obtenu un abattement de 75 % et – très important aussi – le démembrement de propriété entre nue-propriété et usufruit. Vous qui êtes à la tête d'une ETI familiale, que nous suggérez-vous ?

Les masses économiques et le calibrage actuels me paraissent adaptés. Sous réserve de répondre aux critères, le dispositif fonctionne bien : il permet la détention et la transmission des entreprises pour un coût fiscal supportable. Cela étant, si mon groupe a la chance de répondre aux exigences, je vois beaucoup de groupes familiaux pour lesquels le dispositif est trop complexe et difficile à appliquer ; il peut notamment être délicat d'atteindre la condition de seuil. Par conséquent, le législateur pourrait utilement prévoir un assouplissement des exigences dès lors que l'objectif est rempli, ou bien demander à l'administration d'examiner les situations avec un certain discernement.

J'ai entendu beaucoup de critiques au sujet de l'obligation de signature du dirigeant, dont les actionnaires seraient ainsi les otages. Cette objection me paraît un peu excessive car si l'on n'a pas confiance dans un dirigeant qui n'est pas de la famille, on doit tout simplement le remplacer.

Sur le plan de l'empreinte économique, le système me paraît bon – en particulier la capacité de démembrement des titres, qui permet d'organiser des transmissions progressives ; mais si vous décidez d'engager un travail sur l'assouplissement des conditions d'éligibilité, nous vous soumettrons volontiers des propositions.

Vous faites une description apocalyptique de la situation française. Pour ma part, j'ai constaté que de nombreuses entreprises étrangères s'implantaient dans ma région. On nous interroge sur la qualité de notre système éducatif et sur l'efficacité de nos infrastructures, plus que sur la fiscalité – peut-être aussi par conscience du fossé qui existe entre les calculs théoriques, tels que ceux que vous avez faits, et la réalité.

D'après les données de l'OCDE, l'ensemble de la fiscalité du capital représente 9,6 % du PIB dans notre pays, la moyenne européenne étant à 9 %. L'Allemagne est certes en dessous, mais le Royaume-Uni est à 12,6 % ; or et on ne peut pas dire que Londres n'attire pas les capitaux étrangers...

Pour faire votre calcul théorique, vous utilisez le taux marginal de l'impôt sur le revenu, aujourd'hui de 41 %. Or selon le rapport du Conseil des prélèvements obligatoires, les dix plus hauts revenus sont soumis à un taux effectif de moins de 20 %, du fait des pratiques d'« optimisation fiscale ». Il en va de même pour l'impôt sur les sociétés : si les PME ne sont pas loin d'être réellement soumises à un prélèvement de 33 % – leur taux d'imposition effectif est d'environ 30 % –, les entreprises de plus de 1 000 salariés sont taxées à hauteur de 13 % et les entreprises du CAC 40 à hauteur de 8 % ; pour l'une des plus grandes entreprises françaises, le taux effectif est même de 0 %.

Ne pensez-vous que la multiplication des niches fiscales – nous en sommes à 480 – fait perdre du temps aux entreprises en optimisation fiscale ? Un impôt plus simple et plus clair, d'application générale, ne simplifierait-il pas la situation, tant pour les entreprises que pour nos concitoyens ?

S'agissant par ailleurs de l'effet des délocalisations, je ne comprends pas votre chiffre de 100 milliards d'euros : selon Bercy, les pertes d'ISF sont de 17 millions d'euros.

Je ne raisonne pas en termes de perte d'ISF, mais de masse de capitaux expatriés qui auraient pu être investis en France.

Cela fait des années que j'attends des chiffres sur les pertes d'investissement dues à la fiscalité. Or, je n'en ai jamais trouvé un seul qui soit crédible. J'aimerais savoir quel est le fondement de votre estimation.

J'ajoute que la balance des investissements réalisés par les Français à l'étranger et des investissements réalisés par les étrangers en France ne nous est pas défavorable. Là encore, il y a un fossé considérable entre la théorie exposée par le MEDEF et la réalité.

Comme Pierre-Alain Muet, je suis en total désaccord avec votre argumentation.

La France est le deuxième ou troisième pays au monde pour l'accueil des investissements étrangers. Les principales raisons en sont, dans l'ordre, la qualité des infrastructures, la qualité de la main d'oeuvre et de la formation, enfin la qualité de vie. La fiscalité n'est pas un critère déterminant. Vous dites que les étrangers s'inquiètent de ce qui va se passer en France, mais savent-ils ce qui va se passer dans le monde en général ?

À vous écouter, on pourrait croire que dans notre pays il est quasiment impossible aux actionnaires de s'enrichir. Or selon les statistiques de Bercy, les 500 plus grosses fortunes françaises ont vu leur patrimoine passer de 6 à 12 % du PIB en dix ans, malgré la crise. Comment l'expliquez-vous ?

S'agissant de l'imposition réelle, vous savez très bien que pour les entreprises du CAC 40, le prélèvement n'est que de 8 %, soit un taux inférieur à celui de l'Irlande, à savoir 12,5 %.

Enfin, que pensez-vous de la déclaration de Warren Buffet selon laquelle il faudrait augmenter les impôts des plus riches ?

Notre pays est réputé, selon vous, pour son instabilité. De fait, entre 1978 à 2007, nous avons connu des alternances politiques systématiques ; et quand on annonce que l'on va nationaliser une partie de l'économie ou instaurer un impôt sur la fortune, on crée nécessairement un sentiment d'instabilité. En Allemagne, les politiques menées successivement par les chanceliers Helmut Schmidt, Helmut Kohl, Gerhard Schröder et Angela Merkel n'ont pas créé semblable anxiété. Mais par ailleurs, les mesures participant à cette instabilité sont allées pour partie dans le sens que vous souhaitez : c'est le cas par exemple du crédit impôt recherche, de la réforme de la taxe professionnelle, des pactes dits « Dutreil » ou encore des amendements « ISF PME ».

Quant aux stock-options, la loi de 2007 a prévu qu'elles devaient être liées à l'existence d'un intéressement pour l'ensemble du personnel, y compris dans les entreprises de moins de cinquante salariés.

S'agissant de l'ISF, pensez-vous qu'une baisse du barème permettrait d'éviter une trop forte incitation au versement de dividendes ?

Les chefs d'entreprise que nous rencontrons dans nos circonscriptions – qui, il est vrai, appartiennent plutôt à la CGPME qu'au MEDEF – nous parlent peu de la fiscalité du patrimoine. Ils évoquent plus souvent les désordres engendrés par la réforme de la taxe professionnelle et le cycle très long des contrôles fiscaux en Ile-de-France. Le faible niveau de contrôle fiscal, argument dont on ne parle pas, est un puissant facteur de localisation des entreprises en région parisienne.

Si l'on en croit Pierre-Alain Muet et Jean-Claude Sandrier, tout va bien : nous manquons certes de puissance industrielle, mais la fiscalité n'a pas d'incidence sur l'implantation des entreprises. Je les invite à venir voir ce qui se passe dans ma circonscription, frontalière de la Suisse. Le taux d'impôt sur les sociétés est de 10 % dans le canton de Neuchâtel ; les charges sociales sont comprises en Suisse entre 17 et 22 % des salaires. Ce sont bien pour ces raisons que nos entreprises, y compris celles qui sont familiales, quittent notre pays pour s'installer en Suisse !

Sans doute ne vit-on pas mieux avec le salaire minimum en Suisse qu'avec le SMIC en France ; mais le fait de ne pas avoir une fiscalité trop lourde sur les entreprises permet, et c'est fondamental, de protéger l'emploi.

Il n'est guère choquant qu'en cas d'alternance, la nouvelle majorité mène une politique différente de celle qui a été rejetée par les électeurs. Ce qui est particulier à la France est peut-être l'amplitude de cette différence. Nous pourrions veiller, d'un côté comme de l'autre, à ce qu'elle soit moindre à l'avenir.

Je n'ai pas dit que la fiscalité était le seul élément qui conduisait une entreprise à rester en France ou à quitter notre pays. J'étais venue devant vous pour parler de la fiscalité des particuliers, je veux bien parler de la fiscalité des entreprises.

En la matière, l'ensemble des prélèvements obligatoires aboutit à un surcoût de 6 ou 7 points entre la France par rapport aux pays de l'Union européenne. La Cour des comptes a bien voulu souligner qu'il n'existe pas d'équivalent en Allemagne à l'imposition sur les facteurs de production en France : sur 100 euros acquittés dans notre pays par les entreprises, hors charges sociales, 60 le sont au titre de l'IS et 40 au titre des impôts sur les facteurs de production – qui n'existent pas en Allemagne.

Les informations, très médiatisées, qui ont circulé sur le taux d'imposition des sociétés s'appuient sur des données incomplètes ou inexactes. Au-delà d'un certain seuil, toutes les entreprises dont le résultat est imposable paient un impôt au taux de 33 13, avec une majoration pour les plus importantes d'entre elles ; mais les impôts sur les facteurs de production sont si importants que bien des entreprises n'ont plus de bénéfice imposable. En outre, les entreprises du CAC 40 exercent leurs activités dans le monde entier ; il en résulte que le bénéfice publié ne correspond pas au bénéfice réalisé en France, mais à celui qui est réalisé dans le monde.

Dans notre pays, le cumul des impôts sur les facteurs de production et des charges sociales a conduit, dans les dix dernières années, à une dégradation continue de la rentabilité des entreprises, y compris les plus grandes, alors que sur la même période, la rentabilité des entreprises allemandes n'a pas cessé de progresser. Je le vérifie dans mon groupe, qui exerce les mêmes activités des deux côtés du Rhin : le coût du travail, charges sociales comprises, a augmenté en France, alors que son poids diminuait en Allemagne ; la rentabilité de nos filiales a augmenté en Allemagne, tandis qu'en France elle a diminué.

Il ne faut donc pas se tromper de combat. Ceux qui pensent qu'en France les entreprises ne paient pas d'impôt en raison d'une pratique d'optimisation font erreur : elles paient énormément d'impôts au titre des facteurs de production ; si le rendement de l'IS est faible, c'est parce que leurs résultats imposables sont faibles, voire inexistants. La réalité est là : la rentabilité des entreprises françaises se dégrade. Or il faut que les entreprises soient rentables pour se développer : les profits ne servent pas à enrichir les riches, mais à enrichir les entreprises et à sécuriser leur avenir, au bénéfice de l'emploi.

J'en viens à la question des stock-options. Les entreprises françaises sont tout à fait favorables à une extension des outils d'épargne salariale et d'actionnariat à l'ensemble de leurs salariés. Il serait toutefois dommage d'appliquer une logique du « tout ou rien ». Dans mon groupe, qui pratique l'actionnariat salarié depuis vingt ans, celui-ci est ouvert au plus grand nombre, mais le manutentionnaire préfère toucher une prime. Il me paraît souhaitable que la loi encourage, mais se garde d'imposer une obligation.

En matière d'imposition, on ne peut pas se contenter de ne pas être trop décalé par rapport aux autres pays. L'existence même d'un décalage signifie à mes yeux l'absence de toute marge de manoeuvre pour augmenter la fiscalité. Imaginez les efforts qu'ont dû faire en 2009 les entreprises confrontées à une perte d'activité de 10 ou 40 %, voire de 60 % ! Face aux déficits publics, votre seule marge de manoeuvre concerne donc les dépenses publiques. Les entreprises françaises, même si on leur prenait toutes leurs richesses, n'en produiraient pas assez pour couvrir les déficits ! Et la Cour des comptes vient elle-même de confirmer qu'elles sont déjà les plus lourdement taxées.

Je n'ai pas trouvé dans le rapport de la Cour des comptes d'éléments témoignant, en matière d'imposition des entreprises, d'une telle différence par rapport aux pays voisins.

En ce qui concerne l'IS, seriez-vous favorable à une fiscalité différenciée selon que les profits sont réinvestis dans l'entreprise ou distribués aux actionnaires ?

Considérez-vous, par ailleurs, qu'il est légitime d'assimiler outil de travail et biens professionnels dans le cadre de l'ISF ? Certaines personnes bénéficient ainsi d'une exonération considérable du fait des biens professionnels qu'elles détiennent, alors qu'elles ne travaillent pas et n'ont sans doute jamais travaillé de leur vie. Elles sont à la tête de sociétés patrimoniales qui ne produisent ni bien ni service.

On peut estimer que le pilotage d'une entreprise complexe dans le cadre d'un conseil d'administration constitue un travail. En tout cas, la loi définit clairement les critères, et l'administration fiscale peut procéder à une requalification des situations – j'ai connaissance d'un certain nombre de cas où elle n'a pas manqué de le faire.

Sur le fond, l'IRF a probablement un objectif non déclaré, à savoir taxer des capitaux générant des revenus qui s'accumulent à l'intérieur de structures échappant trop longtemps à l'impôt. Je peux comprendre ce type de préoccupation, mais il y a certainement moyen de remédier à ce qui peut être perçu comme une anomalie sans revenir sur la définition de l'outil de travail et des biens professionnels.

J'en viens à la question de la modulation de la fiscalité en fonction des montants réinvestis. Les entreprises qui sont en phase de développement, parce qu'elles débutent leur activité ou bien parce qu'elles adoptent de nouveaux processus, doivent mobiliser tous leurs moyens au service de leur croissance – et donc distribuer peu de dividendes. Dans les entreprises en phase de maturité, le risque est plutôt que l'argent soit mal dépensé s'il reste au sein de l'entreprise ; mieux vaut alors distribuer des dividendes aux actionnaires. Compte tenu de la diversité des situations, toute réglementation risquerait de ne pas produire les effets attendus. Là où l'expérience a été tentée, en particulier en Allemagne, elle a été abandonnée. Nous ne sommes pas favorables à une fiscalité qui aurait des incidences sur les comportements pour des raisons qui ne seraient pas économiques.

J'en conclus que vous êtes plutôt hostile à un allègement de charges lié à l'investissement.

J'approuve tout ce qui contribue au développement des entreprises, mais leur première demande est d'être soumises à un régime stable et supportable, dans lequel les facteurs de production ne soient pas imposés avant même qu'elles aient gagné de l'argent. Bien entendu, le développement des entreprises dépend aussi du coût du travail, ainsi que de la qualité des infrastructures et du système de formation – mais le sujet de notre rencontre était la fiscalité.

Informations relatives à la Commission

La Commission a reçu en application de l'article 14 de la loi organique relative aux lois de finances du 1er août 2001 :

– un projet de décret portant annulation de 262 971 euros en autorisations d'engagement et 2 762 971 euros en crédits de paiement concernant le budget général, d'une part et de 1 467 775 euros en autorisations d'engagement et crédits de paiement concernant un budget annexe, d'autre part. Ce mouvement, à caractère exclusivement technique, vise à régulariser, en fin de gestion 2010, les rattachements au titre des fonds de concours afin d'assurer leur parfaite cohérence avec les recouvrements effectivement constatés.

Membres présents ou excusés

Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mercredi 9 mars 2011 à 9 h 30

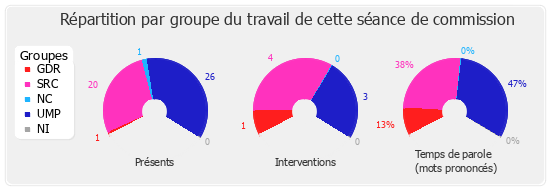

Présents. - M. Dominique Baert, M. Jean-Pierre Balligand, M. Claude Bartolone, M. Jean-Marie Binetruy, M. Pierre Bourguignon, M. Jérôme Cahuzac, M. Bernard Carayon, M. Thierry Carcenac, M. Olivier Carré, M. Gilles Carrez, M. Jérôme Chartier, M. Alain Claeys, M. Jean-Yves Cousin, M. Richard Dell'Agnola, M. Yves Deniaud, M. Michel Diefenbacher, M. Jean-Louis Dumont, M. Christian Eckert, M. Henri Emmanuelli, M. Jean-Claude Flory, M. Marc Francina, Mme Annick Girardin, M. Louis Giscard d'Estaing, M. Jean-Pierre Gorges, M. Marc Goua, M. François Goulard, Mme Arlette Grosskost, M. Laurent Hénart, M. Jean-Louis Idiart, M. Jean-François Lamour, M. Jean Launay, M. Marc Le Fur, M. Jean-François Mancel, M. Hervé Mariton, M. Jean-Claude Mathis, M. Pierre Moscovici, M. Pierre-Alain Muet, M. Henri Nayrou, M. Hervé Novelli, M. Jacques Pélissard, M. Nicolas Perruchot, M. Alain Rodet, M. Jean-Claude Sandrier, M. François Scellier, Mme Isabelle Vasseur, M. Michel Vergnier

Excusés. - M. Patrick Lemasle, M. Victorin Lurel

Assistaient également à la réunion. - M. Alain Cacheux, M. Michel Piron