Commission des finances, de l’économie générale et du contrôle budgétaire

Séance du 12 janvier 2011 à 11h45

La séance

La Commission entend M. François Pérol, président de la Fédération bancaire française, sur le niveau de centralisation des encours des livrets d'épargne réglementés à la Caisse des Dépôts et consignations

Nous accueillons M. François Pérol, président de la Fédération bancaire française, sur un sujet qui retient particulièrement l'attention de notre commission : le niveau de centralisation des encours des livrets d'épargne réglementés à la Caisse des dépôts et consignations.

Le décret qui, aux termes de la loi de modernisation de l'économie – LME – d'août 2008, doit être pris avant septembre 2011, est à l'état de projet. Il sera bientôt soumis pour avis à la commission de surveillance de la Caisse des dépôts, dont nous venons d'entendre les responsables.

La libéralisation de la distribution des livrets d'épargne réglementée pose plusieurs questions : quel taux de centralisation à la Caisse des dépôts faut-il préserver pour que celle-ci continue à assurer dans de bonnes conditions le financement du logement social, mais aussi celui de la rénovation des hôpitaux, des infrastructures de transports en site propre, par exemple ? À quel taux se situe la commission prélevée sur les collectes ? Quelle doit être la destination des fonds collectés par le réseau bancaire et restant à sa disposition ?

Le taux de centralisation retenu par le projet de décret serait de 65 % – chiffre que l'on doit apprécier par rapport à l'effort déjà consenti en faveur d'OSÉO ou pour le refinancement des banques prêtant au logement social. Un tel taux inquiète les acteurs du logement social – nous avons entendu hier M. Thierry Repentin, président de l'Union sociale pour l'habitat –, mais aussi la Caisse des dépôts, qui estime qu'elle pourrait être amenée à rationner le financement du logement social ou à ne pouvoir répondre à d'autres besoins de financement tout aussi importants. Il s'agit d'un chiffre inférieur à celui de 70 % que le Gouvernement s'était engagé à respecter – les comptes rendus des débats en font foi – au cours de la discussion de la LME.

Ce taux de 65 % ne satisfait pas non plus les établissements bancaires, qui lui préféreraient un taux voisin de 50 %, mettant en avant leurs besoins de liquidités, les nouvelles exigences de Bâle III auxquelles ils devront répondre, ainsi que leur rôle central dans la distribution de crédits aux entreprises, notamment aux PME.

Bref, aucun des trois acteurs ne semble aujourd'hui satisfait.

S'agissant du crédit aux entreprises, je rappelle que les établissements bancaires doivent « flécher » l'épargne réglementée qu'ils collectent vers le financement des PME et du développement durable lorsque celle-ci n'est pas centralisée.

Le manque d'informations disponibles à ce sujet, souligné par nos interlocuteurs précédents, constitue une violation des dispositions réglementaires en vigueur. Un rapport aurait dû nous être remis le 31 mars 2010. Par ailleurs, le ministère des finances doit recevoir une information trimestrielle sur la situation. J'ignore si cette information est à sa disposition mais, au nom de la Commission des finances, je vais m'en enquérir.

Je souhaiterais, monsieur Pérol, que vous nous apportiez au cours de votre intervention les précisions suivantes :

À quel taux les établissements bancaires prêtent-ils aux entreprises à partir des fonds des Livrets A ? Les taux des prêts consentis sont-ils réduits en proportion du moindre coût que représente, pour les établissements bancaires, la collecte de cette ressource aidée et garantie ?

Quelle a été, en 2009 et 2010, l'augmentation comparée des fonds conservés aux bilans des banques et des fonds prêtés aux PME ?

Avant de répondre de façon détaillée à vos questions, monsieur le président, permettez-moi de les replacer dans un contexte plus général, en commençant par rappeler les données relatives à l'épargne réglementée.

L'encours de cette épargne s'élevait, à la fin de novembre 2010, à 259 milliards d'euros, dont 192 milliards pour le Livret A et 67 milliards pour le Livret de développement durable – LDD –. Il était de 256 milliards d'euros en janvier 2009.

À la fin de 2009, les fonds centralisés représentaient 169 milliards d'euros. Les prêts au logement social et les prêts pour la politique de la ville s'élevaient respectivement à 99 milliards et à 14 milliards d'euros. La réserve de liquidité, c'est-à-dire la différence entre le montant de ces prêts et celui des fonds centralisés représentait donc 56 milliards d'euros, soit près de 50 % du total des prêts.

Les réemplois, sous forme de prêts aux PME et pour les économies d'énergie, s'élevaient, toujours à la fin de 2009, à 228 milliards d'euros, montant qui dépasse de beaucoup le respect de l'obligation de réemploi auquel les banques sont astreintes.

Au total, le financement du logement social est aujourd'hui très largement assuré par les fonds centralisés à la Caisse des dépôts. Il est du reste garanti par la loi, qui dispose que ces fonds doivent représenter au minimum 160 milliards d'euros et représenter au moins 125 % du montant des prêts pour le logement social et la politique de la ville. Le groupe BPCE, que je dirige, connaît bien cet enjeu puisqu'il est le premier financeur privé du logement social. Ce financement est selon nous assuré à la fois par les textes et dans les faits, la réserve de liquidité avoisinant actuellement 50 % du total des prêts.

En deuxième lieu, les banques assurent leur mission de financement des PME. Le ratio entre l'encours total de prêts – 228 milliards d'euros – et l'encours des Livrets A et des LDD non centralisés s'élève 266 %. L'obligation d'utiliser ces fonds pour le financement des PME est donc largement respectée par les banques.

En troisième lieu, nous devons raisonner dans un contexte qui a connu de profonds changements depuis 2008 et qui en connaîtra encore lorsque les nouvelles règles de liquidité seront imposées aux banques. Ces règles visent un triple objectif.

D'abord, faire en sorte que les banques soient plus liquides, c'est-à-dire détiennent davantage d'actifs liquides dans leurs bilans – cette réserve étant essentiellement fondée, dans le dispositif que les régulateurs mettent en place, sur la détention de titres d'États de l'OCDE.

Ensuite, exiger des banques qu'elles financent davantage leurs activités à partir des dépôts, ce qui les incitera fortement à développer la collecte d'épargne figurant au bilan, dite épargne bilancielle, afin que leurs coefficients emplois-ressources se rapprochent le plus possible de 100 %. Alors qu'elles accordent actuellement plus de crédits qu'elles ne collectent de dépôts, la nouvelle réglementation poussera les banques à atteindre un équilibre leur permettant d'être moins dépendantes des marchés et d'y rechercher moins de financements. C'est un point important car la partie centralisée de l'épargne des Livrets A ne figure pas, par définition, au bilan des banques. L'intérêt de ces dernières est donc que la partie non centralisée soit la plus importante possible.

Enfin, inciter les banques à être financées plus « long » et à moins pratiquer la « transformation », ce qui implique qu'elles privilégient les ressources longues par rapport aux ressources courtes.

Ces trois éléments vont changer assez radicalement les conditions dans lesquelles les banques exerceront leur métier. Le changement sera plus notable pour les banques françaises car celles-ci évoluent dans un contexte qui présente quelques singularités par rapport aux autres pays européens. L'épargne non bilancielle est beaucoup plus développée dans notre pays, de même que l'assurance vie et la gestion d'actifs pour compte de tiers – OPCVM –, et l'épargne réglementée est une spécificité française. En outre, dans leur modèle traditionnel de fonctionnement, les banques françaises sont « suremployées », c'est-à-dire qu'elles accordent plus de crédit qu'elles n'ont de dépôt.

C'est dans ce contexte général que s'inscrit le débat sur le taux de centralisation des ressources du Livret A. Il ne s'agit pas, pour les banques, d'aller contre les activités de la Caisse des dépôts ou contre le financement du logement social : il s'agit simplement de dire que le financement de l'économie française sera profondément modifié par les nouvelles règles internationales de liquidité.

D'où la position que nous défendons. Nous sommes tout à fait conscients de la nécessité de faire reposer le financement du logement social sur les fonds centralisés à la Caisse des dépôts à partir de la collecte du Livret A et du LDD. Nous considérons que le dispositif légal actuel garantit ce financement. Nous considérons également que la réflexion du Gouvernement, du Parlement et de la Caisse des dépôts doit impérativement prendre en compte le bouleversement prochain du contexte de financement des banques. Celles-ci ont joué le jeu lors de la réforme du Livret A mise en place au début de 2009. Il faut continuer de les inciter à distribuer ce produit en permettant qu'une partie des ressources ainsi collectées soit laissée dans leur bilan, afin qu'elles soient en mesure d'assurer le financement de l'économie comme elles le font aujourd'hui. Le nouveau contexte, en effet, amènera les banques à arbitrer systématiquement en faveur de ressources figurant à leur bilan. Le régulateur nous y contraint – nous n'avons pas le choix.

Les banques françaises souhaitent que l'on prenne en compte l'ensemble de ces paramètres. Les ressources centralisées à la Caisse des dépôts doivent permettre d'assurer le financement du logement social avec la réserve de liquidité nécessaire – 25 % en vertu de la loi, 50 % dans les faits aujourd'hui –, mais, en ce qui concerne le solde, il conviendrait de laisser les ressources à la disposition des bilans des banques.

Pour ce qui est des prêts aux PME, les taux sont fixés en fonction des conditions de marché. Ils ne font l'objet d'aucune procédure de bonification particulière, ne dépendant que du jeu de la concurrence entre les établissements et du coût général des ressources des banques.

Non : il y a un mix de ressources qui entre dans le bilan des banques.

Les enquêtes de la Banque centrale européenne montrent que les taux des prêts accordés en France aux TPE et PME sont inférieurs à la moyenne européenne : à la fin d'octobre, ils s'élevaient à 2,41 % contre 3,25 % pour les prêts inférieurs à 1 million d'euros.

Votre dernière question portait sur l'évolution comparée des fonds prêtés aux PME et des fonds laissés à la disposition des banques. On rapproche là deux données économiquement disjointes. Le montant des fonds non centralisés et le montant des flux de nouveaux prêts consentis aux PME n'ont pas de rapport macro-économique. La progression des fonds décentralisés – 12 milliards d'euros à la fin de 2009 – a en effet été plus importante que celle des encours de prêts aux PME – 6 milliards –, mais on ne peut établir de rapport entre la demande de crédit et le montant de l'épargne collectée sur le Livret A.

Lors des auditions que nous avons menées il y a trois ans au sujet de la banalisation de la distribution du Livret A, la question d'une éventuelle décentralisation n'a pas été véritablement soulevée. Pourtant, la perspective d'une évolution des règles de liquidité était déjà posée pour les banques. La banalisation, avions-nous compris alors, correspond à des exigences en matière de concurrence et de réglementation européenne, mais elle n'implique pas une décentralisation. Comment expliquez-vous ce qui apparaît comme un changement de position radical de la part des banques ?

Par ailleurs, le Livret A est un produit défiscalisé, d'où l'idée de contreparties. Lors du débat sur la LME, nous avions fixé parmi ces contreparties les prêts aux PME, dont vous venez d'affirmer qu'ils sont sans rapport pertinent avec l'encours du Livret A. Pourtant, l'arrêté de décembre 2008 distingue le stock et le flux. Pour ce qui est du stock, il est bien évident que l'ensemble des concours des banques aux PME est très supérieur à la part décentralisée de l'épargne au titre du Livret A. Pour ce qui est du flux, en revanche, dès qu'il y a progression de la collecte décentralisée, au moins la moitié du montant supplémentaire doit être affectée aux prêts aux PME, ce point n'étant pas observable pour les raisons que vous venez d'exposer.

En conséquence, ne conviendrait-il pas, notamment pour des motifs d'ordre juridique, de qualifier plus précisément les contreparties pour ce qui est des prêts aux PME ? Le retour à un système de bonification ne me semble guère raisonnable, mais il y a assurément un problème. Une épargne totalement défiscalisée peut-elle être totalement libre d'emploi ?

J'aimerais également savoir pourquoi vous souhaitez lier le taux de commissionnement et le taux de centralisation.

Enfin, on prévoit de maintenir la part centralisée dans un « corridor » de progression compris entre 2 et 3 % quelle que soit l'évolution de la collecte. Quelle est votre position à ce sujet ?

Concernant la décentralisation, il avait été convenu à l'époque qu'une partie de la ressource collectée via le Livret A ne serait pas centralisée à la Caisse des dépôts. Notre position n'a donc pas changé. La loi prévoit seulement que la collecte centralisée doit atteindre au minimum 160 milliards d'euros.

Certains de vos confrères réclament publiquement que le taux de centralisation soit fixé à 50 %. Ce n'est pas ce qu'ils disaient il y a trois ans !

La réforme n'a pas fixé le taux de centralisation. Le chiffre de 65 % est la résultante d'un calcul qui est la conséquence directe des textes adoptés, lesquels fixent le minimum de 160 milliards d'euros pour la collecte centralisée et le ratio plancher de 125 % du montant des prêts au logement social. La question du taux n'ayant pas été posée en 2009, on ne peut dire que notre position ait changé. Le dispositif adopté ne prévoyait qu'un volume et une garantie de financement pour le logement social. Si l'on envisage aujourd'hui un taux de 65 %, c'est parce que la progression de la collecte permet de garantir parfaitement le financement du logement social. Celui-ci n'a d'ailleurs jamais été mis en difficulté dans cette période.

Pas en Île-de-France ! Vous ne pouvez généraliser à partir d'un cas particulier, mon cher collègue !

En tout état de cause, les prêts au logement social s'élevaient à 99 milliards d'euros à la fin de 2009 et les prêts pour la politique de la ville à 14 milliards, pour un encours centralisé de 169 milliards d'euros. La réserve de liquidité, comme je l'ai dit, était de 56 milliards d'euros. Ce n'est pas aux banques mais à la Caisse des dépôts que l'on doit demander si les établissements de logement social sont rationnés. À notre connaissance – puisque nous sommes aussi financeurs du logement social –, ils ne le sont pas.

Notre position n'a pas changé : le débat sur le taux de centralisation avait été renvoyé à plus tard.

D'autre part, les règles de liquidité ont été fixées par le comité de Bâle à la fin du mois de décembre 2010 pour ce qui concerne le ratio de court terme, en vue d'une application progressive avec une entrée en phase d'observation à partir du 1er janvier 2011. Quant au ratio de liquidité de long terme – net stable funding ratio, ou NSFR –, il sera déterminé dans le courant de 2011. Il s'agit donc bien de règles nouvelles.

C'en est bien sûr la conséquence. Mais, en 2008, ces règles n'étaient pas connues.

Nous devons les prendre en compte dans notre raisonnement car il est important que les banques continuent à distribuer le Livret A et le Livret de développement durable. Le commissionnement a presque diminué de moitié en moins de deux ans. Avec les nouvelles règles de liquidité, l'incitation à la distribution d'un produit dépendra de la possibilité de l'inclure dans le bilan.

Pour ce qui est des prêts aux PME, mieux vaut raisonner dans la durée, c'est-à-dire en termes de progression des encours, qu'en termes de flux. Je le répète, il n'y a pas de corrélation entre la collecte de l'épargne sur le Livret A et la demande de crédit de la part des PME. Nous comprenons parfaitement qu'il faille des contreparties à la défiscalisation et nous en prévoyons sous la forme d'une progression des stocks. Cela étant, si l'on considère que les contreparties doivent être différentes, nous sommes prêts à en discuter.

Je rappelle qu'il n'existe plus de procédure de bonification dans le dispositif français. Chercher une contrepartie en agissant sur les taux reviendrait à changer radicalement de philosophie. Et si l'on veut lier les contreparties aux volumes, il conviendra de lisser les évolutions car les deux données sont sans rapport. Cela dit, nous convenons parfaitement, étant donné l'origine du CODEVI et du Livret de développement durable, qu'une contrepartie exprimée en financement des PME est pertinente.

Pour ce qui est du lien entre le commissionnement et la décentralisation, la Fédération bancaire française n'a pas de position puisque les intérêts des réseaux distributeurs divergent selon que ces réseaux sont nouveaux ou historiques – le groupe BPCE comporte d'ailleurs l'un et l'autre en son sein. À titre personnel, je puis simplement indiquer que la réforme de 2008 prévoyait que la diminution du taux de commissionnement serait lissée dans le temps pour les réseaux historiques puisque ceux-ci, à la différence des nouveaux distributeurs, subissaient les conséquences de cette baisse. Le Gouvernement a décidé, à la fin de l'année dernière, de changer la règle du jeu, si bien que les réseaux historiques se verront appliquer le même taux de commissionnement – inférieur, du reste, à celui que l'on avait prévu initialement – que tous les autres réseaux à partir du 1er janvier 2012 alors qu'ils assurent aujourd'hui l'essentiel de la centralisation du Livret A. Dès lors qu'il n'existe plus d'avantage en matière de commissionnement et que la période de transition prend fin, les Caisses d'épargne et la Banque postale se demandent pourquoi elles subiraient un désavantage en matière de taux de centralisation.

Le « corridor » de progression vise à garantir une progression de la ressource centralisée indépendamment de l'évolution de la collecte. En la matière, une grande prudence s'impose. En augmentant le taux de centralisation appliqué aux nouveaux distributeurs, on les contraindra à centraliser plus que ce qu'ils collectent dans l'année – ce sera notamment le cas des Banques populaires. À l'inverse, les réseaux historiques verront leur taux de centralisation diminuer et l'épargne qu'ils collecteront ne sera pas centralisée en totalité. C'est pourquoi l'idée d'une garantie de la progression des encours centralisés indépendamment de la collecte doit être abordée prudemment. En tout état de cause, le dispositif doit prévoir des clauses de revoyure régulière.

La collecte dépend moins des réseaux distributeurs que de l'intérêt du client pour le produit, et donc du taux proposé tel qu'il s'inscrit dans le contexte général. En 2008, le taux du Livret A était très attractif par rapport à celui d'autres placements et, très naturellement, les épargnants ont déposé sur le Livret A en arbitrant au détriment d'autres produits. C'est ce qui explique la forte hausse des encours cette année-là. Dans le contexte actuel d'aversion pour le risque et d'incertitude quant à l'évolution des taux, le Livret A reste relativement attractif.

L'aspect fiscal joue un rôle, certes, mais le caractère défiscalisé du produit est un élément stable du paysage. Les variations d'encours sont bien plus liées à l'évolution du taux. Quels que soient leurs efforts, les réseaux ne pourront placer le Livret A si son taux n'est pas attractif.

Quelles sont, pour vous, les conditions du maintien de l'approvisionnement des Livrets A et des LDD qui permettraient à la fois de financer le logement social et de continuer à financer, comme vous êtes censés le faire avec la part non centralisée, les PME et les travaux d'économies d'énergie ?

Que se passera-t-il en cas de décollecte durable ? Il s'agit d'un phénomène dont personne ne maîtrise les paramètres. En fonction de quel taux d'épargne peut-il survenir, sachant que ce taux reste très élevé en France ? En fonction de quelles conditions fiscales par rapport aux produits concurrents, au premier rang desquels figurent l'assurance vie mais aussi les comptes sur livret internes aux banques ?

Par ailleurs, vous ne pouvez bénéficier de l'épargne défiscalisée, aux termes de la Constitution comme du droit communautaire, qu'en échange de contreparties d'intérêt général. Êtes-vous en mesure de nous démontrer que vous avez respecté l'arrêté de 2008, qui vous impose deux types d'emploi – financement des PME et travaux d'économies d'énergie –, en distinguant les stocks des flux ? Quel est le taux appliqué aux prêts que vous accordez au titre des ces emplois ? Ce taux diffère-t-il de celui que vous proposez aux PME lorsque vous utilisez d'autres ressources que celles du Livret A ? S'il ne l'est pas, comment justifier de la contrepartie d'intérêt général pour la part décentralisée de ce livret ?

Quelle est la rentabilité nette de l'ensemble du système, laquelle peut d'ailleurs varier d'une banque à l'autre, au regard d'un coût de la ressource – taux de commissionnement et taux des prêts – en diminution ? En cas de décollecte, vous auriez à trouver des ressources alternatives pour financer les prêts que vous avez octroyés, lesquels sont d'une durée très supérieure à celle de la ressource existante.

J'en viens à une question subsidiaire. Lorsque l'on a banalisé la distribution des deux livrets, quels ont été les effets de substitution entre les produits d'épargne ? Disposez-vous à cet égard d'analyses fines, banque par banque ? Est-il vrai, comme certains le disent, que les Livrets A ont vidé, au moins dans un premier temps, certains autres comptes ? Y a-t-il eu aussi des effets sur l'assurance vie ?

M. Pérol, que je remercie de son honnêteté intellectuelle, a dit et répété que les banques souhaitaient de l'épargne bilancielle, marquant en cela l'évolution du contexte. La crise financière a conduit les autorités de régulation, avec les accords de Bâle III, à imposer des exigences nouvelles, codifiées, au secteur bancaire, s'agissant notamment de l'augmentation des fonds propres au regard des activités à risques.

Il n'y a pas trente-six façons de procéder. La première consiste à augmenter le capital des banques ou à les fusionner pour leur assurer une solidité suffisante, ce qui suppose de diminuer, pendant cette période, la rémunération des actionnaires. La seconde réside dans l'utilisation de ressources telles que les fonds d'épargne, qui sont une spécificité française.

Au 31 décembre 2009 les fonds décentralisés représentaient, selon les chiffres fournis par la Caisse des dépôts, 87 milliards d'euros ; en 2010, ce montant atteindrait 100 milliards, pour une collecte totale de 260 milliards, et les projections pour les années à venir évoquent environ 300 milliards, ce dont certains banquiers tirent argument pour défendre l'idée d'un taux de décentralisation allant jusqu'à 50 %.

M. Pérol connaît bien la Caisse des dépôts puisqu'il fut, pendant plusieurs années, le superviseur de Trésor au sein de la commission de surveillance de cet établissement. Aujourd'hui président de la FBF, il défend, comme c'est normal et légitime, les intérêts des banques ; reste que l'épargne réglementée n'est pas chargée, historiquement, d'alimenter les fonds propres des banques dans le cadre d'une évolution réglementaire.

Notre responsabilité à nous, mes chers collègues, est assez simple. Lorsque l'on parle des missions d'intérêt général liées à l'épargne réglementée, on se focalise exclusivement sur le logement social, pour le financement duquel les ressources centralisées semblent en effet suffisantes. Mais je rappelle que ces missions concernent également l'ensemble de la politique de la ville, qu'il s'agisse du financement de l'Agence nationale pour la rénovation urbaine, l'ANRU – dont Michel Bouvard a évoqué la « bosse » –, des transports en site propre, des universités ou encore des hôpitaux.

En ces domaines, les prêts s'étalent sur quarante ou cinquante ans.

Je ne fais pas grief à la Fédération bancaire française de défendre les intérêts de banques, mais la vraie question, compte tenu de la situation de nos finances publiques, est d'ordre politique : comment utiliser les ressources des fonds d'épargne réglementés, dont je rappelle que le gardien est, non le Gouvernement, mais le Parlement ?

Avant que le Livret A ne se banalise, le Trésor s'était interrogé sur la légitimité de la défiscalisation de l'épargne réglementée, et sur la question de savoir si cette mesure devait s'appliquer à l'ensemble des ressources affectées aux missions d'intérêt général. Quel est votre sentiment sur ce point ?

Enfin, vous avez dit qu'il n'y avait pas de rapport entre l'encours des prêts accordés aux PME et l'encours des fonds décentralisés.

En effet, mais n'est-ce pas justement la preuve que l'augmentation de l'encours des fonds décentralisés n'entraînerait pas celle des prêts aux PME ? Par ailleurs, n'est-ce pas historiquement le métier de certaines banques, telle la Banque populaire que vous dirigez, le Crédit mutuel ou le CIC, d'être proches des PME ? Le fléchage dont nous parlons, soyons francs, n'est pas obligatoire pour assumer un tel rôle. Quand, sur la demande des banques qui, je le répète, sont dans leur rôle, OSÉO garantit, à hauteur de 5 milliards d'euros, le financement de projets à risques – au comité d'examen des comptes et des risques de la Caisse des dépôts, nous en savons quelque chose – , on voit toute l'utilité du fléchage dont nous débattons.

Alors que l'argent public va manquer pendant de nombreuses années, évitons un « hold-up » sur les fonds d'épargne, qui se ferait au détriment des missions d'intérêt général !

Vous avez rappelé le montant total des prêts octroyés aux PME, mais, comme vient de le rappeler Jean-Pierre Balligand, cela ne prouve rien s'agissant de la ventilation des ressources issues des fonds décentralisés auxquels vous avez désormais accès : vous financiez déjà les entreprises avant la banalisation de la diffusion du Livret A. En toute logique, les prêts devraient augmenter à proportion de ces ressources supplémentaires.

Ma seconde question concerne la structure bilancielle des banques, sur le rôle desquelles nos concitoyens, depuis la crise financière, ne cessent de nous interpeller. Vous vous attachez d'ailleurs à dénoncer les faux procès qui vous seraient intentés. Pouvez-vous nous éclairer sur les résultats financiers, pour l'année écoulée, des établissements de la FBF, et sur les choix de leurs conseils d'administration en matière de rémunération des actionnaires ? On pourrait élargir la question à la rémunération des dirigeants.

Je veux à mon tour saluer la franchise et l'honnêteté intellectuelle de M. Pérol.

Les ressources centralisées ne pourront être inférieures à 125 % de l'encours des prêts consentis en faveur du logement social et de la politique de la ville, laquelle génère une dynamique spécifique.

Nul ne peut être indifférent aux problèmes auxquels se trouve confronté le secteur bancaire français avec la mise en oeuvre des règles de Bâle III : je pense notamment, pour des banques plus « leveragées » que les banques étrangères – donc plus engagées dans l'économie du pays –, au ratio de liquidité. Cependant, les fonds d'épargne réglementés ne doivent pas devenir une variable d'ajustement aux problèmes posés par ces nouvelles normes.

J'ai bien noté que les banques françaises reconnaissaient la légitimité du taux plancher de 125 %, comme celle du financement du logement social et de la politique de la ville. Dans l'hypothèse où, comme le pensent la Caisse des dépôts et l'Union sociale pour l'habitat, la dynamique des prêts se poursuit, le taux plancher permettra d'atteindre, à un moment ou à un autre, notre objectif d'une centralisation à hauteur de 70 %. Si ce taux était moins élevé, le risque serait évidemment que les établissements bancaires aient à « recentraliser » brutalement des ressources considérables. Quelle analyse faites-vous de cette hypothèse ? Le fait est qu'une centralisation plus progressive laisserait aux banques le temps de s'adapter.

Ma seconde question a trait au financement de long terme d'infrastructures coûteuses – équipements hospitaliers ou transports en site propre, par exemple – , pour lesquelles le retour sur investissement est très long. Le rapport de la Cour des comptes relatif aux fonds d'épargne a d'ailleurs mis en évidence la nécessité, que nul ne conteste, de ces ressources. Que se passerait-il, selon vous, si les fonds d'épargne ne permettaient pas de financer ce qu'il est d'usage d'appeler les nouveaux emplois ? Les infrastructures concernées, ne l'oublions pas, contribuent à l'attractivité économique de nos territoires.

Quant à la réserve de liquidité, on pourrait discuter de la manière dont vous parvenez au chiffre de 56 milliards d'euros. Cette réserve recèle, au dire de certains banquiers, des emplois peu utiles ou guère rentables – achat d'actions, prêts ou investissements sur titres d'État. Sur ce point aussi, la Caisse des dépôts a un rôle utile à l'intérêt général. Toujours est-il que, si cette réserve devait fondre, cela poserait d'autres problèmes.

Il est choquant d'associer le besoin en fonds propres des banques au niveau de centralisation du Livret A.

Vous avez lié coût de la collecte et taux de crédit. Or, depuis un certain nombre d'années, les bilans des banques ont évolué. On nous a expliqué que les commissions – et Dieu sait que les banques se sont montrées gourmandes en cette matière – devaient désormais représenter la plus grande part du produit net bancaire. Cela aurait dû entraîner une diminution des taux de crédit.

Nous ne parvenons pas à obtenir des informations sur le montant des encours de crédits accordés aux PME et PMI au regard du niveau de centralisation. Or il me semble que les banques sont tenues de déclarer, de façon régulière, ce montant à la Banque de France, dans la mesure où, en deçà d'un certain seuil, elles s'exposent à des pénalités.

Le président Cahuzac vous a interrogé sur le respect de la loi. Vos adhérents ne répondent pas à cette question : comptez-vous exiger qu'ils le fassent ? S'il n'y a rien à cacher, il faut sans doute incriminer le manque de personnels : compte tenu du taux de chômage dans notre pays, il serait utile d'embaucher de jeunes universitaires. Mais foin de mauvais esprit !

Quoi qu'il en soit, le manque d'informations, de la part de la Fédération bancaire française, ne laisse pas d'interroger.

De combien de temps les banques françaises disposaient-elles pour se conformer aux ratios des accords de Bâle ? L'hypothèse des fonds d'épargne est-elle la seule que vous ayez envisagée ? N'avez-vous pas mené des études sur le renforcement des capacités bancaires par d'autres moyens ?

Enfin, si l'on a souligné votre rigueur, il est tout de même étonnant de se borner à mentionner, s'agissant de l'utilisation des fonds d'épargne, le logement locatif social, dont on se demande bien ce qu'il a pu faire aux banques pour que son financement leur apparaisse à ce point inutile.

Lors de la discussion du prélèvement, dans le cadre du projet de loi de finances, on a entendu dire que les organismes HLM, compte tenu du niveau de leurs fonds propres, étaient très riches. Aujourd'hui, on va jusqu'à affirmer que de l'argent est prêté sans contrôle.

S'il y a des sinistres, qu'on les signale – c'est d'ailleurs l'objet des rapports de la Mission interministérielle d'inspection du logement social, la MILOS, mais j'ai le net sentiment que le logement locatif social et les organismes HLM sont dans le collimateur, alors même qu'ils ont fait la preuve de leur efficacité, efficacité d'autant plus grande que leur financement sera assuré.

Chaque trimestre, monsieur Dumont, les établissements bancaires font parvenir aux services du ministre chargé de l'économie et, depuis, le 1er janvier 2010, à l'Observatoire de l'épargne réglementée prévu par l'article L. 221-9 du code monétaire et financier, les données chiffrées permettant de vérifier le respect de leurs obligations en matière d'utilisation des sommes collectées sur le Livret A et le LDD. Le rapport de l'Observatoire de l'épargne réglementée est en libre téléchargement sur le site internet de la Banque de France :www.banque-france.fr.

L'information dont vous avez parlé est donc publique. Nous la transmettons chaque trimestre, conformément aux textes, aux autorités compétentes. Il n'y a rien à cacher, et je vous ai rappelé les chiffres. Je ne puis laisser dire ni même laisser sous-entendre que les banques françaises n'appliqueraient pas les textes !

Les données relatives au crédit, publiées chaque mois, précisent l'évolution des encours pour les ménages, les PME, les TPE et PME indépendantes, et les grandes entreprises ; y figurent également l'évolution des recours au marché obligataire. Ces données, je le répète, sont publiques ; elles proviennent des bilans des banques, qui les communiquent, en application des textes, aux autorités de contrôle et au ministère des finances.

Deuxième point : je n'ai jamais dit – non plus, que je sache, qu'aucun banquier français –, et ne dirai jamais que le financement du logement social, y compris via les moyens dont nous discutons, est inutile. J'ai seulement rappelé que ce financement représentait, à la fin de 2009, 99 milliards d'euros, auxquels s'ajoutent 14 milliards pour la politique de la ville, soit un total cumulé de 113 milliards, pour un peu plus de 160 milliards d'encours centralisés. Ces chiffres ont d'ailleurs progressé en 2010, et c'est tant mieux.

J'ajoute que le groupe BPCE, en plus de participer au financement des logements sociaux, en est un opérateur puisqu'il en détient 150 000. Il ne le fait pas au nom de la rentabilité, mais parce qu'il estime que le logement social est utile et important.

La réforme dont nous débattons, monsieur Bouvard, doit intégrer tous les paramètres : besoins de financement du logement social et de la politique de la ville ; évolution, dans un sens ou dans un autre, de la collecte ; intérêts des réseaux distributeurs du produit, à savoir, au-delà du réseau historique qui assure encore très majoritairement cette tâche, les quelque 40 000 agences bancaires réparties sur l'ensemble du territoire français.

Si je comprends l'argument selon lequel les fonds d'épargne ne doivent pas devenir une variable d'ajustement bilancielle, ce serait à mon sens une erreur que d'ignorer la demande que font les banques de disposer d'une partie de l'encours du Livret A, car ce sont elles qui assurent le financement de notre économie. Et elles le font, non par des fléchages de ressources vers des emplois, mais via un ensemble de ressources – dépôts et fonds levés à court, moyen et long terme sur les marchés –, et par l'emploi qu'elles en font. Dans cet ensemble, la priorité absolue sera donnée, conformément aux exigences du régulateur, à la collecte des dépôts.

Bref, je comprends vos préoccupations, mais évitons que la pression que subiront les banques ne se traduise in fine, et si la réforme est mal conçue, par un désintérêt des distributeurs pour le produit !

Exactement.

Je vous confirme qu'il n'existe pas de taux spécifique pour les prêts accordés aux PME à partir de la ressource issue du Livret A, pour la bonne raison que cette ressource n'est pas affectée de façon directe et systématique auxdits prêts : elle y contribue, selon la mission fondamentale de nos établissements, mission qui, comme l'a rappelé M. Balligand, ne dépend pas, et heureusement, du seul Livret A. Reste que celui-ci, dans un contexte où l'accès à notre matière première sera de plus en plus contraint, joue un rôle essentiel.

Nous avons commencé, monsieur Dumont, à anticiper les nouvelles règles imposées par les accords de Bâle. Mais les régulateurs ont travaillé très rapidement, et les ratios, qui ne sont connus que depuis quelques semaines, seront mis en place à partir de 2015 après une période d'observation commencée le 1er janvier 2011. Ces quelques années ne seront pas de trop, compte tenu de l'ampleur des mouvements induits par ces nouvelles règles.

Quant aux contreparties d'intérêt général, monsieur de Courson, nous respectons les dispositions législatives et réglementaires. L'ensemble des données est disponible.

Je ne puis vous répondre sur la rentabilité nette de la distribution du Livret A, ni pour ce qui concerne le groupe que je dirige, ni, a fortiori, pour ce qui concerne les autres banques. Les modes de calcul, me semble-t-il, sont très différents selon que les distributeurs appartiennent ou non au réseau historique.

Les produits d'épargne font l'objet de constantes substitutions, même si, au sein du réseau des banques populaires, nous n'avons pas observé de mouvements massifs – il me semble néanmoins que le Crédit agricole en a fait état. Nos clients sont rationnels : ils se déterminent en fonction des taux des différents produits. Ainsi, les valeurs monétaires ne sont aujourd'hui guère intéressantes, contrairement au Livret A, placement de court terme à vue, et nos clients agissent en conséquence.

Je ne crois pas à l'hypothèse d'une décollecte durable : le Livret A est une ressource stable, car les Français ont avec lui une grande familiarité. Pour autant, une telle décollecte n'est pas inenvisageable à la suite des évolutions de taux. Dans ce cas, il faudrait nous asseoir autour de la table pour étudier les dispositions à prendre. C'est pour cette raison que nous proposons d'intégrer à la réforme des clauses de revoyure régulière : la matière dont nous traitons étant très étroitement liée au contexte économique et financier, la collecte peut évoluer. Ainsi, en 2008, on a observé une « sur-collecte » liée à un taux de 4 % : si elle est aujourd'hui présente dans les encours, elle est par définition plus sensible à l'évolution des taux.

Ce sont encore les marges d'intermédiation, et non les commissions, monsieur Goua, qui représentent la majeure partie du produit net bancaire des banques de détail.

S'agissant de la structure bilancielle et de la rémunération des actionnaires, les banques seront amenées, à la suite des accords de Bâle III, à mettre en réserve la majeure partie de leur résultat. Vous pourrez ainsi constater, dans les années qui viennent, que les taux de distribution des banques françaises seront modérés.

Je dirai, pour conclure, que notre objectif n'est en aucun cas de réaliser un « hold-up », selon le mot de M. Balligand, sur l'épargne réglementée, mais de financer l'économie française, et notamment le logement social, en prenant en compte l'ensemble des paramètres. La réforme devra trouver le juste équilibre, y compris dans l'intérêt du financement du logement social.

Membres présents ou excusés

Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mercredi 12 janvier 2011 à 11 h 45

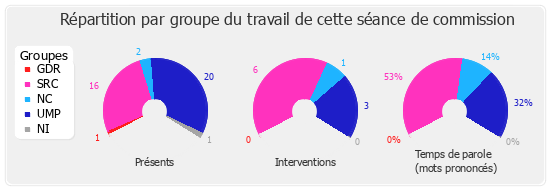

Présents. - M. Dominique Baert, M. Jean-Pierre Balligand, M. Michel Bouvard, M. Jérôme Cahuzac, M. Thierry Carcenac, M. Olivier Carré, M. Gilles Carrez, M. Yves Censi, M. Alain Claeys, M. Charles de Courson, M. Olivier Dassault, M. Michel Diefenbacher, M. Jean-Louis Dumont, M. Henri Emmanuelli, Mme Aurélie Filippetti, M. Jean-Claude Flory, M. Nicolas Forissier, M. Daniel Garrigue, M. Louis Giscard d'Estaing, M. Jean-Pierre Gorges, M. Marc Goua, Mme Arlette Grosskost, M. Laurent Hénart, M. Jean-François Lamour, M. Jean Launay, M. Richard Mallié, M. Jean-François Mancel, M. Patrice Martin-Lalande, M. Pierre-Alain Muet, M. Henri Nayrou, M. Hervé Novelli, M. Jacques Pélissard, M. Nicolas Perruchot, M. Alain Rodet, M. Jean-Claude Sandrier, M. François Scellier, Mme Isabelle Vasseur

Excusés. - M. Jean-Louis Idiart, M. Victorin Lurel

Assistaient également à la réunion. - M. Alain Cacheux, M. Daniel Goldberg, M. Jean-Yves Le Bouillonnec