Commission des finances, de l’économie générale et du contrôle budgétaire

Séance du 16 février 2011 à 9h45

La séance

La Commission entend, en audition ouverte à la presse, M. François Pérol, Président de la Fédération bancaire française, sur la fiscalité du patrimoine

Dans le cadre de nos auditions sur la fiscalité du patrimoine, qui a connu hier un rebondissement intéressant, nous recevons aujourd'hui le président de la Fédération bancaire française, M. François Pérol.

Je vous remercie, Monsieur le Président, d'avoir accepté notre invitation que je vous ai adressée au nom de notre Bureau. Nous souhaitons vous entendre sur ce qui vous semblerait souhaitable de réformer dans nos règles de taxation du patrimoine, étant entendu qu'il vous est loisible d'en traiter en les replaçant dans notre système fiscal général. Je souligne qu'étant donné votre expérience au sein de l'appareil d'état et vos fonctions à la tête de la Fédération bancaire française et comme président d'une grande banque, votre réflexion, qui peut être institutionnelle mais aussi personnelle, nous serait précieuse pour réfléchir à la réforme de la fiscalité du patrimoine.

Dans cet exercice, je me cantonnerai à la réflexion institutionnelle de la Fédération bancaire, sans prendre de position personnelle sur la question de l'équité de la fiscalité du patrimoine qui est de la compétence de la représentation nationale.

Si réforme il doit y avoir, il me semble qu'elle devrait prendre pour objectif l'allocation de l'épargne française vers des emplois économiquement utiles.

Le premier objectif est de favoriser, autant que faire se peut, l'orientation de l'épargne des ménages vers les actions, car les nouvelles réglementations bancaires issues du comité de Bâle vont inciter les grands investisseurs institutionnels, assurances et banques, à se désengager partiellement du capital investissement. Quels seront alors les investisseurs de long terme ?

Ne faudra-t-il pas inventer un nouveau produit d'épargne bilanciel, comme l'a été l'ancien plan d'épargne populaire ? La réflexion est ouverte. En effet, il faut tenir compte de l'ampleur de la mutation du modèle de financement de l'économie française demandée par la nouvelle réglementation de Bâle. En particulier, les nouvelles exigences de liquidité imposent aux banques de détenir dans leurs bilans davantage de ressources et de chercher de nouveaux dépôts, alors que les produits d'épargne préférés des Français, l'épargne réglementée et l'assurance-vie, ne figurent pas au bilan des banques.

L'on demande aux banques de réduire leurs bilans, ce qu'elles peuvent faire en prêtant moins et en titrisant des crédits, et de collecter plus de dépôts, alors que l'essentiel de l'épargne en France passe par des produits qui ne sont pas des produits bancaires. Il nous est demandé aussi d'accroître notre investissement en titres d'État pour constituer des actifs liquides. Les nouveaux ratios de liquidité vont s'appliquer en 2016. Ils conduiront à un changement fondamental du modèle de financement de l'économie française tel qu'il fonctionne depuis de longues années.

M. le président, au titre de la fiscalité de l'épargne, ou sont les marges de manoeuvre pour remplacer, si l'ISF était supprimé, les 3,5 milliards d'euros de recettes qu'il représente ? Vous avez évoqué les obligations, les actions, l'assurance-vie, mais pas l'immobilier. Où sont, selon vous, les marges de manoeuvre ?

Et, plus généralement, est-il préférable de taxer la détention des stocks ou bien les flux ?

On ne peut aborder la réforme de la fiscalité du patrimoine sans prendre en compte la fiscalité dans son ensemble. En France, la fiscalité de l'épargne est très morcelée et très complexe. Il y a par exemple un débat sur le niveau des prélèvements libératoires par rapport à celui de la taxation à l'impôt sur le revenu. Le niveau des prélèvements libératoires, qui a progressé dernièrement surtout du fait des cotisations sociales passées de 2 à 12,3 %, est maintenant de 31,3 %.

Il faut également tenir compte de nos partenaires au sein de l'Union européenne pour tenter de dégager des solutions communes. En Allemagne, le taux du prélèvement libératoire est de 26,3 %. On ne peut résoudre les problèmes de gestion des finances publiques par la simple équation bouclier fiscalimpôt sur la fortune. La réponse ne se situe pas à l'intérieur de la seule fiscalité du patrimoine et il faut considérer les recettes fiscales dans leur ensemble.

Sur la question de la taxation des stocks ou des flux, qu'en est-il dans les autres pays ? La taxation de la détention d'un stock par l'impôt sur la fortune est désormais une spécificité française. Quant à la taxation de la détention de la résidence principale, sauf à mettre des seuils, elle ne sera pas comprise par les citoyens français. Cette remarque est livrée à titre personnel. Il n'y a pas d'unité de vue de la Fédération bancaire à ce sujet.

L'assurance-vie qui représente 1300 milliards d'euros ne figure pas au bilan des banques, mais elle contribue au financement de l'économie et elle est, pour partie, dans l'assiette de l'impôt sur la fortune. Pourrait-on en alourdir la fiscalité –bien qu'elle présente l'avantage d'avoir été stable depuis 10 ans…

Et qu'elle est le placement préféré des Français parce qu'elle répond à leur souci de sécurité, comme l'indique le terme d'assurance et parce qu'elle bénéficie d'une fiscalité favorable, qu'il s'agisse de celle des revenus ou des successions. Simplement, ce ne sont pas les assureurs qui font du crédit.

Les banques, elles, font 1 800 milliards d'euros de crédit. Pour cela, et c'est une spécificité française, elles ont levé des ressources, à court et à long terme, sur les marchés. La réglementation de Bâle va imposer aux banques de collecter beaucoup plus de dépôts et d'être moins dépendantes des marchés. Ce mouvement peut être compris comme allant dans le sens d'une meilleure sécurité du dispositif mais il ne nous paraît pas raisonnable qu'il soit engagé dans les proportions actuellement envisagées. S'il faut collecter de l'épargne supplémentaire, il faudra rémunérer davantage les dépôts et ce coût sera répercuté sur le coût du crédit.

Je souhaite évoquer la question, essentielle à mes yeux, des conséquences de l'accord de Bâle III, qui oblige les banques à relever le niveau et la qualité de leurs fonds propres, sur le financement de l'économie française. La nouvelle réglementation va avoir un effet direct sur le financement des PME à moyen terme. La loi de régulation bancaire et financière a permis le développement des obligations à l'habitat, un dispositif compatible avec les règles de Bâle III : ces obligations sécurisées, dont l'attractivité est renforcée, doit améliorer les circuits de refinancement des prêts à l'habitat par les banques françaises sur les marchés internationaux.

Il apparaît que l'extension de ce dispositif aux obligations permettant de financer les entreprises est difficilement envisageable. Dans ce contexte, l'alourdissement envisagé de la fiscalité du patrimoine apparaît problématique, au moment où les règles prudentielles sont en cours de durcissement et où il va falloir inventer des produits financiers permettant aux établissements bancaires français de financer l'économie.

Par ailleurs, que peut-on savoir sur la localisation des dépôts des plus hauts revenus ? La Fédération bancaire française a-t-elle constaté un lien entre ISF et localisation de ces dépôts ? En d'autres termes, et compte tenu de la concurrence fiscale avec d'autres États européens, l'ISF pénalise-t-il la localisation des très hauts revenus en France ? Sa disparition permettrait-elle l'arrêt des départs de ces contribuables à l'étranger, voire leur retour en France ?

Pour s'en tenir à la question posée, c'est-à-dire celle de la réforme de la fiscalité du patrimoine, en premier lieu, peut-on envisager de moduler la fiscalité de l'assurance-vie selon la durée de l'engagement du contribuable et en fonction de l'utilisation des dépôts ? En particulier, est-il normal de maintenir des avantages fiscaux pour la partie de l'assurance-vie qui finance les déficits publics ?

En second lieu, la suppression de l'ISF pourrait-elle favoriser le retour des exilés fiscaux et le ralentissement des départs des hauts contribuables ?

Enfin, il apparaît indispensable de stimuler le financement des fonds propres des PME. On ne peut que regretter que l'engagement de l'emploi de 2 % des encours des d'assurance-vie pour le financement des PME n'ait pas été respecté : seulement 16 milliards d'euros sont affectés à ce titre sur 1 430 milliards d'euros d'encours d'assurance-vie. La réglementation fiscale de l'assurance-vie pourrait-elle être modifiée afin de favoriser le financement des PME ?

Enfin, le livret de développement durable, le LDD, qui a succédé au Codevi, avait été créé dans le but d'aider au financement de l'industrie mais ses emplois se sont banalisés. Pourrait-on revenir à imposer aux banques des conditions d'intérêt général aux emplois en contrepartie de l'avantage fiscal consenti ?

Et pourquoi ne pas affecter les quelque 1 400 milliards d'encours d'assurance-vie au remboursement de la dette publique ?..

Plus sérieusement, les encouragements fiscaux donnés à l'assurance-vie avaient pour but de consolider les ressources des banques qui, traditionnellement, transforment les dépôts à vue en crédits à long terme. On observe d'ailleurs que les compagnies d'assurance sont souvent des filiales de banques.

Quel est par ailleurs l'avis de la Fédération bancaire française sur la perspective d'intégration des revenus de valeurs mobilières dans le régime de droit commun de l'impôt sur le revenu avec la suppression envisagée du prélèvement forfaitaire libératoire ?

Les règles actuelles en matière d'ISF prévoient l'exonération des biens professionnels, ce qui aboutit à certains abus, comme la création de holdings ou de filiales pour échapper à la taxation ou comme l'exonération de parts de sociétés civiles immobilières – SCI – propriétaires de locaux professionnels, alors que les associés sont locataires desdites SCI. Ne convient-il pas de remédier à ce genre d'abus ?

Je m'associe aux questions de mes collègues Charles de Courson et Marc Goua. Je m'étonne que le Président de la Fédération bancaire française n'énonce aucune proposition, ne formule aucune piste de solution, ne fasse état d'aucune anticipation ni d'aucune simulation. On entend bien les lamentations habituelles sur les nouveaux ratios prudentiels mais rien sur la diminution des dividendes versés par les banques à leurs actionnaires, alors même que les nouvelles réglementations prudentielles ne sont que la conséquence du pétrin où nous ont mis les banques ? Vous ne nous avez non plus donné aucune réponse claire sur l'évolution de la fiscalité de l'assurance-vie.

Dans la mesure où une plus grande collecte de dépôts supposerait une augmentation de leur rémunération, ce qui aurait un effet sur le coût du crédit, quelles simulations ont été faites pour en mesurer les effets sur le financement de l'économie nationale ?

J'ai cru comprendre que vous ne manifestiez qu'un faible enthousiasme quant à la proposition du Président de la République de supprimer l'ISF. Pourquoi ne pas mettre en oeuvre des propositions anciennes bien connues : élargir l'assiette de l'ISF en y incluant les faux biens professionnels et les oeuvres d'art qui constituent un gisement d'évasion fiscale et, corrélativement, baisser son taux.

La Fédération bancaire française ne dispose pas de données sur la délocalisation des hauts revenus en liaison avec l'ISF. C'est l'administration fiscale qui dispose de ces données, et qui d'ailleurs les rend publiques périodiquement.

Je ne pense pas, pour ma part, que les suppressions simultanées de l'ISF et du bouclier fiscal soient de nature à elles seules à créer un phénomène de rapatriement des exilés fiscaux.

Une complication supplémentaire de la fiscalité de l'épargne est évidemment possible mais j'observe qu'en l'état, elle est déjà très complexe : il serait bien difficile de donner une description précise de toutes les règles fiscales des différents produits.

Il me semble qu'il faille plutôt supprimer des niches fiscales et, d'une manière générale, élargir les assiettes et baisser les taux d'imposition.

La modulation des avantages fiscaux en fonction de la durée des engagements des épargnants constituerait un bon principe, à condition qu'elle soit appliquée de manière homogène à l'ensemble des produits d'épargne. On a déjà fixé des conditions d'emplois à l'assurance-vie, par exemple pour les titres non cotés, mais on constate que cela aboutit le plus souvent à créer des bulles sur les prix, à susciter, à un instant donné, des surcapacités d'investissement.

Ce qui me paraît le plus intéressant est, plutôt que de multiplier les dispositifs spécifiques, d'accorder un avantage fiscal en fonction de la durée d'engagement des épargnants car, logiquement, l'investissement à long terme va de pair avec les emplois les plus risqués.

J'observe par ailleurs que l'exonération des intérêts servis dans le cadre du livret de développement durable profite à l'épargnant et non au distributeur du produit. En matière d'épargne réglementée, l'avantage fiscal, qu'il s'agisse du LDD ou du Livret A, est destiné à favoriser l'épargne populaire.

L'épargne collectée dans le cadre du livret A est globalement stable, ce pour quoi il est possible de l'utiliser pour des emplois longs, notamment le financement du logement social.

D'une manière générale, je réaffirme mon scepticisme sur les différents tuyaux que constituent les multiples avantages fiscaux : les résultats obtenus ne sont pas à la hauteur des attentes, étant donné les phénomènes de bulles et d'aubaine.

Vous considérez que toutes vos ressources sont fongibles. En poussant votre raisonnement à l'extrême, il ne faudrait donc aucune condition d'emploi à l'épargne bénéficiant d'avantages fiscaux. Mais certains ne sont pas liés à une épargne longue : ainsi du livret A ou du LDD, dont on peut retirer les fonds à tout moment.

L'avantage fiscal lié au livret A a vocation à favoriser une épargne populaire. Personne n'envisage de revenir sur cet avantage fiscal. Quant à l'épargne collectée, prise dans sa globalité, elle est relativement stable et permet des financements à horizon de 50 ans.

Le montant des crédits que nous accordons aux PME est largement supérieur à l'encours du LDD que nous collectons. Ce n'est pas le LDD qui nous incite à prêter aux PME. On peut tout à fait fixer des conditions d'emploi à ce type d'épargne, mais nous restons dubitatifs quant à l'efficacité de telles mesures. En revanche, si on nous oblige à avoir davantage de dépôts que nous n'accordons de crédits, il y aura un vrai problème de financement des PME, problème qui ne sera pas résolu par la création de niches fiscales ou l'édiction de règles d'emploi.

Concernant la taxation des revenus des valeurs mobilières, je constate que la plupart des pays européens ont fait le choix d'un prélèvement libératoire. À titre d'exemple, celui-ci est de 26,3 % en Allemagne, contre 31,3 % en France. Je ne suis pas certain que l'intégration du revenu tiré des valeurs mobilières dans l'assiette de l'impôt sur le revenu soit la solution optimale puisque l'épargne circule.

J'avoue ne pas être en mesure de vous répondre sur l'exonération des SCI propriétaires de locaux professionnels.

Enfin, j'estime que la stimulation des fonds propres des PME passe par la mobilisation des investisseurs « longs » et donc par la restauration de la capacité des banques, des assurances et des investisseurs institutionnels à pouvoir investir en fonds propres, ce qu'ils ne sont plus incités à faire.

Plusieurs mécanismes permettent d'améliorer l'allocation de l'épargne vers les emplois utiles. C'est le cas de l'investissement direct de dépôts dans les PEA. Quel est votre point de vue quant à l'emploi actuel des PEA ? Sont-ils ou non saturés ? Quelles propositions pourriez-vous formuler afin de favoriser leur développement ?

Par ailleurs les Français ont une aversion pour le risque, que présentent les contrats libellés en unité de compte investis en actions, puisque leur valeur varie et peut être inférieure à leur valeur de souscription. Pourrait-on accorder une sorte de bonification fiscale à ce type de contrats afin de favoriser l'allocation de l'épargne vers les emplois les plus utiles à l'économie ?

Enfin, sur la gestion privée, y a-t-il des raisons de penser que certains mécanismes fiscaux pourraient permettre de drainer des fonds vers l'investissement en actions ?

Je reste assez dubitatif par rapport au cordon sanitaire que certains souhaitent établir autour de la résidence principale afin de la protéger de l'ISF. On ne fera pas pleurer les gens sur le sort de propriétaires de résidences principales dans le Marais, quai de Béthune, ou près des Invalides. Il n'y a aucune raison de sanctuariser la résidence principale qui reste un moyen simple de taxer le patrimoine à un taux – concernant le premier du moins – qui n'est pas confiscatoire.

Monsieur Pérol, vous avez exprimé votre souhait de voir renforcée l'épargne en actions. Certes, mais avec quels produits ? Concernant l'ISF, j'ai cru comprendre qu'il fallait s'attendre à tout, même à sa suppression totale. Toutefois il existe de nombreuses trappes à ISF qui permettent le financement des PME. Par quoi les remplacerait-on si l'ISF devait être supprimé ?

À ma connaissance, les PEA ne sont pas saturés au sens où tous les détenteurs ne plafonnent pas leur enveloppe. Il s'agit d'un produit relativement stable, apprécié et plutôt simple dans son fonctionnement. Je rappelle qu'en vertu de la réglementation communautaire, il est dorénavant soumis à une exigence d'investissement en actions européennes, et non plus seulement en actions françaises.

Faut-il privilégier la fiscalité des contrats en unité de compte ? Plutôt que de créer de nouvelles niches, je pense qu'il conviendrait de privilégier les investissements stables en faisant varier la fiscalité en fonction de la durée de détention : plus celle-ci est longue, moins la fiscalité devrait être élevée. Depuis 2007 et du fait de la forte baisse des marchés boursiers, ces contrats ont peu de succès auprès des épargnants.

Le problème est que certains produits, tels les PERP, sont souvent adossés à des contrats en unité de compte. Cela a une incidence sur l'utilisation de l'épargne.

Certes, mais inversement, un épargnant qui souscrirait aujourd'hui un contrat en unité de compte et qui le conserverait suffisamment longtemps a de bonnes chances de rentabiliser son investissement initial à l'échéance du contrat.

Je me suis déjà exprimé sur le sujet de la résidence principale. Au demeurant, je ne pensais faire pleurer personne.

En effet, si l'ISF est supprimé, on supprimera de facto la possibilité d'en investir une partie dans les PME. Il est bon d'inciter les particuliers à l'investissement en direct dans des PME mais on leur fait prendre des risques importants. Les investisseurs et institutionnels ont davantage la capacité de prendre et de gérer ces risques. Or ils n'y sont plus incités.

Nous-mêmes avons vendu notre activité de capital-investissement car il eut été absurde de la conserver compte tenu des obligations auxquelles nous devons faire face. Nous continuons bien sûr à investir, mais sur des projets relativement modestes. En tout état de cause, nous n'utilisons plus nos bilans dans cette optique. Les assureurs les utilisent de moins en moins. Par ailleurs, la Caisse des dépôts seule ne saurait remplacer des investisseurs longs et stables.

Au-delà des mauvaises performances de la Bourse, les épargnants s'en sont détournés car ils ne sont pas de taille face aux spécialistes du high frequency trading, le HFT. L'épargnant ordinaire est dissuadé d'investir car il ne dispose pas du même arsenal technique que ces derniers. Quelle est votre opinion sur le HFT ?

Nous sommes tout à fait d'accord pour estimer qu'il faut regarder de près les effets de ces techniques et, le cas échéant, y mettre fin si elles produisent des effets nuisibles sur le marché et sur la formation des prix. C'est une décision qui revient aux régulateurs.

Par ailleurs, si vous voulez investir en actions, et plutôt que d'intervenir directement, vous pouvez faire confiance à des professionnels et passer par des produits intermédiés tels que les OPCVM, les SICAV ou les FCP en fonction du risque que vous êtes prêt à consentir.

Certains pays européens ont fait le choix d'abaisser ou de supprimer l'impôt sur le patrimoine. De telles mesures ont-elles eu des effets bénéfiques sur le financement des entreprises, via le marché des actions ou par l'investissement direct ?

Ces décisions concernaient les impôts sur la détention du patrimoine et ont été prises pour des raisons économiques et en fonction de la structure fiscale des pays concernés. L'impôt sur la détention du patrimoine est en effet plus difficile à justifier économiquement lorsque le rendement du patrimoine s'inscrit dans un environnement de taux d'intérêt réels très bas. Dans ce cas, l'agent économique a moins d'intérêt à détenir son patrimoine. Je pense que c'est le raisonnement qui a conduit certains pays à supprimer ce type d'impôt.

Membres présents ou excusés

Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mercredi 16 février 2011 à 9 h 45

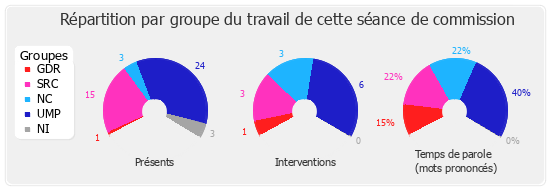

Présents. - M. Dominique Baert, M. Jean-Marie Binetruy, M. Pierre Bourguignon, M. Jean-Pierre Brard, Mme Chantal Brunel, M. Jérôme Cahuzac, M. Thierry Carcenac, M. Olivier Carré, M. Gilles Carrez, M. Jérôme Chartier, M. Alain Claeys, M. René Couanau, M. Charles de Courson, M. Jean-Yves Cousin, M. Olivier Dassault, M. Richard Dell'Agnola, M. Yves Deniaud, M. Michel Diefenbacher, M. Henri Emmanuelli, M. Jean-Claude Flory, M. Marc Francina, M. Daniel Garrigue, M. Georges Ginesta, Mme Annick Girardin, M. Louis Giscard d'Estaing, M. Jean-Pierre Gorges, M. Marc Goua, M. David Habib, M. Laurent Hénart, M. Jean-François Lamour, M. Jean Launay, M. Patrick Lemasle, M. Victorin Lurel, M. Jean-François Mancel, M. Patrice Martin-Lalande, M. Jean-Claude Mathis, M. Pierre Moscovici, M. Henri Nayrou, M. Hervé Novelli, M Jacques Pélissard, M. Nicolas Perruchot, M. Alain Rodet, M. François de Rugy, M. François Scellier, Mme Isabelle Vasseur, M. Philippe Vigier

Excusés. - M. Claude Bartolone, M. Bernard Carayon, M. Nicolas Forissier, M. Pierre-Alain Muet, M. Michel Vergnier