Commission d'enquête sur les produits financiers à risque souscrits par les acteurs publics locaux

Séance du 16 novembre 2011 à 19h00

La séance

Nous accueillons M. Patrice Chatard et M. Jacques Descourtieux, directeurs de Finance active.

Messieurs, vous conseillez aujourd'hui de très nombreux acteurs locaux – vous nous direz l'étendue de votre clientèle – pour la gestion de leurs opérations, la production de leurs états réglementaires et leur communication financière. Vous gérez la dette, les placements et la prospective financière en ligne au moyen de plateformes de gestion. Vos documents de communication mettent l'accent sur l'accompagnement personnalisé de haut niveau que vous assurez à vos clients.

Avez-vous conseillé des produits structurés à vos clients ? À combien d'entre eux et selon quels critères ? Avez-vous effectué une gestion active de ces emprunts afin d'éviter la détérioration des conditions financières ?

Quelles sont les caractéristiques du financement local aujourd'hui, tel que vous l'observez à travers les données que vous rassemblez ? Quelle est la classification des emprunts au sens de la charte Gissler ?

M. Patrice Chatard et M. Jacques Descourtieux prêtent serment.

Vous indiquez dans vos analyses sur l'état de la dette locale que la part des taux structurés a connu un repli entre 2009 et 2010, passant de 22,4 % à 20 %. Cette tendance s'est-elle poursuivie en 2011 ?

Avez-vous accompagné ce mouvement de sécurisation des emprunts chez vos clients ? Si oui, à quelles conditions s'est-il opéré ?

Selon les témoignages d'un certain nombre de collectivités, le coût de la sortie d'un emprunt structuré est prohibitif. Quelles conditions de sortie doivent être préconisées ? Renégocier, est-ce gagner ? Je sais que vous avez un avis sur ce point, puisque vous conseillez plutôt à vos clients d'éviter d'aller au contentieux.

Nous vous remercions de nous avoir invités à nous exprimer devant la commission d'enquête. Nous avons préparé quelques documents pour illustrer notre propos.

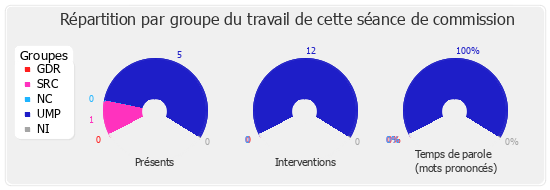

Finance active est une société qui propose des services technologiques et financiers. Nous travaillons avec plus de 500 entreprises, 1 200 collectivités et 400 hôpitaux, qui recourent à nos services soit pour la partie technologique, soit pour la partie conseil, soit – le plus souvent – pour les deux. Nous travaillons aujourd'hui dans cinq pays en Europe, et employons 110 collaborateurs.

Nous pourrons ainsi vous parler de ce qui s'est fait dans les pays voisins au sujet de la dette structurée des collectivités locales. Ce large panel de clients nous permet en effet de publier depuis cinq ou six ans un observatoire annuel, qui mesure la part de taux fixe, la part de taux variable et la part de produits structurés. Sa dernière édition – que nous vous avons apportée – fait état d'un recul de la part des produits structurés, moins imputable à notre sens aux politiques de sécurisation qu'à un effet de dilution. Cette baisse est à relativiser avec les nouveaux emprunts : les banques ne proposent plus ce type de produits aujourd'hui.

L'observatoire Finance active de la dette est fondé sur l'analyse d'un panel de 1 000 collectivités clientes, dont la dette représente 80 milliards d'euros et est composée de plusieurs dizaines de milliers d'emprunts et de swaps. Nous tirons de cette base de grands indicateurs de gestion – répartition en termes de risque, durée, taux… – qui nous donnent une idée précise de l'exposition globale des collectivités locales au risque de taux. Nous savons ainsi qu'au 31 décembre 2010, 48 % de la dette des collectivités était à taux fixe, 31 % à taux variable, et le reste en produits structurés, avec des niveaux de risque plus ou moins importants.

Nous avons classifié les niveaux de risque d'après la charte Gissler. Pour répondre à votre question, il nous est bien sûr arrivé de conseiller des produits structurés à nos clients, mais il s'agissait de produits aujourd'hui classés 1B ou 1C, c'est-à-dire de produits à taux fixe annulable ou de produits à taux fixe à barrière, en aucun cas de produits hors charte. Nous conservons du reste l'ensemble des demandes de nos clients et des réponses que nous leur adressons. Lorsque vous les avez reçues, les banques vous ont martelé qu'elles avaient vendu des produits structurés pour répondre à la demande de leurs clients. Selon nous, ce n'est pas vrai. Nous pouvons l'affirmer, puisque tout est « tracé » chez nous depuis 2000, notamment les propositions bancaires que nos clients nous transmettent pour avis. Nous pourrons donc vous donner des chiffres précis.

Qui a vendu ces produits structurés indexés sur un cours de change (voir documents remis) ? Il s'agit à 70 % de Dexia, à 12 % de la Caisse d'épargne, à 5 % de Depfa Bank. Viennent ensuite le Crédit agricole, la Deutsche Bank, puis les autres. Je rappelle que ces chiffres sont calculés sur des volumes d'encours très significatifs à l'échelle nationale.

Vous maintenez donc que ces manifestations d'élus venant réclamer des produits structurés sont une fable ?

Le document que vous venez de commenter a pour titre : « des produits de change d'abord vendus par Dexia ». Or l'ancienne équipe de direction de Dexia nous a affirmé qu'elle avait « couru après la concurrence ».

Nous parlons ici en volume : les volumes de produits structurés vendus par Dexia sont sans commune mesure avec ceux vendus par les autres établissements présents sur ce marché.

Nous pouvons aller plus loin dans l'analyse des produits structurés, en particulier ceux indexés sur le taux de change entre l'euro et le franc suisse. Il faut savoir que nous ne sommes qu'au début du problème. Fin septembre 2011, seuls 45 % de ces produits étaient sortis de la phase sécurisée. Cette proportion va passer à 54 % à la fin de l'année et à 77 % en 2012, pour atteindre 87 % en 2013. Aujourd'hui, les taux payés sur ces produits s'établissent en moyenne à 8,7 % ; mais plus de 50 % de ces produits ne sont pas encore passés en phase structurée.

Le calcul de ce taux moyen de 8,7 % intègre donc les produits qui sont encore dans la phase bonifiée ?

La seule proposition de renégociation consiste aujourd'hui à prolonger la période bonifiée pour reculer l'échéance. Y aurait-il un lien entre la période proposée et les échéances électorales ?

Je ne le pense pas.

Une fois que l'ensemble de ces produits seront sortis de la phase bonifiée, et si le taux de change entre l'euro et le franc suisse se maintient à 1,20, le taux d'intérêt moyen de l'encours de cette dette atteindra 14,9 %.

Quel est l'écart-type ? Car ce qui nous inquiète, ce sont les cas où ce taux atteint 25 %, voire 30 %.

Tout dépend de la construction du produit – y a-t-il un effet de levier, quelle est la barrière ?... Nous avons fait la moyenne agrégée. Certains prêts resteront peut-être à 12 %, tandis que d'autres iront jusqu'à 30 %.

Pour nous, et il est important de le dire, l'essentiel du problème porte sur les 6 % de dettes des collectivités locales qui sont hors charte, et qui sont principalement des produits indexés sur un taux de change, des produits cumulatifs ou à très fort effet de levier. Si nous devions définir le produit toxique, ce serait le coeur de notre définition.

Comment en est-on arrivé là ? Est-ce l'offre ou la demande qu'il faut incriminer ? Nous sommes équipés, comme nous vous l'avons dit, de systèmes qui permettent de tout « tracer ». Sur la période 2004-2008, nos clients nous ont transmis 8 000 propositions de réaménagement qu'ils avaient reçues des banques et 7 000 propositions de nouveaux financements comportant des produits structurés. En l'espace de quatre ans et demi ou cinq ans, 15 000 propositions bancaires de ce type leur ont donc été adressées. Pas une de ces propositions n'a une stratégie différente des autres. Or tous les décideurs financiers locaux ne pouvaient pas penser la même chose de l'évolution du dollar ou du yen. Il n'y a donc aucune ambiguïté : c'était un marché commercial, sur lequel les banques sont allées avec des moyens très importants – on a parlé d'équipes de 300 commerciaux !

Nous ne retrouvons heureusement qu'à peine 500 de ces 15 000 propositions de financement dans les produits structurés hors charte de nos bases de données. Beaucoup ont donc pu être arrêtées.

Vous intervenez là en tant qu'historien des produits structurés, ce qui n'est pas dénué d'intérêt, puisque les banques nous affirment pour leur part qu'elles ont été submergées par la demande des collectivités locales, qui venaient réclamer des produits structurés. Mais vous-mêmes n'êtes pas neutres : vous avez eu à conseiller des collectivités. Quelle a été votre stratégie face à ce type de produits ?

Nous publions à l'intention de l'ensemble de nos clients une lettre hebdomadaire qui analyse les pratiques bancaires. Vous en trouverez quelques exemples dans la documentation que nous vous avons remise, qui vous montreront ce que nous avons pu écrire durant cette période sur les produits structurés. Voyez par exemple les têtes de chapitres de la lettre du 4 juillet 2005 : « Ne pas payer de frais financiers pendant trois ans… Et après ? » Vous constaterez que dès cette époque, il était clair pour nous que ne pas payer de frais financiers pendant trois ans sur des produits de ce type signifiait aussi prendre « des indexations très risquées », avoir « un taux moyen de la dette biaisé », et donc « de mauvais jours à prévoir ». De plus, ces produits sont très « mal cotés ». Nous reviendrons sur ce point, car nous sommes en mesure de répondre – pour les 15 000 propositions dont nous avons eu connaissance – à une question que vous avez souvent posée lors des auditions, à savoir : combien gagnait la banque sur ces propositions ? Nous observions également que cette stratégie était « comptablement contestable », puisqu'en l'absence de provisions, le risque est reporté sur le futur. Et de conclure : « Certains ont cru découvrir la potion magique avec ces produits. Espérons seulement pour eux qu'ils ne viennent pas de goûter à une drogue dure… »

Après l'intervenant précédent, vous êtes en train de nous apporter la preuve qu'il y a eu des signaux d'alerte. En dehors des destinataires de la lettre de Finance active, à qui avez-vous eu l'occasion de les adresser ?

Nous n'étions pas encore très connus à l'époque, puisque nous avons créé notre société en 2000. De deux, nous sommes passés à 100 ; mais nous sommes entrés sur ce marché beaucoup plus tard que M. Klopfer. Nous entretenons aujourd'hui des relations avec la Direction générale des finances publiques (DGFiP) ; nous invitons depuis trois ans les grandes institutions et la presse aux rencontres que nous organisons pour présenter l'observatoire. Nous avons donc essayé de communiquer.

C'est un élément important par rapport à tout ce que nous avons pu entendre. Votre entreprise n'avait certes que cinq ans en 2005, mais cette lettre n'a fait l'objet d'aucune réaction ?

Il y a bien sûr eu des réactions de la part de nos clients. Mais même si la part des produits toxiques est importante, il ne faut pas noircir le tableau : beaucoup de nos clients n'ont pas souscrit ces produits et gèrent parfaitement leur dette avec des produits très simples à taux intéressant. Notre travail n'a pas été inutile : il a permis d'arrêter beaucoup de propositions qui présentaient un risque. Dans les deux dernières années, de nouveaux clients nous ont demandé notre aide : nous sommes effarés de constater que certains sont exposés à 98 % aux produits structurés. Notre activité d'information et de formation sur les risques avait donc une utilité. Certes, des emprunts structurés ont tout de même été souscrits ; mais comprenez que nous aurions pu en avoir dix fois plus !

J'ai du mal à saisir si vous pensez qu'un prêt structuré est toxique par construction, ou s'il s'agit selon vous d'un phénomène conjoncturel.

Nous l'avons écrit en 2005 et en 2006 : cela n'a aucun sens de faire un emprunt à trente ans indexé sur le taux de change entre l'euro et le franc suisse. Sur les marchés financiers, ces options ne se traitent en général que sur un ou deux ans.

Non, c'est le fait d'utiliser une option de change pour venir bonifier une dette. Nous travaillons avec de nombreuses entreprises : le premier risque qu'elles nous demandent de couvrir est le risque de change. Je le répète, cela n'a pas de sens de faire des financements indexés sur des parités de devises. Nous l'avons écrit ; tous ceux qui étaient un peu avertis dans la profession – voire certains directeurs financiers de collectivités locales – l'ont dit.

Avez-vous des contacts avec l'Autorité de contrôle prudentiel ? Vous a-t-elle demandé votre avis sur tel ou tel produit ?

En tant que conseil, vous êtes en contact avec les directeurs financiers de collectivités locales. Vous assurez également des formations. La formation des personnels des collectivités territoriales est-elle au niveau en ce qui concerne ce type de produits ? Faut-il renforcer le cursus dans ce domaine ? Lorsque l'on ne sait pas faire, il faut se faire aider ou conseiller. Les personnels des collectivités territoriales ont-ils du moins ce bon sens ?

Je souscris pleinement à votre analyse. Vos archives pourraient s'avérer passionnantes pour la commission d'enquête, voire pour les collectivités concernées. Serait-il possible de nous transmettre tout ou partie de ces archives, qui constituent un élément de preuve très important sur ce que vous avez appelé le jeu de l'offre et de la demande ? Les collectivités que vous conseillez peuvent-elles vous demander la totalité de ces archives – y compris celles qui portent sur les propositions des banques – dans le cadre de la médiation ou d'un contentieux ?

Nous avons entendu tout à l'heure un vigoureux procès du taux moyen, qui n'aurait guère de sens. Qu'en pensez-vous ? Pour ma part, je ne pense pas qu'il faille les fusiller à bout portant…

Vous avez fait allusion aux expériences étrangères. Vous nous avez également dit par quels établissements français ces produits avaient été commercialisés. Mais vous ne nous avez pas parlé des établissements étrangers – Royal Bank of Scotland, Deutsche Bank… Pouvez-vous faire quelques comparaisons ?

Nous avons bien compris quelle était votre préférence pour l'avenir, et je discerne facilement au travers de votre documentation les réserves que vous émettez sur les opérations sur des monnaies étrangères. Nous attendons maintenant de votre part des propositions pour sortir du stock.

Nous estimons qu'il y a environ 8 milliards de produits hors charte sur le stock de dette des collectivités locales, et que la soulte à payer pour en sortir est de 10 milliards d'euros. Dès lors, le sujet devient politique : il s'agit de savoir qui va payer. Ne rien faire serait acter le fait que ce seront les collectivités locales, en lissant la charge sur la durée. Mais il ne nous appartient pas de nous prononcer sur ces décisions politiques.

Je parle des produits les plus dangereux, qui n'étaient pas référencés par la charte dans un premier temps, à savoir les produits sur le change, les produits cumulatifs et les produits à effet de levier supérieur à 5. La soulte à payer pour sortir de ce stock – que nous estimons à 8 milliards sur l'ensemble des collectivités françaises – est estimée à environ 10 milliards d'euros. Il s'agit donc de masses conséquentes. Combien de collectivités sont-elles touchées ? La commission se fonde souvent sur un chiffre qui a été publié dans la presse et qui nous semble surestimé. Mais si l'on retient les seules collectivités ayant des produits dangereux, nous sommes à peu près d'accord avec ce qu'ont dit les banques. Dexia a parlé d'un peu plus de 300 collectivités pour ce qui concerne les produits sur le change : nous sommes peu ou prou en phase.

Parmi ces 350 collectivités qui détiennent des produits indexés sur le change, il faut distinguer plusieurs cas de figure.

Il y a d'abord celles pour lesquelles ces produits ne représentent qu'une faible proportion de l'encours – et pourtant, dans les historiques dont nous vous parlions, certaines collectivités ont reçu jusqu'à dix propositions en sept mois ! Cela prouve qu'il y avait bien une forte dynamique, voire un harcèlement de la part des banques pour placer ces produits. Dans ce premier cas de figure, les collectivités s'en sortiront. Elles ont certes fait un choix qui n'était pas heureux, mais comme la proportion de ces produits dans leur encours n'est pas considérable et que les taux variables sont actuellement bas, elles peuvent prendre la décision politique de « nettoyer ». Nous en avons quelques exemples.

Mais la majorité de ces collectivités – c'est le deuxième cas de figure – choisit le report du risque. Il faut savoir que les banques sont beaucoup moins actives aujourd'hui. Lorsqu'une collectivité leur demande un produit de sécurisation, elles ont donc tendance à lui proposer un gel du coupon d'un ou deux ans, parfois en contrepartie d'un allongement sur de l'Euribor – un produit simple – à la fin. Il semble qu'une grande partie des collectivités l'acceptent. Il faut dire qu'elles n'ont guère d'autre choix. C'est pourquoi nous disons que nous ne sommes qu'au début du problème sur ces produits indexés sur le change.

La troisième catégorie est constituée des collectivités ayant une très forte proportion de ces produits dans leur encours, qui sont au nombre d'une cinquantaine ou d'une centaine. La solution de la soulte comme le report de risque ne sauraient ici suffire. La question de l'imprudence des banques – qui a conduit ces collectivités à se retrouver avec 80 à 90 % d'emprunts structurés dans leur encours – peut donc être posée.

Il paraît en tout cas incroyable que l'on ait pu en arriver là. Mais si l'on ne fait rien pour ces cas-là, cela va durer vingt ans. Nous pensons que la médiation n'a pas été assez forte, comparée à celle du crédit que la loi a instituée en 2008 et qui a permis de régler un certain nombre de cas délicats.

Il y a aujourd'hui des collectivités qui concentrent dans leurs encours l'ensemble des produits toxiques. Sans doute faut-il trouver les moyens d'agir plus fermement pour sortir de cette situation et prendre une décision sur le partage de la soulte.

Pour répondre à une autre question, je ne dirais pas que nous ne recommandons pas le contentieux – qui fait partie de la liste des préconisations que nous remettons à nos clients. Simplement, nous les mettons en garde, et souhaitons en particulier nous assurer qu'ils sont conscients de la réalité de ce qu'est un contentieux. Nous avons en effet constaté que certains n'avaient pas mesuré ce que signifiait le fait de se retrouver face aux avocats des grands établissements bancaires. En bref, il faut y aller armé, savoir combien de temps cela va durer, combien cela va coûter, et ce que l'on peut en attendre. Dans le troisième cas de figure que vient de décrire M. Chatard, il est évident qu'il faut aller au contentieux : il n'y a pas d'autre solution.

Ne soyons pas trop pessimistes. Sans doute assiste-t-on à une certaine prise de conscience des banques. Il nous semble que certains acteurs bancaires évoluent et que des dossiers se traitent. Dans certains cas, la soulte est partagée, parfois même avec des propositions de refinancement de la soulte à la collectivité sous forme de prêts sur cinq, sept ou dix ans. Nous avons vu des cas très complexes se régler ainsi. Voilà trois ans que nous parlons de ce sujet. L'observatoire confirme que la part de ces produits a reculé, mais sans doute pas suffisamment s'agissant de la partie la plus complexe, notamment des produits de change.

Le taux moyen est un indicateur au même titre que beaucoup d'autres, monsieur Proriol. Il ne s'agit donc pas de l'exclure. Pour notre part, nous ne parlons jamais de taux moyen ponctuel. Dans l'observatoire, nous regardons le taux moyen prospectif sur cinq ans, en anticipant les taux qui vont être payés, notamment sur les produits structurés. On peut donc utiliser le taux moyen, à condition de ne pas le faire que de manière ponctuelle et de ne pas lui accorder plus d'importance qu'aux autres indicateurs.

J'en viens aux archives. Dans le cadre des contentieux en cours, nous transmettons bien entendu aux avocats des collectivités que nous conseillons toutes les informations en notre possession. Il suffit que le client nous libère de notre engagement de confidentialité vis-à-vis de l'avocat.

En ce qui concerne les marges réalisées sur les produits structurés, je dois dire que j'ai été surpris d'entendre parler, dans les comptes rendus des auditions précédentes, de 20 à 30 centimes. Pour ce qu'il nous a été donné de voir et de calculer, cela va bien au-delà, puisque nous les estimons au minimum à 60 centimes, et plus vraisemblablement entre 80 et 90 centimes, voire davantage à la fin de la période.

Nous avons posé la question à de nombreuses occasions, et nous avons eu l'impression de toucher à un secret… À titre de comparaison, à combien s'élevaient les marges sur du taux fixe à vingt ans sur la même période ?

Dans les années 1990, je dirais qu'elle s'élevait à 20, 25 ou 30 centimes selon le risque, parfois moins s'il s'agissait d'une très bonne signature.

Elles souscrivent un abonnement annuel, dont le coût est déterminé à l'avance en fonction du nombre d'emprunts et de l'encours de la dette. Le prix moyen de nos services pour les 1 000 collectivités est légèrement inférieur à 5 000 euros par an.

Jamais. C'était une pratique courante chez les acteurs du marché au début des années 2000, la prime de résultat étant calculée sur le gain budgétaire. Pour notre part, nous avons fait le choix de rémunérations objectives, fixées à l'avance et indépendantes de ce qui se fait ou non sur le compte. Ces rémunérations comprennent l'accès à la plate-forme technologique – qui permet de s'informer sur les taux, de suivre sa dette et de valoriser les propositions faites – et un accompagnement personnalisé.

Cela répond à la question posée par Mme Fourneyron lors de l'audition précédente. Il me semble dangereux de choisir un conseil qui se rémunère sur les gains réalisés. Les grandes collectivités qui ont travaillé avec ce type de conseils savent toutes que si elles incitent leur conseil à leur faire faire des économies, celui-ci leur fera prendre de plus en plus de risques. Pour notre part, nous ne répondons pas à ce type d'appel d'offres – et nous expliquons pourquoi. De même, je ne puis que souscrire à la remarque formulée par M. Klopfer sur le service achats. Dans certains appels d'offres, la collectivité achète un prix. Ce n'est pas toujours une bonne démarche : le conseil se paye.

Nous avons voulu développer l'approche la plus pragmatique possible en étudiant l'ensemble des cas. Nous souscrivons à de nombreuses observations qui ont été faites lors des auditions précédentes sur le cadre juridique ou le cadre comptable. En revanche, il serait bon d'avoir une connaissance précise du nombre de cas qui posent un vrai problème. Il s'agit pour nous des collectivités ayant plus de 25 % de produits structurés hors charte. Nous estimons qu'elles sont 100, voire 150, qui ne pourront s'en sortir. Il va donc falloir agir, et fort.

Il faut ensuite résoudre le cas des petites collectivités. Nous avons été très surpris de voir publier dans la presse les noms de petites communes, dont la dette est parfois constituée à 100 % – nous l'avons vérifié sur le site du ministère de l'économie et des finances – de produits structurés. La dette de ces toutes petites communes ne représente pas un enjeu financier important pour les banques. Objectivement, elles n'auraient pas dû vendre de tels produits, et encore moins aux petites communes. Cela devra donc être « nettoyé » très rapidement.

En Belgique, les emprunts des collectivités locales sont soumis aux marchés publics. Cela n'a pas empêché celles-ci de souscrire des produits structurés. Cela étant, les produits proposés à l'étranger sont restés beaucoup plus « sages » : il n'y a pas eu de produits aussi complexes que chez nous – notamment du type des produits hors charte – en Allemagne, en Suisse ou en Belgique. Il y a là une spécificité française.

Une des banques que vous avez citées, solidement implantée en Allemagne, a proposé des produits beaucoup plus complexes en France qu'en Allemagne.

Permettez-moi d'ajouter un dernier mot sur les difficultés auxquelles vous allez avoir à faire face. Se dessine aujourd'hui une tendance qui risque de constituer, pour reprendre l'expression d'un parlementaire, une « double peine » pour les collectivités dont la dette est constituée pour une forte proportion d'emprunts structurés : elles semblent avoir de plus en plus de difficultés à passer dans les comités de crédit des banques. C'est assez paradoxal, puisque les banques sont responsables de cette situation. On en revient donc à une nécessité que nous avons déjà formulée : celle de connaître le nombre de ces collectivités, et de trouver rapidement des solutions.

Cette table ronde doit nous permettre d'étudier les solutions au problème des emprunts à risque proposées par les acteurs concernés.

Les associations regroupant les collectivités territoriales ne sont pas restées impassibles face à la situation. Nous avons déjà vu, lors de notre table ronde précédente, comment trois d'entre elles, bientôt rejointes par toutes les autres grandes associations d'élus locaux se sont réunies pour porter un projet de création d'une structure de financement des collectivités territoriales.

M. Dominique Gaubert, Mme Soraya Hamrioui, M. Michel Piron, Mme Claire Delpech, M. Emmanuel Duru prêtent successivement serment.

Trente ans après la loi de décentralisation, les collectivités assurent les deux tiers de l'investissement public qu'elles financent en s'endettant auprès d'établissements mutualistes ou privés. Pourquoi faudrait-il aujourd'hui qu'elles mettent en place une agence de financement ? Pourquoi une telle rupture ?

Je vais vous répondre brièvement, car mes voisins n'ont pas été mandatés pour répondre à cette question précise.

Ce n'est pas un hasard si la question ne s'est pas posée avant, Monsieur le rapporteur. Il faut y voir une conséquence des derniers montages, caractérisés par leur complexité et leur opacité, pour reprendre les termes de la Cour des comptes. L'enjeu réside dans la sécurisation des modes de financement des collectivités territoriales dont les investissements répondent, par définition, à une logique de long terme et doivent être à l'abri de la volatilité des marchés – ce qui n'interdit pas le recours à des taux variables, éventuellement « capés ». Le Crédit local de France donnait satisfaction mais il s'est aligné sur la concurrence, dont les règles ne correspondent pas forcément à nos besoins.

Les dispositions issues de l'accord de Bâle III pourraient poser rapidement des problèmes de financement aux collectivités, et Finance Active nous a fait remarquer à juste titre que les collectivités qui ont des prêts structurés risquaient une « double peine » si elles devaient se procurer de nouvelles ressources auprès du secteur financier.

Venons-en aux mesures de prévention proposées par vos associations respectives.

Doit-on interdire certains produits structurés ? Que pensez-vous de réserver aux collectivités les plus importantes le recours à certains produits complexes ? Peut-on introduire des disparités de réglementation entre les collectivités, et le critère de la taille vous semble-t-il le plus pertinent ?

Doit-on soumettre les contrats de prêt au code des marchés publics et par là même au contrôle de légalité préfectoral ? L'argent est un produit que les collectivités « achètent » mais qui échappe à tous les contrôles habituels, alors qu'il contribue à l'équilibre financier des collectivités.

Doit-on obliger les collectivités qui souscriraient des produits pouvant se révéler dangereux à terme à mettre en place des provisions pour risque ?

Notre commission a beaucoup de mal à savoir combien de collectivités sont touchées. Dans un premier temps, le secret était de mise parmi les élus qui avaient signé de tels contrats. Le ministre chargé des collectivités territoriales a écarté tout risque systémique. Ensuite, le nombre de 5 000 a circulé dans la presse, mais il semblerait que ce soit moins. Pouvez-vous faire le point de la situation ?

Je vous prie d'excuser l'absence de Jacques Pélissard et Philippe Laurent qui auraient souhaité répondre eux-mêmes aux questions de la commission d'enquête, mais qui en ont été empêchés par leur agenda.

Nous n'avons pas tellement de remontées d'information, pour une raison simple : encore faut-il que les élus aient connaissance de la situation. La Gazette des communes a publié il y a quelques jours un excellent article expliquant comment faire la différence entre un produit toxique et un produit structuré. Le Parisien d'aujourd'hui jette les collectivités en pâture à ses lecteurs : « …des communes auraient un surcoût de 20 % à 50 % dû aux emprunts toxiques. » C'est du n'importe quoi ! Les grosses communes sont mieux équipées pour faire face, mais les autres ont fait confiance aux banques. Ce n'est pas la procédure de marché qui sécurise l'achat, M. Klopfer l'a dit. L'article paru dans Libération ne concernait que Dexia. Or Dexia n'est pas la seule banque à avoir consenti des emprunts structurés. Attention ! Tout emprunt structuré n'est pas forcément toxique. Tout dépend de la façon dont ces emprunts ont été gérés par la suite.

Depuis 2008, l'AMF se préoccupe avant tout d'avoir accès à une information fiable sur l'encours de produits structurés et sur la proportion de produits toxiques. Pour le moment, il y a peu d'information et elle n'est pas fiable. Il existe des entreprises privées, telle Finance Active, qui fournissent des statistiques élaborées à partir de leur clientèle. Certains médias se livrent à de la désinformation en publiant des chiffres anciens et incomplets. Nous réclamons à l'État depuis 2008 une information fiable, car elle est indispensable pour se positionner et savoir si, oui ou non, il y a un risque systémique.

Je vous rassure. Maintenant, nous avons les chiffres et nous sommes en train de les consolider.

Tant mieux ! Et nous nous réjouissons que M. le ministre ait annoncé qu'il publierait les statistiques à partir du recensement qui aura été effectué.

Les chiffres du ministère de l'Intérieur sont difficiles à exploiter. En ce qui nous concerne, nous travaillons à partir des états des banques. Elles ont obligation de répondre et leurs chiffres seront très précis.

Normalement, les conseils municipaux devaient donner en annexe une répartition de leurs emprunts selon la charte Gissler, et les préfectures reçoivent copie de toutes les délibérations.

Ce sera toujours mieux que rien. Finance Active a avancé le chiffre de 10 milliards, d'autres 15 milliards. Ce sont des sommes considérables, surtout compte tenu de la situation du budget de l'État. Il est impératif d'y voir plus clair !

Si les préfets, qui ont tout de même quelques pouvoirs, n'arrivent pas à récupérer les informations, l'AMF encore moins !

Je confirme le flou dans lequel nous évoluons, mais il ne me choque pas, les associations n'ayant pas vocation à faire des contrôles. Nous avons surtout diffusé de l'information. La fourchette des chiffres qui circulent prouve que l'on n'y voit pas clair.

Pour l'avenir, nous partageons largement les recommandations de la Cour des comptes, à quelques nuances près. La Cour des comptes essaie à juste titre de traiter le problème en amont. La « transparence » est à la mode, mais, en l'espèce, elle ne serait pas déplacée. Il faudrait d'abord se doter des outils qui permettraient de s'y retrouver. À cet égard, je voudrais vous mettre en garde contre certains ratios qui ne sont pas forcément très pertinents, et qui peuvent même fausser l'analyse. La Cour conseille de se préoccuper davantage de la capacité de désendettement, et met en garde contre les ratios qui reposent uniquement sur l'annuité de remboursement, ignorant par définition la durée des engagements souscrits, et qui minorent les charges. Il faut donc commencer à revoir la batterie de ratios pour concevoir un outil d'information plus pertinent. Ce travail est d'autant plus nécessaire que nos communes sont plus nombreuses et plus petites qu'ailleurs : 60 % d'entre elles comptent moins de 500 habitants. Difficile, dans ces conditions, de généraliser l'ingénierie financière.

Je suis tout à fait favorable à la constitution de provisions pour risque, qui feraient perdre l'avantage de présenter un taux d'intérêt facial à 0 %, et à la transparence sur les soultes réclamées par les banques. Par ailleurs, je ne peux que souscrire au projet de suivi statistique de la structure de la dette, bien qu'il soit plus lourd à mettre en oeuvre.

La Cour des comptes évoque un cahier des charges. Pourquoi pas, à condition de mettre un seuil ? Il ne faudrait pas passer d'un excès à l'autre et imposer des procédures très lourdes pour contracter des emprunts modiques.

Il va de soi qu'il faut traiter différemment les petites collectivités, mais il faudra tôt ou tard se poser la question de l'interdiction, ou non, de certains produits structurés. La Cour des comptes préconise d'écarter « les produits basés sur des écarts d'indice hors zone euro ou comportant des effets de levier », et « de modifier en conséquence la circulaire du 25 juin 2010 ». La charte n'est pas un document prescriptif mais elle pourrait l'être davantage. Reste à savoir jusqu'où pour respecter le principe de libre administration des collectivités ? Néanmoins, je ne suis pas hostile à ce qu'elles soient régulées, sinon encadrées, compte tenu de l'atomisation de nos structures locales, propre à notre pays. On ne peut pas laisser s'instaurer un face-à-face trop inégal entre des experts privés commercialisant des produits à la complexité et l'opacité relevées par la Cour et nos élus locaux.

Ensuite, la taille est-elle le critère le plus pertinent ? Je ne suis pas sûr qu'elle suffise à garantir la capacité d'expertise, ce qui nous renvoie en amont du problème, à la batterie de ratios, à l'interdiction pure et simple de certains produits qui privilégient la volatilité, à la durée des emprunts, parfois déraisonnable.

Je ne suis pas non plus assuré de la pertinence du contrôle de légalité que pourraient exercer les préfectures. Les préfets ne seraient-ils pas plutôt embarrassés d'hériter de ce surcroît de travail ?

Dans votre dernière question, Monsieur le rapporteur, vous parlez de produits « dangereux ». Je récuse ce terme car, s'ils le sont, ils doivent être interdits d'emblée. Je préférerais les qualifier de « risqués », ce qui justifierait de constituer des provisions pour risque. C'est d'ailleurs l'une des recommandations de la Cour des comptes, et elle est hautement souhaitable.

En conclusion, nous aurions tout intérêt à traiter le problème en amont plutôt qu'en aval, bref, à nous attaquer aux causes plutôt qu'aux effets. Le contrôle a posteriori de produits aussi sophistiqués reviendrait à administrer trop tardivement une potion trop diluée.

Et, pour revenir à la question initiale, dans le paysage bancaire national et international tel qu'il est, les pratiques en vigueur dans le financement des collectivités méritent d'être réinterrogées en termes d'exigences déontologiques.

Faire des recommandations, c'est facile. Le problème, c'est le stock. Comment assumer des charges latentes aussi lourdes ?

En tout cas, le flux s'est tari. Les banques ont compris. On propose encore l'Euribor, qui n'est pas un taux fixe.

Certes. En adepte de la gestion en bon père de famille, je n'étais favorable au départ qu'au taux fixe. Il faut une souplesse de gestion, avec des offres à taux fixe et à taux variable, mais surtout une offre sécurisée.

Les grandes collectivités, dont le personnel devrait être compétent, ont aussi des emprunts structurés, voire toxiques. La taille de la collectivité n'est pas un critère suffisant.

Les associations d'élus doivent être très soucieuses de l'information en amont, pour pouvoir distinguer le vrai du faux. Quand et comment déclencher l'alerte ? Et qui doit s'en charger ? La direction générale des collectivités locales et le ministère du Budget ne manquent pas de compétences. Pourtant, ils ne nous ont pas mis en garde. Une association d'élus peut-elle le faire à la place de l'État ?

La gestion des risques est-elle dans la vocation des collectivités locales ? Doivent-elles, et je ne dis pas que je le souhaite, élaborer chacune un plan de prévention des risques financiers ? Quelle est leur mission, qui, j'insiste, s'inscrit dans le long terme et ne consiste nullement à jouer au casino ou à boursicoter ?

Faire apparaître le plus vite possible dans les comptes les soultes payées ou reçues lors d'opérations de réaménagement permettrait déjà d'y voir plus clair, dès l'année prochaine. Il y a encore des collectivités qui ne tiennent pas à se vanter des risques qu'elles ont pris, et qui hésitent à se faire connaître. Il y aurait tout intérêt à être plus contraignant dans ce domaine.

Ensuite, une fois le stock connu, les protagonistes de premier rang seront les banques et les collectivités. On ne peut pas, d'un côté, défendre l'autonomie des collectivités contre la tutelle, et de l'autre, réclamer le parapluie de l'État à la première averse. La première question à examiner, c'est la relation banque-collectivité. À cet égard, la médiation, si elle pouvait fonctionner de manière plus efficace, est la bienvenue.

Vis-à-vis des plus petites collectivités, qui auraient pris des risques en toute méconnaissance de cause, il faut d'abord envisager la voie juridictionnelle même s'il n'y a pas encore de jurisprudence claire en France, contrairement à l'Allemagne. Quant à l'intervention de l'État, je suis plus réservé, au moins dans un premier temps. À quelles conditions ? On ne sait pas dans quel engrenage on entre.

Le gré à gré entre les collectivités et les banques se pratique depuis des années, et il devrait continuer. Mais le petit grain de sable dans la mécanique vient de ce qu'une des banques, la plus grosse en l'espèce, est très fragilisée, et risque de ne pas avoir grand-chose à renégocier. Pour négocier, il faut être deux. On nous dit que rien ne va changer. Soit, mais quelle va être l'attitude de cette banque dans les prochaines semaines ? C'est là que la commission d'enquête et l'État peuvent être utiles.

Je vous demande ce qu'il faut faire et vous me répondez que vous attendez le résultat de la commission d'enquête !

Quel type de procédure faut-il mettre en place ? Doit-on envisager la voie contentieuse pour les petites communes, dont la dette est entièrement constituée de produits structurés ? En mettant en avant l'absence de compétences, l'existence d'une vente forcée pour obtenir une jurisprudence favorable qui fasse boule de neige. La banque que vous n'avez pas citée, et qui a vendu 70 % du stock en cause, doit se refinancer sur le marché, trouver des couvertures. Comment dénouer la situation ? Personne n'a de baguette magique.

Les responsables ont rarement signé avec le pistolet dans le dos. La plupart d'entre eux étaient de bonne foi et je pense qu'elle était partagée.

La bonne foi n'exclut pas une forme de cécité. Dans un contexte de concurrence exacerbée entre les établissements et un environnement largement dérégulé, la virtuosité l'a emporté sur la sécurité, et le panurgisme a été la règle. Cela étant, j'en reviens aux prolégomènes, les considérations de court terme sont incompatibles avec une vision à long terme. La jurisprudence ne réglera pas tout, mais elle devrait permettre de fixer les limites de la responsabilité de part et d'autre, ce qui n'exclut pas la médiation, ni même une intervention plus large dans le cas de l'établissement auquel tout le monde pense.

J'entends votre argument de la bonne foi partagée. Mais, si les banquiers, dont c'est le métier, n'étaient pas en mesure de gérer les produits qu'ils proposaient, comment peuvent-ils invoquer, pour leur défense, la compétence de leurs clients ? Ensuite, vous avez entendu ce qu'ont déclaré les responsables de Finance Active sur les marges bancaires, qui ont alimenté l'offre de produits structurés.

Il me semble que, dans les milieux bancaires, certains responsables savaient qu'ils ne savaient pas ; tandis que les élus, eux, ne savaient pas qu'ils ne savaient pas.

Je souscris à toutes les observations sages de Michel Piron, à une exception près. La vocation des associations de collectivités locales n'est sûrement pas de faire le ménage parmi les adhérents. Mais je m'inquiète d'entendre les responsables de l'État dire que les collectivités locales qui ont signé n'ont qu'à payer. Sur ce point, les associations ont un rôle très important à jouer.

Certes, les élus qui ont signé sont responsables, mais le dialogue avec les banquiers était inégal. Et la taille de la collectivité n'est pas un critère discriminant. Surtout, l'État est également responsable, ce que confirme la Cour des comptes. Ce n'est pas un hasard si c'est essentiellement en France que les prêts les plus toxiques ont été souscrits : aucun des systèmes de contrôle et d'alerte de l'État n'a fonctionné.

S'agissant des collectivités locales, les plus touchées, et qui sont en petit nombre, ne pourront pas payer parce que la ponction fiscale sur les habitants contribuables serait gigantesque. Il faut donc, à défaut de baguette magique, trouver une solution pour en sortir.

Dernière remarque : Les banques que nous avons en face de nous, et pas seulement Dexia, ont depuis très longtemps revendu leurs options sur les produits de change. C'est un point capital parce que cela signifie que revenir sur les termes du contrat initial équivaut pour elles à des pertes nettes.

Pour toutes ces raisons, le discours un peu simpliste qui consiste à vouloir faire payer les responsables mène à une impasse. Je suis d'autant plus à l'aise pour le dire que je suis un nouvel élu. Il faut en sortir vite car, plus le temps passe, plus le coût sera élevé. La période dangereuse ne fait que commencer.

La fonction d'alerte n'a pas du tout joué. Les préfets et les trésoriers-payeurs généraux n'avaient pratiquement pas accès aux documents qui leur auraient permis de juger de la qualité de la dette, ou du risque encouru. Ensuite, au sein des collectivités elles-mêmes, les adjoints aux finances ou les responsables financiers se sont trouvés seuls pour apprécier le risque. Il faut regarder comment mieux le faire partager.

J'ai cité Dexia, parce qu'elle a le dos au mur. Or, pour qu'une négociation aboutisse, il faut pouvoir faire un geste. Les autres banques, en revanche, peuvent puiser dans leurs réserves.

Les associations peuvent donner une impulsion, mais il ne faudrait pas tomber dans le piège que pourrait nous tendre l'État et qui consisterait à ponctionner toutes les collectivités.

Je veux bien que les assemblées partagent la décision, mais on voit que les adjoints aux finances et même les maires de collectivités importantes ont du mal à comprendre. Les banques ont sans doute été trop loin, mais si les collectivités s'estiment lésées, elles ont la possibilité d'aller devant le juge qui, au bout d'un certain temps, tranchera au cas par cas sur l'existence, ou non, d'un défaut d'information. Mais je doute qu'il soit pertinent de faire de la vulgarisation auprès des élus pour des produits autres que ceux à taux fixe.

On ne peut pas demander aux petites communes d'avoir la même ingénierie financière et le même personnel que dans les salles de marché. Ce n'est pas insulter les responsables de Finance Active ou M. Klopfer que de supposer que, s'ils ont été capables de donner l'alerte notamment sur l'évolution des parités monétaires, il y avait dans les banques des personnes aussi intelligentes qui auraient pu en faire autant.

C'est bien pire ! D'expérience, je sais que quand, par hasard, je m'aventurais à poser à mes interlocuteurs de Dexia ou autre des questions sur les risques éventuels, c'est tout juste si je ne devais pas m'excuser.

Ne faudrait-il pas changer les modalités de passation des contrats entre les banques et les collectivités ? Mieux fixer les règles de responsabilité ? Mieux informer sur les risques encourus ? Les collectivités ont cru emprunter à taux fixe ; elles se sont laissées illusionner. Il faut rendre l'offre beaucoup plus lisible.

Le contentieux est le dernier recours. Aujourd'hui, l'information est insuffisante à tous les niveaux. La situation actuelle est le résultat d'une responsabilité partagée entre les banques, les collectivités et l'État dont chacun doit assumer sa part.

Les propositions des banques consistent seulement à repousser une échéance, ou à bloquer une annuité, en attendant. Dès lors que la collectivité refuse de payer la soulte de sortie, il n'y a pas de renégociation couvrant l'ensemble du prêt de possible. Certaines collectivités ont fait appel à la médiation, mais toutes ne connaissent pas son existence. L'État a très peu communiqué sur la médiation, et sur le nombre de collectivités qui ont fait appel à elle, que nous aimerions connaître.

Nous avons demandé à ce qu'elle soit évaluée, pour savoir si elle est suffisante et juste. L'AMF a saisi la ministre de l'Économie, Christine Lagarde, de cette question le 16 mai dernier.

Une collectivité peut toujours, si sa situation est très dégradée, se lancer dans un contentieux, mais c'est une option par défaut.

Plus généralement, nous défendons le libre choix des collectivités. Elles doivent avoir la maîtrise de leur endettement, et de leur mode de financement, ce qui suppose une pluralité d'acteurs bancaires et un accès au marché obligataire. Il faut qu'elles puissent recevoir des offres diversifiées, ce qu'elles n'avaient pas, puisque les banques qui trustaient le secteur du financement aux collectivités locales ne proposaient que des produits structurés. Nous nous réjouissons donc de la création de l'entité Caisse des dépôts-Banque postale car nous espérons qu'elle améliorera la transparence du marché et servira de modèle aux autres. C'est aussi pourquoi nous proposons une agence de financement qui contribuera à une diversification de l'offre, qui est d'autant plus nécessaire que le crédit bancaire risque de s'assécher, avec toutes les conséquences que cela peut avoir sur l'investissement des collectivités.