Commission d'enquête sur les produits financiers à risque souscrits par les acteurs publics locaux

Séance du 9 novembre 2011 à 18h00

La séance

Monsieur l'inspecteur général des finances, nommé médiateur pour les emprunts à risque des collectivités locales, je vous souhaite la bienvenue. Votre audition nous permettra de porter un jugement sur les actions mises en oeuvre pour tirer les collectivités de leurs difficultés, et de formuler des propositions pour réformer notre système de financement des acteurs publics locaux.

En qualité de médiateur, vous êtes saisi par les collectivités ou les banques engagées dans une renégociation d'emprunt structuré, afin d'évaluer les efforts nécessaires pour parvenir à une solution équilibrée. Sans doute est-il difficile de la faire accepter par les parties, vos recommandations n'étant pas contraignantes. Ma première question porte sur votre bilan et sur l'équilibre que vous proposez pour sortir de la crise. Les collectivités renoncent-elles à l'espoir que le marché revienne à des positions qui leur seraient favorables ? Les banques acceptent-elles de limiter leur marge ?

Faut-il rendre plus sévère la charte de bonne conduite entrée en vigueur le 1er janvier 2010 ? En augmenter le nombre des signataires ? La transposer dans la loi en interdisant de proposer certains produits financiers au secteur public local ?

M. Éric Gissler prête serment.

Pouvez-vous présenter votre activité de médiation ? Quels types de contrats vous sont soumis ? À quel moment de l'évolution des taux les collectivités vous saisissent-elles ? Le bilan des renégociations définitives est faible : quelles sont les positions des uns et des autres ?

Depuis novembre 2008, c'est-à-dire depuis trois ans, je m'occupe, au moins à temps partiel, des sujets financiers qui ont trait aux collectivités locales. À ce titre, je peux dresser un état des lieux, sachant que ma mission est d'assister les collectivités.

Mon rapport sur le recours par les collectivités territoriales aux emprunts structurés tente d'abord de mesurer le risque. Même si, lors de sa rédaction, en février 2009, je disposais de peu d'éléments statistiques, il était évident que, même en l'absence de risque systémique, la rapidité avec laquelle se multipliaient les négociations finirait par poser problème, si l'on ne faisait rien, les produits les plus risqués occupant une part croissante de la dette. Un autre problème tenait à la concentration de la toxicité sur quelques collectivités.

Si l'on en est arrivé là, c'est que trois responsabilités se sont conjuguées : celle des banquiers, des collectivités locales et de la comptabilité publique.

Les banquiers qui mettent en place un crédit sur trente ans, ne gagnent quasiment que les frais de courrier, année après année, une fois encaissée la commission initiale. En revanche, celle-ci est multipliée par le nombre de fois où l'on renégocie l'emprunt. Reste que les banquiers en question ne sont pas des Madoff. Il faut éviter de regarder la situation de 2005 ou 2007, date à laquelle les emprunts ont été mis en place, avec les lunettes de 2009 ou de 2010. Bien des certitudes ont vacillé depuis. Du temps où j'étais directeur financier d'un grand établissement public, si l'on effectuait, pour revenir du franc suisse au franc français ou à l'euro, des currency swaps, on s'arrachait la signature d'AIG, seul triple A qu'on trouvait alors sur le marché. On sait ce qu'il en est advenu. De même, le meilleur placement en termes de sécurité et de rendement était alors la dette souveraine italienne. Il n'y a donc pas lieu de suspecter les banques de mauvaises intentions, en les accusant d'avoir pris des contre-positions. De même, il n'est pas vrai que les banques s'enrichissent, quand le montant des intérêts payés par les collectivités augmente.

D'autre part, si l'on en est venu au franc suisse c'est non par hasard, mais au terme de deux mécanismes bien distincts. Soit un syndicat à vocation unique, en matière de déchets ou d'énergie, ou une petite collectivité, avait besoin de quelques millions, par exemple pour construire école ou un gymnase, ou rénover une mairie, et cherchait par tous les moyens un financement en dessous des taux de marché. Soit le souscripteur choisissait des produits de pente, ce qui constituait le début d'une prise de risque croissante. En bonne logique, les taux longs sont supérieurs aux taux courts, tendance qui, en 2005 ou 2006, pouvait sembler pérenne. Mais la courbe s'est brièvement inversée. La barrière risquant d'être franchie, les collectivités locales comme d'ailleurs les banques ont caché qu'elles avaient fait un pari qui risquait de leur coûter cher. Tous les cas de figures se sont présentés. Le directeur financier ne l'a pas avoué au directeur général des services (DGS), et a renégocié un taux indexé sur le franc suisse afin de profiter de taux plus faibles pendant une période bonifiée. Le DGS ne l'a pas avoué à l'exécutif, et celui-ci, s'il était prévenu, ne l'a pas avoué à son opposition. Puisqu'on avait déjà recouru à des produits de pente, il existait une accoutumance à ce type de structure, et il était patent que les propositions des banques n'étaient pas garanties à 100 %. Le pire est que, si les collectivités locales n'avaient pas renégocié ces produits de pente, elles profiteraient aujourd'hui de taux bonifiés, puisque l'écart entre les taux longs et les taux courts est redevenu plus traditionnel.

Quant aux élus, ils se sont longtemps désintéressés des problèmes financiers. Il est aberrant qu'à l'époque, dans le cadre d'un audit de trésorerie, les auditeurs aient pu rendre compte de leur étude aux audités, alors que la logique voudrait qu'on s'adresse à un niveau supérieur. D'autre part, les élus s'étaient accoutumés à la baisse des taux. Les intérêts représentaient 12 % du budget de fonctionnement des collectivités locales en 1993, contre 8 % en 1998 et 4 % en 2007. En dépit d'une légère remontée en 2005, on pensait donc qu'ils ne pouvaient que baisser.

La comptabilité publique enregistre les décaissements, ce qui signifie qu'on ne voit que les flux financiers réels. Cela dit, le passage en comptabilité commerciale ne réglerait pas tous les problèmes : les prêts structurés ne sont pas valorisés au mark to market et, là encore, seuls les flux financiers réels sont enregistrés. Le cas des swaps est plus compliqué, puisqu'il faut déterminer s'il s'agit de swaps de couverture ou de swaps spéculatifs, lesquels ne sont pas spéculatifs par nature, comme le précise la Compagnie nationale des commissaires aux comptes dans une lettre directive de 2007. Pour le même type de produits, le swap de couverture n'est pas valorisé au mark to market, et ne l'est que lorsqu'il est jugé spéculatif, c'est-à-dire quand la barrière risque d'être dépassée. L'avertissement qu'on peut tirer de l'augmentation progressive du mark to market est donc annihilé par ce mode de comptabilisation.

La charte de bonne conduite doit être signée par les principaux acteurs bancaires de la place. Lors du bouclage, en juillet, j'ai recueilli leur accord et ils l'ont signée en décembre. J'ai également reçu l'accord de l'Association des départements de France (ADF) et de l'Association des régions de France (ARF). Je rappelle toutefois que la charte ne constitue qu'une annexe du rapport. Globalement, il a été presque plus facile d'obtenir des banques qu'elles renoncent à commercialiser certains produits à risque que des élus qu'ils renoncent à emprunter un capital en francs suisses. Beaucoup, parmi eux, m'ont soutenu qu'ils le faisaient depuis longtemps et s'en portaient fort bien.

La charte avait deux objectifs : mettre fin à la commercialisation des produits les plus risqués, et instaurer une échelle normative de risques sur lesquels l'exécutif se positionne de manière transparente par rapport à son assemblée délibérante, afin que, si risque il y a, il soit pris en connaissance de cause. J'ai aussi songé à des mesures coercitives, comme le passage à la comptabilité commerciale ou l'obligation de comptabiliser au mark to market ou de provisionner par rapport à un indice minimal, pour éviter des taux proches de zéro. J'y ai renoncé, car rien n'est pire à mes yeux qu'un texte non respecté. Or les services des préfectures ou des directions départementales des finances publiques (DDFIP) ne sont pas en mesure d'effectuer des vérifications trop complexes. Peu d'agents de catégorie C peuvent contrôler que le travail est fait convenablement sur un budget ou sur un compte administratif. La responsabilité du comptable public ou de la certification des comptes des collectivités locales est un autre débat.

J'appelle votre attention sur deux points. On parle toujours du seul tableau de risque, en omettant qu'il existe une corde de rappel : l'interdiction de fait que la période bonifiée soit supérieure à 15 % de la maturité totale, et que la bonification soit supérieure à 35 % du taux fixe ou du taux Euribor du moment. En pratique, cela signifie que le 5E est quasiment inaccessible. D'autre part, même si la classe 5 correspond à un indice hors zone euro, il ne faut pas y voir la persistance d'un indice exotique, puisque tout indice hors OCDE est proscrit. L'idée centrale est que la charte est autoportée. Elle ne requiert pas qu'on recoure à des vérifications complexes.

En 2009, quand je l'ai proposée à la signature, je n'ai pas réussi à faire accepter le fait que toutes les collectivités n'aient pas accès à la totalité des risques. Quand j'expliquais qu'il fallait proportionner la capacité de la collectivité au niveau de risque, et limiter, par exemple, les communes de moins de 10 000 habitants au 1A, on me reprochait de porter atteinte à leur égale dignité ou à leur autonomie financière. Je regrette toutefois que la mesure n'ait pas été mise en place. D'autre part, bien que l'existence de la charte ait pu faire croire que les renégociations aboutiraient rapidement à substituer les produits qu'elle avalisait à ceux qu'elle écartait, ce n'est pas ce qui s'est passé concrètement. Cependant, l'autorégulation a bien fonctionné, puisque les banques ne commercialisent plus de produits hors-charte, et que, de fait, elles ont introduit le critère démographique et dû renoncer à commercialiser certains niveaux, puisque la corde de rappel l'interdit techniquement.

Fin 2011, après plusieurs crises mondiales, on ne peut plus faire la même analyse qu'au début de 2009. Je ne verrais pas d'un mauvais oeil l'interdiction de certains produits, au moins pendant un certain nombre d'années. La charte pourrait être plus restrictive sur le type de produits autorisés ou limiter le niveau de risque maximum que peut supporter une collectivité locale. Quand on met en place des mécanismes compliqués, il est essentiel, par ailleurs, de savoir qui les contrôle. Plus on se montrera rigoureux, plus considérable sera le stock tampon des produits susceptibles d'être renégociés, avec des zones grises. Qui vérifiera la compatibilité de la renégociation avec la nouvelle grille ? Puisqu'on ne passera évidemment pas directement d'un 5E à un 3A, qui s'assurera que la politique des petits pas ne recèle pas de nouveaux dangers ? Pour cette raison, je suis hésitant, quand on me parle de constituer un gros stock potentiel de dettes à renégocier si l'on ne peut pas fixer par écrit des règles de renégociation précises. Le conseil de normalisation des comptes publics travaille sur la notion de provisionnement, qui a tout son sens. Encore faudra-t-il s'assurer que les provisions sont passées au bon niveau et au bon moment, ce qui n'est pas si simple.

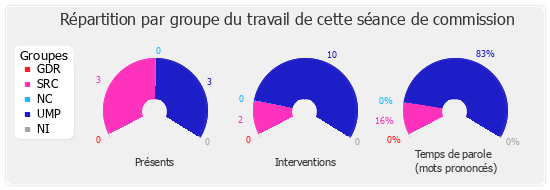

L'autorégulation qui s'est mise en place est une manière de traiter l'avenir, puisqu'on n'a pas réamorcé la pompe du risque. Reste le problème du stock. La charte a été rédigée dans l'idée qu'une renégociation interviendrait quasiment à marche forcée. Il n'en a rien été. Sur 102 prêts en médiation, 11 seulement ne sont pas des produits de change, et introduisent de forts multiplicateurs. On ne demande pas de renégociation quand on n'a pas affaire à des produits immédiatement en risque, ou pour lesquels la barrière ne sera pas franchie immédiatement. Pour l'essentiel, les dossiers correspondent donc à des produits de change, dont 73 concernent le franc suisse. La plupart d'entre eux sont arrivés après avril 2010, c'est-à-dire après que la barrière de 1,44 ou 1,45 a été franchie, ce qui crée des conditions de renégociation déplorables. Conçue à l'origine comme une infirmerie ou une cellule d'aide psychologique, la médiation est devenue une unité de soins intensifs. Douze dossiers ont été renégociés de manière définitive. Treize renégociations temporaires, c'est-à-dire hors période bonifiée 2011 et 2012, ont été conclues. Quatorze dossiers sont sortis de la médiation, parce que la proposition a été refusée et qu'il y a eu assignation. Pour les autres, il s'agit de produits en franc suisse encore en période bonifiée, pour lesquels on ne peut trouver qu'une solution temporaire, fixing par fixing. On ne pourra proposer de solution que lorsqu'on sortira de la période bonifiée, par exemple en 2012 ou en 2013.

Les élus qui entrent en médiation ne sont généralement pas ceux qui ont signé le contrat, ce qui explique, de leur part, une certaine méconnaissance historique du dossier. Pour les produits liés au franc suisse, on se trouve dans une situation extrêmement difficile, le mark to market représentant 100 % du capital restant dû (CRD), voire plus, contre 20 % ou 30 % en 2009, quand la médiation a été engagée. Je ne nie pas la difficulté pour les collectivités de payer même une partie significative de tels montants, mais on ne trouve plus aucun candidat pour sortir à de tels taux. S'ils redescendent à 20 %, les collectivités qui auront senti le vent du boulet souhaiteront peut-être renégocier, mais ce n'est pas le cas actuellement. Quant aux produits de pente, avec de forts taux multiplicateurs, l'évolution défavorable du mark to market dissuade également les candidats potentiels.

J'insiste, pour finir, sur les avantages de la médiation. Les accords concernant les prêts ont été conclus sans témoin, ce qui explique la surprise des nouveaux élus, quand on reconstitue pièces en main l'historique des dossiers. La médiation apaise le débat, et permet de prendre conscience de certaines choses. Nous avons brisé la légende selon laquelle la banque encaisserait la totalité de l'augmentation : lorsqu'un taux s'élève à 17 %, on est dans une logique perdant-perdant. En outre, quand on partage un mark to market, le dernier million est essentiel. Mus par une suspicion qui peut sembler légitime, compte tenu de ce qu'ils ont vécu, ou influencés par des conseils qui peuvent soutenir des contre-vérités, beaucoup d'élus se méfient quand on leur propose un nouveau produit et redoutent qu'il comprenne une commission. Pour les rassurer, je suis appuyé par le service de valorisation de la Banque de France, qui vérifie que l'offre proposée est dans les clous, et qui garantit l'exactitude de la somme demandée pour dénouer le swap. Mon rôle est également d'amener les banques à payer. Tandis que les avocats des collectivités locales leur promettaient que le juge se ferait un plaisir d'annuler les contrats, ceux des banques, quand ce n'était pas leurs services juridiques, leur garantissaient que les dossiers étaient solides, et qu'elles n'avaient aucune raison de bouger. Pour n'être appointé ni par les unes ni par les autres, et avoir vu un grand nombre de dossiers, je peux expliquer aux premières que, n'étant pas totalement innocentes, elles n'ont pas été volées comme au coin d'un bois, aux secondes, qu'elles y sont parfois allées un peu fort. Mais je constate que, sur les solutions temporaires auxquelles on parvient, fixing après fixing, si les banques lâchent parfois quelque chose, il y a des collectivités locales, qui ne renoncent même pas à l'assignation. Cela semble déséquilibré, puisque le principe de la médiation est la renonciation réciproque.

Pour que les banques acceptent ce type de négociation, elles doivent se sentir bien coupables…

C'est ce que disent certains des représentants des collectivités à leur banquier quand commence la médiation.

C'est maladroit quand on veut renégocier. Sur 156 produits, Dexia n'en propose plus que 15, ce qui montre que peu d'entre eux étaient bons. La Caisse d'épargne, elle aussi, a considérablement réduit son offre. Pour que des banquiers fassent signer aux représentants des collectivités des documents dans lesquels ils reconnaissent être des investisseurs avertis ou bien renoncent à porter les éventuels litiges devant les tribunaux administratifs, c'est qu'ils ne se sentent pas très à l'aise. De votre côté, considérez-vous la collectivité locale comme un particulier ou une entreprise ?

Je ne rentrerai pas dans le débat. Elle n'est ni l'un ni l'autre, mais il est certain que ce sera toujours le contribuable, local ou national, qui paiera.

N'étant pas juriste, je ne peux pas vous répondre sur ce point. Je reviens à votre question : pourquoi les banques se montrent-elles conciliantes ? L'absence de jurisprudence joue un rôle important. On ne peut préjuger de la décision des tribunaux, mais il est probable qu'ils prendront en compte certains facteurs, comme la taille des collectivités ou la nature des dossiers, selon que la présentation comprend ou non des stress scenarii par exemple. Le rôle du médiateur est d'utiliser ces éléments pour exercer une pression sur les banques. Cela dit, la médiation se heurte à des obstacles, notamment à ce qu'on peut nommer « l'incohérence des cohérences ». Le premier souci des banques est qu'on ne sache pas ce qu'elles décident, dossier par dossier.

Non, la médiation ne s'inscrit pas dans une logique juridique, sans quoi on ferait appel au juge. Elle repose par définition sur la discrétion et le secret.

En l'espèce, le secret est impossible. Dès lors qu'on doit rendre des comptes à un conseil municipal, la décision ne peut pas être confidentielle.

Par construction, l'assemblée délibérante a le droit d'être informée, mais il y a plusieurs façons de rendre compte. En outre, les collectivités recourant aux mêmes conseillers, l'information est nécessairement poreuse, ce qui est gênant. Un autre problème tient à l'inégalité des conseillers juridiques et financiers, qui peuvent s'avérer, pour la médiation, des appuis ou des boulets. Enfin, les collectivités hésitent à entrer dans la médiation et à accepter certaines solutions.

Non, le phénomène est antérieur, et tient à l'absence de jurisprudence. Certaines pensent qu'elle jouera en leur faveur, et attendent l'issue des procès. Seuls ceux qui pensent que la situation ne peut qu'empirer sont prêts à consentir des efforts. Beaucoup n'ont pas vu que nous ne sommes plus en 2007 ou en 2008 : après trois ou quatre crises mondiales, des solutions qui semblaient anormales ou coûteuses sont plus acceptables. Une petite collectivité à laquelle j'ai proposé de rester sur un taux de 5 % ou 6 % pendant deux ans, sans pouvoir m'engager sur la suite du prêt, qui court jusqu'en 2022, a choisi d'assigner, considérant qu'elle ne pouvait pas psychologiquement, garder cette épée de Damoclès. Autre cas de figure : ceux-là mêmes qui reprochaient à leurs prédécesseurs d'avoir, sur le conseil des banquiers, pris des risques considérables, envisagent d'attendre, quand leurs conseillers financiers leur assurent que les perspectives sont bonnes pour les deux prochaines années. Or la sécurité à un coût : c'est une devise qu'il faudrait inscrire au fronton des mairies. Certains représentants des collectivités, qui croient faire un cauchemar, rêvent qu'à leur réveil, on aura effacé l'ardoise, et qu'ils retrouveront un taux bonifié à 3,5 %. C'est tout à fait impossible.

Je ne partage pas votre avis. Les collectivités savent bien que, quand elles souscrivent un prêt à taux variable avec "caping", celui-ci est facturé. Disons que c'est ce que vous ressentez.

Oui.

Vous avez donné votre nom à une charte, qui a été approuvée par l'ARF et l'ADF. Quelle a été la position de l'Association des maires de France (AMF) à son égard ?

Pouvez-vous citer quelques exemples de dossiers dans lesquels, comme vous l'avez suggéré, la position des élus serait moins claire qu'on ne le pense généralement ?

Si nos travaux révèlent certaines failles dans les services de l'État, par exemple de la part du préfet, qui contrôle la légalité des actes, de la chambre régionale des comptes ou du payeur régional, départemental ou local, qui est un fonctionnaire d'État, pourriez-vous, en tant qu'inspecteur général des finances, recommander à l'État de faire jouer la solidarité vis-à-vis des collectivités ?

J'aimerais livrer un témoignage, une observation et deux questions. Je témoigne d'abord que la médiation est utile, tout comme la charte qui porte votre nom, monsieur Gissler, notamment quand on se trouve à la tête d'une commune dont la dette est composée à 90 % de produits structurés. En outre, la charte garantit la transparence au sein du conseil municipal, car elle aide chacun à comprendre les risques et la nécessité d'en sortir.

J'observe aussi que les décisions que nous prendrons pour l'avenir doivent ménager le temps, très long, de la restructuration. Quand on porte des emprunts pour trente ou quarante ans, il faut les sécuriser de manière très progressive, en achetant du temps. Il serait catastrophique d'interdire brutalement aux collectivités locales tous les produits qui n'ont pas de taux fixe, ne sont pas "capés" ou n'entrent pas dans la charte.

Cela dit, la médiation est frustrante. Elle reste très prudente, même si vous êtes aux côtés des collectivités locales. Il n'y a pas d'autosaisine. De même que certaines collectivités ne veulent pas y entrer, des banques mutualistes comme le Crédit agricole ou la Caisse d'épargne font la sourde oreille, la nouvelle équipe de Dexia ayant consenti certains efforts, devant l'ampleur du désastre. Mais que fera-t-on quand il n'y a pas d'autres solutions que de ponctionner le contribuable local, auquel on a toujours caché ces transactions, ou d'infliger à des banques des pertes abyssales, dont la Caisse des dépôts elle-même ne peut mesurer l'étendue ? L'État acceptera-t-il de mettre de l'argent au pot, pour éviter que les collectivités ne soient mises sous tutelle ?

Monsieur Derosier, si j'ai signalé le soutien spécifique de l'ARF et de l'ADF, c'est simplement parce que l'AMF est signataire de la charte, qui a donc été approuvée par toutes les associations de représentants des collectivités locales.

Deuxièmement, je suis moins choqué par la structure des produits, qui était fort simple, que par les contrats cadres qu'on a remis aux élus. Ceux-ci devaient se pré-positionner sur une quinzaine de produits différents, présentés de manière très peu claire, alors qu'un seul les concernait. On les promenait dans la grande surface des produits existants, où ils devaient se positionner sur le taux, le change, la pente, la courbe et l'Euribor. Entre autres subtilités, si les produits de pente et de change ont la même structure mathématique, les seconds sont cent fois plus nocifs. L'écart de pente fait varier le taux de quelques points, et l'écart de change de 100 %. Une même équation a, ou non, des effets démultipliés. Enfin, sur les vingt-cinq pages remises aux clients, seules trois étaient utiles. L'excès d'information tuant l'information, ils pouvaient se noyer dans l'excès de données.

Troisièmement, bien que je ne dispose pas d'une vision complète des services de l'État, je considère qu'on n'a rien à leur reprocher, compte tenu de la capacité des fonctionnaires concernés et des questions qui se posaient. En 2009, rédigeant mon rapport, j'ai demandé à la direction générale des finances publiques combien d'élus avaient interrogé leur TPG sur la nature des produits, quitte à ce que celui-ci s'adresse éventuellement à l'administration centrale. On n'a trouvé que cinq courriers de ce type.

Monsieur Plagnol, je vous remercie d'avoir rappelé l'utilité de la charte et de la médiation. Il est exact que celle-ci est plus souvent saisie par les collectivités locales que par les banques, bien que certaines y aient recours, par exemple pour des raisons psychologiques, quand il devient presque impossible à des interlocuteurs de se parler. Quelques dossiers de ce type ont abouti. Je termine par une précision : dire qu'un risque n'est pas chiffrable signifie non qu'il est incommensurable, mais qu'il est impossible de le calculer, puisque nul ne sait comment se comporteront le yen ou le franc suisse pendant les trente prochaines années. On ne sait pas si la barrière sera franchie ni si les collectivités locales feront défaut ni si la renégociation sera possible. Et le niveau de risque qui a été envisagé amplifie considérablement le risque réel.

Pensez-vous comme la Cour des comptes que les prêts structurés qui incluent des instruments financiers à terme sont soumis aux prescriptions de la directive européenne sur les marchés d'instruments financiers (MIF), notamment aux articles L.533-11, et au règlement de l'AMF, notamment aux articles 314 et suivants, particulièrement à l'article 314-10 ?

Quand j'ai rédigé la charte, en 2009, l'incertitude à ce sujet était totale. La direction des affaires juridiques du ministère des finances ignorait si la directive MIF s'appliquait. Deux directions du ministère étaient d'un avis opposé. N'étant pas juriste, je n'avais pas à trancher la question. J'ai tourné la difficulté en mentionnant dans la charte le caractère non professionnel de la collectivité locale.

Avant l'été, la cour de Karlsruhe a condamné une banque pour défaut de conseil et parce qu'elle avait réalisé des marges cachées. Ces griefs pourraient-ils être imputés à des banques dans les dossiers que vous avez examinés ?

En matière de jurisprudence, chacun a tendance à retenir les décisions, arrêts ou jugements qui l'arrangent plutôt que ceux qui lui déplaisent. Il faut donc être prudent. Au sujet des emprunts, j'écouterais plus volontiers le TGI de Nanterre qu'un tribunal de Karlsruhe. La Cour européenne de justice a été saisie d'une question préjudicielle pour savoir si, quand on propose un emprunt structuré à un particulier, le dossier doit comprendre des stress scenarii, et à quel niveau. Le défaut de conseil ne peut s'apprécier qu'au cas par cas, collectivité par collectivité. Rappelons-nous que les spécialistes, quand il y en avait au sein des collectivités territoriales ou des hôpitaux, étaient généralement très favorables aux produits structurés. Je le répète : il ne faut pas regarder la situation de 2005 ou 2007 à la lumière des informations dont nous disposons aujourd'hui. À l'époque, il y avait un consensus de marché, qui présentait ces produits comme acceptables et en jugeait les risques mesurés. J'ai eu à connaître le cas d'une structure qui a pris les plus mauvaises décisions sur les conseils d'un banquier, qu'elle avait recruté. Peut-être cherchait-il à justifier sa rémunération particulièrement élevée, par rapport à la grille indiciaire de la fonction publique… On ne peut pas édicter de règle générale en matière de conseil, mais je n'ai pas d'état d'âme quand je dis à une banque qu'il n'était pas normal de vendre un produit à risque à une collectivité de moins de 10 000 habitants.

Le problème ne peut être traité, en dernier ressort, que par l'élu.

Celui-ci n'est pas toujours dans le circuit… Un accord entre l'administration et la banque a pu être conclu en février 2008 et activé en juillet 2011, sans qu'aucun élu ait eu à intervenir.

Cette semaine, des propositions ont été formulées pour rendre systématiques la présentation et la publication d'un rapport sur l'évolution des dépenses des municipalités, et pour que leur gestion soit plus transparente, notamment en ce qui concerne la dette et les dépenses de personnel. En dehors des dispositions de la circulaire du 15 septembre 1992, faut-il mettre en place des indicateurs pour mieux informer tant le conseil municipal et la population que l'appareil d'État, qui, tout en respectant la libre administration des collectivités, pourrait tirer le signal d'alarme ? Quand on emprunte, c'est en général parce qu'on a un projet spécifique, auquel cas on peut s'en expliquer au conseil municipal, soit parce qu'on manque de capacité d'autofinancement, auquel cas il est essentiel de corriger certaines lourdeurs de gestion avant de contracter un nouvel emprunt.

Selon vous, le défaut de conseil de la part des banques n'est pas avéré, mais plusieurs élus, anciens clients du Crédit local de France, ne concevaient pas qu'un établissement comme Dexia puisse leur présenter des produits nocifs. Au cours d'une médiation, avez-vous entendu des témoignages de ce type ? Vous arrive-t-il de conseiller à des élus de ne pas engager de contentieux, pour éviter que la jurisprudence ne s'établisse sur des dossiers hasardeux ? Enfin, si 5 500 collectivités décidaient au même moment d'entrer dans une médiation, auriez-vous les moyens de faire face à la situation ?

Je reviens à ma question : quand la situation d'une collectivité est sans issue, l'État peut-il mutualiser la dette ?

Selon vous, quelle est la nature de la circulaire du 15 septembre 1992, qui interdit aux collectivités locales de conclure des opérations spéculatives ?

Sur ce point, j'ai en partie répondu en rappelant que, sur le moment, la définition du contrat spéculatif était moins évidente qu'on essaie de le faire croire aujourd'hui. La Compagnie nationale des commissaires aux comptes explique, dans le cas de SA d'HLM soumises à la comptabilité commerciale, comment on comptabilise les prêts structurés ou les swaps. La partie spéculative est très faible, et l'indexation sur le franc suisse ne suffit pas pour classer un swap comme spéculatif. Considérer comme spéculatif tout swap qui ne serait pas simple ou binaire serait inexact sur le plan juridique et comptable. Du reste, une circulaire n'est pas un texte législatif. À mon sens, on se tromperait en considérant que, la plupart des swaps étant spéculatifs, il aurait été interdit de les conclure et en pointant à ce titre un défaut de vigilance.

Monsieur Plagnol, j'ai commencé à travailler sur la situation des collectivités locales à partir du dossier délicat d'Angoulême. Dans la matrice de l'État, le cas des collectivités locales en difficulté obéit à une certaine logique. Angoulême n'est pas un cas isolé. Songeons aux collectivités de la région parisienne aux prises avec la géothermie, à celles dont le parc d'animation n'a pas fonctionné, ou encore à cette malheureuse commune attaquée au civil par un promoteur. Le nouveau maire n'ayant pas tenu les engagements du précédent, elle avait été condamnée à payer une amende représentant deux fois son budget annuel. La politique du Gouvernement, quelle que soit la majorité politique, a toujours été de traiter ces problèmes par exception. On regarde ce que peut financer une collectivité, dans des conditions difficiles et pas seulement en supprimant les dépenses de confort. Les maires successifs ont assumé une partie des folies dépensières de leurs prédécesseurs, mais une autre partie, non négligeable, a été assurée par les banques, et une autre encore par l'État, grâce à des subventions d'équilibre payées pendant cinq ans sur le budget communal. Des subventions exceptionnelles ont été versées pour des investissements qui semblaient nécessaires, l'État intervenant de manière presque dérogatoire. Il faut conserver cette philosophie pour respecter l'équilibre entre l'autonomie des collectivités locales, le refus de l'aléa moral, et le fait que, comme le disait le premier président de la Cour des comptes, on ne peut pas tondre un oeuf, c'est-à-dire qu'il y a un moment où il faut bien que d'autres paient.

Monsieur Calméjane, au-delà même du sujet des emprunts à risque, les statistiques concernant les collectivités locales sont très peu prédictives. On se trompe lourdement et fréquemment, dans ce domaine. On croit parfois repérer une situation dramatique qui se redresse, alors qu'on n'a pas vu venir une catastrophe. Une des raisons pour lesquelles on a tant de mal à apprécier les enjeux est que, pendant la période bonifiée, les collectivités ont tranquillement classé leurs prêts en taux fixe. Je ne crois guère à la mise en place de ratios nationaux, tant qu'on ne dispose pas d'une sécurité absolue sur la manière dont les dossiers sont remplis, avec la meilleure volonté du monde, par des gens qui n'ont pas toujours la compétence pour le faire.

Il va de soi, monsieur Gagnaire, que certaines banques étaient plus désintéressées que d'autres. Cela dit, même si certains élus peuvent avoir du mal à saisir des problèmes d'écart de taux, on n'a pas besoin d'être financier pour comprendre qu'on prend un risque quand on souscrit un prêt indexé sur le cours du franc suisse par rapport à l'euro. L'élu, même de base, a changé depuis le XIXe siècle. Avant l'euro, tout le monde avait franchi une frontière et s'était rendu compte que, d'une année sur l'autre, pour une même quantité de francs français, on n'obtenait pas, la même quantité de francs suisses, de pesetas ou de lires. Même sur les conseils de Dexia, il me semble incompréhensible qu'on ait pu prendre un risque pareil, surtout sur trente ans.

Les représentants des collectivités pensaient qu'il y avait un système de couverture standard. Quand un banquier propose un taux variable, celui-ci est automatiquement « capé » par le taux d'usure. Pourquoi la même obligation ne s'applique-t-elle pas sur un prêt structuré, qui n'est finalement qu'un prêt à taux variable spécifique ? Nous ne pouvons pas tous les questionner, mais il est probable que, si 5 000 maires ont pu faire confiance en même temps, c'est parce qu'ils croyaient qu'un « caping » implicite figurait parmi les obligations du banquier. De plus en plus, on présente les prêts structurés comme des OVNI qui sortiraient de la réglementation, mais les maires avaient le sentiment d'acheter un produit ordinaire.

À présent, allons plus loin. En tant que matheux, j'aime bien pousser les raisonnements à l'extrême. Que se passera-t-il si le rapport de change tombe non seulement à 1,44 mais 0,1 ? Qu'arrivera-t-il si personne ne peut payer ?

Nous avons frôlé le pire au mois de juillet, quand il est tombé à 1, ce qui a fait monter certains les taux d'intérêts à plus de 50 %.

Quand on pousse le raisonnement jusqu'à la limite, on voit ce qui est possible et ce qui ne l'est pas. On raisonne volontiers par l'absurde en mathématique. En l'espèce, je considère que le mécanisme doit être considéré comme normal, ce pourquoi je parle plus volontiers de prêts structurés que de prêts toxiques, et qu'il doit entrer dans la législation. Autre raisonnement par l'absurde : admettons qu'il y ait quinze fous en France ; il ne peut pas y en avoir 5 000.

J'apprécie votre action, monsieur le médiateur, mais je pense qu'à traiter les dossiers un par un, on risque d'occulter une donnée fondamentale, qui tient à leur très grand nombre. Quand, sur une série de voitures, un dispositif ne fonctionne pas, la société les rappelle toutes. Ce mécanisme, qui relève du droit commun, ne s'applique-t-il pas en matière de prêts ? Votre rôle de médiateur ne vous oblige-t-il pas à adopter un raisonnement global ?

Je n'ai pas répondu à M. Calméjane, qui m'a demandé si j'incitais les collectivités à passer au contentieux. Mon intérêt est que la médiation fonctionne. Celle-ci étant incompatible avec l'assignation en justice, je déconseille le procès aux élus, quand il me paraît injustifié. Parfois, un mauvais accord vaut mieux qu'un bon procès. Il arrive d'ailleurs qu'un maire m'envoie le mémoire de son avocat, auquel cas j'explique, si tel est le cas, que ce n'est pas avec ces arguments qu'il aura gain de cause.

il est clair que l'État ne pourra pas mutualiser les dettes de 5 000 communes. Face à des collectivités en difficulté, on fait nécessairement du cas par cas. C'est du moins la logique qui est à l'oeuvre dans l'État depuis vingt ans. Mais, évidemment, rien n'est définitif.

Monsieur le rapporteur, la médiation est n'est pas une autorité qui s'autosaisit, et mon rôle n'est pas de démarcher les maires en leur expliquant que je suis performant. Je ne travaille que dans le cadre d'une mission qui m'est confiée. Si, demain, on me demande de traiter les dossiers globalement, par exemple en rédigeant un rapport, je le ferai, mais il m'est actuellement impossible de convoquer des banquiers pour traiter d'un seul coup une grande quantité de dossiers.

Enfin, on peut toujours imaginer des cours de change à 0,1. Actuellement, les variations systémiques font vaciller nos certitudes. J'ai rappelé que, jadis, nul n'avait de doute sur la valeur d'AIG ou de la dette souveraine italienne. Il arrive que l'évolution de certains paramètres oblige à adopter une autre logique. Quoi qu'il en soit, ce n'est pas à un modeste médiateur de déclencher des plans nationaux ou mondiaux, dont les conséquences seraient très importantes.

Si vous n'êtes pas l'auteur de la charte, qui a fixé l'échelle Gissler allant de A à E, et de 1 à 5 ?

C'est moi, en travaillant avec les banques. Il était essentiel de pouvoir raisonner sur une base unique. L'existence d'une échelle, de lettres d'un côté, de chiffres de l'autre, a permis de situer l'ensemble des produits.

Parmi les banques qui l'ont signée, certaines ont-elles proposé des produits hors charte ?

Cela ne s'est produit que dans une renégociation, pour sortir d'un produit hors-charte. Je me suis alors rapproché des établissements financiers, auxquels j'ai imposé ma façon de voir : on peut proposer un produit hors-charte à la seule condition qu'il améliore la sécurité de la collectivité, par exemple en raccourcissant la durée du prêt, en élevant la barrière ou en mettant en place un multiplicateur plus faible. Dans tous les cas que j'ai vérifiés, la proposition de produits hors-charte entrait dans une politique de petits pas. Par ailleurs, j'ai constaté que même les banques non signataires ont renoncé à commercialiser des produits hors-charte.

Pensez-vous que la charte puisse être améliorée ? Mme Nouy, secrétaire général de l'Autorité de contrôle prudentiel, juge inadmissible de laisser une collectivité emprunter dans une devise étrangère dans laquelle elle n'a pas de ressources. Ce critère devrait-il figurer dans la charte ?

C'est le cas, puisqu'elle interdit de manière absolue – en dehors même de la grille – les produits dont le capital est en monnaie étrangère. Il est impossible aujourd'hui d'emprunter en francs suisses ou de prévoir une indexation sur le baril de pétrole.

Conformément au principe du droit civil, la charte rédigée à un instant t, en 2009, n'est pas rétroactive. Si l'on peut encore progresser, c'est sans doute en proportionnant la nature du risque à la démographie. Beaucoup de choses se sont passées depuis deux ans, et la prudence est plus que jamais de mise.

Plusieurs fois. Il suffit que je sois appelé par une collectivité ou par une banque qui estime qu'une collectivité va au défaut de paiement ou à l'assignation. Il y a une dizaine de jours, j'ai soldé définitivement un produit très compliqué avec une banque étrangère.