Commission des finances, de l’économie générale et du contrôle budgétaire

Séance du 21 février 2012 à 17h00

La séance

La Commission entend M. Jean-Paul Bailly, président-directeur général de La Poste, et M. Philippe Wahl, président du directoire de la Banque Postale, sur le financement des collectivités locales

Nous recevons M. Jean-Paul Bailly, président directeur général du groupe La Poste et M. Philippe Wahl, président du directoire de La Banque Postale, pour évoquer le financement des collectivités locales.

Nous avions reçu, il y a deux semaines, Augustin de Romanet et Michel Bouvard, qui nous avaient fait part de la position et des projets de la Caisse des dépôts sur cette même question. Suite au démantèlement de Dexia et dans un contexte de difficultés croissantes pour les collectivités locales à se financer, il a fallu créer un nouvel acteur de financement. Dans un premier temps, il a été envisagé que cette entité soit composée de la Caisse des dépôts et de La Banque Postale, qui auraient racheté DMA, la société de refinancement de Dexia. Puis, compte tenu de la hausse des taux de refinancement, cette piste a été écartée au profit d'un nouveau schéma, qui fait intervenir l'État : une holding publique, composée de l'État pour 46,4 %, de la Caisse des dépôts pour 46,4 % également et de La Banque Postale pour 7,2 %, détiendra à 68,3 % un nouvel établissement de crédit auquel sera adossé DMA, les 31,7 % restants étant conservés par Dexia Crédit Local – DCL. La complexité de ce montage, détaillé sur le schéma qui nous a été remis, n'est du reste pas sans évoquer celle du financement de la protection sociale, qui nous est familière…

Autre aspect de ce plan dans lequel La Banque Postale est engagée : la création d'une co-entreprise entre La Banque Postale et la Caisse des dépôts – avec une participation de 65 % pour la première et 35 % pour la seconde –, chargée d'assurer un rôle commercial et d'octroyer de nouveaux financements aux collectivités territoriales.

Par ailleurs, il a pu être envisagé de créer une agence publique de financement, question sur laquelle le Gouvernement devait remettre un rapport au Parlement le 15 février…

Je présenterai brièvement le contexte que connaît aujourd'hui La Poste, actionnaire à 100 % de La Banque Postale, l'état de développement de cette dernière et ce qu'elle représente pour le groupe.

Le groupe La Poste est un groupe européen multiactivités, qui réalise 15 % de son chiffre d'affaires et emploie 15 000 salariés hors de France. Le courrier occupe, avec 50 % de l'activité, une place décroissante, tandis que le colis et l'express, marché porteur, représentent environ 25 % de l'activité. Quant à La Banque postale, son PNB représente également de l'ordre de 50 %. Le chiffre d'affaires global est de l'ordre de 20 milliards d'euros. Le groupe s'appuie sur le savoir-faire traditionnel des postiers dans le domaine du courrier, des colis et express, des services financiers et de la distribution – comme le montre le développement de La Poste Mobile, qui se fonde sur sa présence territoriale.

Dans un contexte assez difficile, notamment pour ce qui concerne le courrier dont les volumes d'activité décroissent de 3 % à 5 % par an depuis quatre à cinq ans, le groupe est un actionnaire qui se porte relativement bien – c'est une bonne nouvelle pour La Banque postale – du fait de la stratégie claire et constante qu'il applique depuis une dizaine d'années. Nous nous attachons à ce que la qualité de service progresse. Ainsi, le taux de distribution à J+1, qui était inférieur à 70 % en 2002, se situe aujourd'hui à 87 % selon des mesures effectuées en 2011 par un organisme extérieur. Nous avons également fait beaucoup de progrès dans la gestion des bureaux de poste, l'accueil, l'attente et la prise en charge, avec des résultats robustes – le résultat d'exploitation est de l'ordre de 700 millions d'euros depuis 2008, ce qui correspond aux besoins de notre modernisation. Cette situation est confortée par l'augmentation de capital : l'entrée de notre nouveau partenaire, la Caisse des dépôts, à hauteur de 26 %, nous permet d'innover et de nous développer sans nous endetter, en nous assurant une bonne solidité financière.

La Banque postale, filiale à 100 % du groupe La Poste, est une banque en construction qui présente de bons ratios, notamment prudentiels, mais dont les fonds propres sont, en valeur absolue, relativement modestes – inférieurs à 5 milliards d'euros – et dont le coefficient d'exploitation, de l'ordre de 85 %, est encore trop élevé, notamment pour l'Autorité de contrôle prudentiel – ACP. Lors de sa création, en avril 2006, elle ne proposait que des produits d'épargne, d'assurance-vie et de crédit immobilier avec épargne préalable, mais elle a progressivement développé le crédit immobilier classique, le crédit à la consommation, l'assurance dommages, la prévoyance et la santé, soit la totalité des services de proximité et d'offre aux ménages. Parallèlement, elle a commencé, depuis la fin de l'année dernière, à s'engager dans le financement des personnes morales et va poursuivre avec celui des collectivités territoriales. Elle assurera donc ainsi pleinement une double mission de services aux ménages et de soutien à l'économie locale.

Initialement, nous n'envisagions pas le financement des collectivités territoriales car ses conditions d'octroi ne correspondaient pas à nos valeurs et surtout parce que ce service ne figurait pas parmi les priorités de la construction progressive que nous avions engagée. Nous considérons néanmoins que ce financement des collectivités territoriales fait partie de notre légitimité et de notre rôle fondamental d'acteur du territoire.

Comme le montrent toutes les enquêtes, La Banque postale est la banque dans laquelle les Français ont le plus confiance. Elle est réputée pour son sérieux – zéro toxiques, zéro subprimes – et joue un rôle de banque refuge, comme on l'a vu en 2008 et, dans une moindre mesure, en 2011. Elle est réputée pour une gestion « de bon père de famille » et possède l'atout rassurant de sa présence territoriale et de sa grande accessibilité, tant géographique que tarifaire. Banque des postiers – elle compte parmi ses clients 80 % des postiers actifs, soit environ 200 000 personnes, et 100 000 retraités, et fait travailler environ 60 000 postiers –, elle apporte une contribution essentielle aux résultats et à l'avenir du groupe dont elle représente 25 % du chiffre d'affaires. De manière récurrente, sa contribution est aujourd'hui de l'ordre de 50 % et devrait avoisiner les deux tiers en 2015.

Nous sommes un acteur de proximité au service de l'économie locale et des collectivités territoriales. Le fait que l'État ait fait appel à nous est une preuve de confiance et nous nous engageons dans cette activité avec fierté et enthousiasme, a fortiori avec la Caisse des dépôts.

La construction de la banque et de son capital de confiance a demandé aux postiers beaucoup d'efforts, qu'ils ne voudraient en aucun cas voir ruiner. Vis-à-vis tant des postiers que de nos clients, nous nous sommes donc toujours attachés, au cours des négociations, à faire en sorte que les dispositions retenues ne nous fassent courir aucun risque réputationnel ou financier. De fait, la parution des premiers articles de presse imprécis, qui laissaient penser que La Banque postale allait reprendre Dexia, a suscité à la fois une levée de boucliers de la part de tous les syndicats de l'entreprise, qui ont diffusé des tracts affirmant que La Banque postale ne devait pas être le SAMU de Dexia, et une vive inquiétude de la part de nos clients, qui ont interpellé leurs conseillers pour leur rappeler qu'ils étaient attachés à la sécurité de l'établissement. Il nous a alors fallu envoyer dans la journée même une note aux 10 000 conseillers financiers pour leur expliquer la nature du projet et leur confirmer qu'il n'était pas question d'exposer La Banque postale ou le groupe à un risque réputationnel ou financier. Ce risque serait, du reste, inacceptable pour l'avenir du groupe, en termes notamment de pérennité financière.

Nous nous engagerons à fond, car le point d'aboutissement respecte la condition que nous avons évoquée et tenue tout au long des négociations. Mais si nous sommes enthousiastes, nous n'en sommes pas moins vigilants, car le diable peut être dans les détails.

Nous sommes également engagés à fond dans le chantier qui va permettre la construction de la nouvelle société commune à La Banque postale et à la Caisse des dépôts et des dispositifs qui permettront le refinancement, avec l'objectif de pouvoir produire les premiers crédits à la fin du mois de juin et assurer une part significative – de l'ordre de 25 % à 30 % – des besoins de financement, soit 5 à 6 milliards d'euros. Cette part de marché pourrait être atteinte assez rapidement, compte tenu de l'insuffisance actuelle de l'offre de financement.

Nous nous engageons également pour un modèle de financement renouvelé qui sera simple, totalement transparent – avec des conditions claires de refinancement et une marge clairement identifiée –, totalement adossé en liquidités et propre à améliorer notre coefficient d'exploitation.

Je m'efforcerai de répondre à trois questions : Qui ? Comment ? Quand ?

Pour comprendre qui assurera des crédits aux collectivités locales, il faut visualiser l'évolution qui nous a fait passer du schéma d'organisation établi en octobre dernier à celui qui prévaut aujourd'hui.

En octobre 2011, à chacune des trois questions du passé, du futur et de leur financement était apportée une réponse en termes d'organisation : la gestion du passé était assumée par Dexia ; le futur, c'est-à-dire le financement des collectivités locales, c'était la joint venture ou coentreprise entre la Caisse des dépôts et La Banque postale, respectivement engagées pour 35 % et 65 % ; et le financement était assumé par DexMa, dont l'actionnaire de référence était, selon le schéma alors envisagé, la Caisse des dépôts.

L'évolution des marchés nous a conduits à adopter le schéma actuel, lié à trois facteurs nouveaux. Le premier, qui a sécurisé l'ensemble du dispositif, est l'intervention de l'État aux côtés de la Caisse des dépôts et de La Banque postale.

Le deuxième facteur nouveau est l'apparition de deux structures publiques : une holding publique et une société de moyens qui sera un établissement de crédit. Ces structures sont destinées à rassurer l'ensemble des acteurs, la seconde étant plus particulièrement chargée de gérer les moyens – informatiques, administratifs et comptables – communs à la structure résiduelle de Dexia-Crédit local – DCL –, à DexMa et à la nouvelle coentreprise.

Le troisième facteur nouveau est que la coentreprise, initialement destinée à couvrir uniquement les besoins à long terme des collectivités locales, a désormais vocation à répondre à l'ensemble des besoins du secteur public local – c'est-à-dire de vos collectivités locales et de leurs OPHLM, hôpitaux publics et sociétés d'économie mixte –, apportant ainsi une réponse globale à l'ensemble des besoins du service public local. Il faut cependant pour cela disposer de la liquidité nécessaire.

Pour résumer, donc : la gestion du passé, qui relève de DCL, recouvre notamment le traitement des prêts « sensibles », évalués à 10 milliards d'euros environ ; la société de moyens gère les moyens communs ; DexMa s'efforcera de trouver les refinancements sur les marchés de capitaux ; quant à notre coentreprise, elle est responsable du financement futur du secteur public local.

Pour ce qui est du « comment », nous allons mettre en place un nouveau modèle de financement des collectivités locales, car la situation dans laquelle se trouvaient ces dernières a bien montré que le modèle antérieur à la crise était au bout de ses capacités. Le nouveau modèle que nous voulons mettre en place avec la Caisse des dépôts est fondé sur les trois piliers décrits par M. Bailly.

Le premier est la simplicité des produits : sur les vingt-cinq catégories de produits financiers destinés aux collectivités locales répertoriées par la charte Gissler, nous n'avons pas l'intention d'en proposer plus d'une dizaine, nous limitant à des produits simples et excluant la spéculation. Nous proposerons ainsi essentiellement des prêts à taux fixe et à taux variable, ainsi que des swaptions permettant de passer de l'un à l'autre. En termes de productivité, ces produits étant simples, nous aurons besoin de moins de force commerciale pour les vendre.

Le deuxième pilier, essentiel, est l'adossement des prêts en liquidités. L'ancien modèle s'est développé dans la période historiquement favorable de 1992 à 2007, marquée par la baisse des taux. Lorsque les taux sans risque passent de 13 % à moins de 3 %, tout le monde s'enrichit, car il suffit de spéculer sur un taux qui sera plus bas demain qu'aujourd'hui. Cette phase historique du cycle économique est terminée : les taux bas pourront rester stables un moment, à la japonaise, ou remonter – auquel cas un banquier prendrait un risque majeur s'il n'adossait pas ses prêts en liquidités. Concrètement, un prêt sur dix ans, par exemple, sera consenti au taux correspondant à cette durée et non plus, comme précédemment, pour une première tranche de deux ans au terme de laquelle il serait possible de modifier les conditions. Et si un projet exigeait un prêt de très longue durée, de l'ordre de vingt-cinq ans, nous pourrions être amenés à répondre aux responsables locaux que nous ne trouvons pas de ressources à vingt-cinq ans – il est aujourd'hui quasi-impossible de trouver de tels financements sur le marché.

Le troisième pilier de ce modèle est la transparence des marges : notre métier doit être raisonnablement profitable, c'est-à-dire permettre à La Banque postale de maintenir sa bonne rentabilité actuelle. Les élus connaîtront donc la marge réalisée par leur banque et, les crédits étant moins sophistiqués, il leur sera beaucoup plus facile d'en connaître le prix réel.

Enfin, quand tout cela sera-t-il mis en oeuvre ? La Banque postale y travaille depuis une quinzaine de jours avec la Caisse des dépôts, l'État et Dexia. Les transferts d'outils provenant de Dexia n'ont pas toujours été faciles, mais ils semblent désormais s'accélérer. Notre engagement commun est d'être en mesure de livrer des financements à long et à court terme aux collectivités locales au mois de juin 2012. Nous travaillons à la fois sur des prêts éligibles à DexMa, c'est-à-dire de long terme, et sur des financements à court terme. Nous pourrons également offrir des financements aux hôpitaux publics, aux OPHLM et aux sociétés d'économie mixte, mais nous n'avons pas encore de solutions de liquidités longues pour ce secteur. Il nous faudra donc trouver de telles liquidités, en accord avec le Gouvernement et la Caisse des dépôts.

rapporteur général. Merci, messieurs, pour la clarté de ces deux présentations.

Monsieur Wahl, nous n'allons pas revenir à la Caisse d'aide à l'équipement des collectivités locales, la CAECL ! Il faut certes simplifier et abandonner certains produits structurés hypersophistiqués, mais les choses ont changé. La Caisse des dépôts nous a proposé, en décembre, un taux fixe à 4,5 % sur dix ans et il ne faudrait pas revenir à une offre monoproduit. Au cours des dix à quinze dernières années, les collectivités locales ont accédé à des modes de financement plus personnalisés. Il est possible, par exemple, d'adapter la durée du prêt à celle des investissements réalisés, de ne tirer que progressivement sur une ligne de crédit, en fonction des besoins, ou de passer d'un taux variable à un taux fixe.

Vos propos m'inquiètent donc un peu. À quels effectifs envisagez-vous de réduire la force commerciale ? Il faut plusieurs centaines de personnes pour répondre aux dizaines de milliers de demandes très variées émanant des collectivités. Or, j'ai entendu parler d'une quarantaine ou d'une cinquantaine de personnes ; cela me semble très insuffisant. Quant aux produits proposés, je crains que leur simplicité ne soit excessive. Qui seront nos interlocuteurs pour étudier en détail nos besoins ? Enfin, comment fera la coentreprise pour se refinancer ?

Les produits proposés relèveront-ils du sur-mesure, de la demi-mesure ou du prêt-à-porter ? Par ailleurs, à combien estimez-vous l'en-cours que vous pourriez consentir ?

La Banque postale vit au troisième millénaire et ne se bornera pas à distribuer des prêts à taux fixe amortissables à durée unique ! Comme je l'ai indiqué tout à l'heure, nous proposerons une dizaine des catégories figurant sur la liste Gissler, notamment des swaptions. Nous connaissons les besoins des collectivités locales, qui demandent souvent un réaménagement du rythme de remboursement. Parler de produits simples signifie que nous ne rechercherons pas la sophistication de produits de marché trop complexes. Monsieur le rapporteur général, soyez cependant rassuré : nous vous proposerons des produits financiers correspondant à la modernité de notre époque.

Quant à l'équipe commerciale, elle aura l'effectif nécessaire pour traiter le montant d'encours de 5 à 6 milliards d'euros que nous escomptons réaliser en année pleine. Nous disposons déjà d'équipes sur tout le territoire et articulerons le contact commercial institutionnel avec, pour certaines collectivités locales, la nécessité de formules plus complexes. La nature des produits proposés dépendra donc des besoins : les collectivités locales les plus importantes et les projets les plus complexes auront du « sur-mesure », tandis que les simples prêts de trésorerie relèveront davantage du « prêt-à-porter ». La logique commerciale l'emportera et nous nous adapterons aux besoins de nos clients : nous saurons mettre les équipes nécessaires en face de nos milliers de clients.

Dexia, malgré les problèmes qu'elle a connus avait de bonnes équipes et un savoir-faire. Qu'en adviendra-t-il ?

S'agissant des effectifs, je n'ai jamais évoqué le chiffre de quarante-cinq ou cinquante que vous avez cité. La coentreprise reprendra une partie des équipes de Dexia, mais nous ignorons encore combien et ne voulons pas nous engager sur un chiffre, car nous voulons éviter des frais trop élevés.

Nous ferons en sorte de disposer, sur le terrain comme au niveau décisionnel central, des équipes nécessaires en taille et en compétences. Ces équipes regrouperont des personnes issues de Dexia et des gens qui sont déjà sur place et devront recevoir une formation complémentaire. Cela fait partie de l'énorme travail à accomplir avant le mois de juin pour construire une banque dans toute sa complexité.

La coentreprise de La Banque postale et de la Caisse des dépôts produira des crédits éligibles aux collectivités locales, qu'elle conservera entre trois et douze mois dans son bilan, en fonction du rythme d'émission de DexMa, puis elle les apportera à DexMa qui, en contrepartie, émettra des obligations foncières sur le marché. Cette liquidité nous permettra de financer les besoins longs des collectivités locales. C'est donc bien DexMa qui lève l'argent.

Nous souhaitions la présence rassurante de l'État dans la structure DexMa pour permettre à celle-ci d'émettre des obligations foncières dans de bonnes conditions.

Dès lors que la coentreprise consent les prêts et que DexMa lève les liquidités permettant de les adosser, quel est le rôle de l'établissement de crédit ?

Comment s'appellera la coentreprise ? Comment, par ailleurs, les équipes de Dexia seront-elles récupérées ? Un mécanisme particulier est-il prévu, ou cela se fera-t-il sous forme de démission-réembauche ?

La coentreprise fonctionnera un peu comme Dexia…

Il ne faut pas dire cela, car l'entreprise ne se finance pas à court terme pour financer du long terme.

La loi de régulation bancaire et financière, dont j'étais rapporteur, comportait un volet très important consacré aux obligations foncières. Je connais donc bien la situation : même si les conditions étaient différentes, le Crédit local se refinançait à 100 % sur les marchés. Dans le cas présent, la banque créée se refinancera elle aussi à 100 % et ne mobilisera donc pas les dépôts de La Banque postale – si tel est bien le cas, il importe de le souligner.

La présence de l'État, dont j'ai bien saisi l'importance, signifie-t-elle enfin que l'objectif des véhicules est de garantir une classification AAA ?

Vous avez évoqué une possibilité d'intervention de 5 à 6 milliards d'euros, mais le directeur général de la Caisse des dépôts, que nous avons auditionné il y a quelques jours, faisait état de besoins pouvant avoisiner 20 à 25 milliards d'euros en raison de la défaillance des établissements bancaires. Ne craignez-vous pas un appel d'air considérable qui viendrait vite à bout de ces 5 ou 6 milliards d'euros ?

Par ailleurs, les collectivités ont besoin d'équipes rapidement opérationnelles sur le terrain, car les budgets sont là et le mois de juin approche. Les lignes de trésorerie souffrent d'un étranglement total et une réponse adaptée s'impose.

Qu'en est-il, enfin, des financements à long terme nécessaires pour des investissements importants sur de longues durées et pour lesquels la réponse bancaire est nulle ?

Bien que le mois de juin soit encore loin, l'outil supplémentaire proposé permettra de répondre aux attentes des collectivités locales. Toutefois, certaines d'entre elles empruntent des volumes pour lesquels une réponse à quinze ans est insuffisante. Que proposerez-vous alors ? Par ailleurs, comment traiterez-vous les collectivités locales dont certaines ne trouvent plus aucun financement ? Est-il envisageable, à terme, de recourir à des fonds propres disponibles dans les agences régionales, comme le font déjà certains banquiers ?

Le premier problème des collectivités locales est celui de la durée du prêt. Pour un investissement de 4 millions d'euros en vue de la construction d'une école dans une commune, par exemple, la durée maximale du prêt proposé par le secteur bancaire est à l'heure actuelle de quinze ans. Le deuxième problème est celui du montant. Dans mon exemple, si la collectivité doit investir 3 millions d'euros, on lui prête un peu plus de 1 million mais elle ne trouve pas d'autres partenaires pour le complément. Le troisième problème est le taux. Aujourd'hui, les variations sont importantes et les taux dépassent généralement les 5 %. Vous nous avez indiqué envisager des taux finement ajustés, avec une marge aussi faible que possible. Dans ces conditions, quel taux êtes-vous en mesure de proposer aux collectivités, sur quelle durée et pour quel volume ?

Les besoins de financement à long terme des collectivités locales sont compris entre 10 et 15 milliards d'euros par an et, si j'ai bien compris, monsieur Wahl, vous proposez un volume d'encours se situant entre 5 et 6 milliards d'euros, soit la moitié ou le tiers des besoins ! Dans ces conditions, seule la Caisse des dépôts peut apporter une aide complémentaire, mais le pourra-t-elle tous les ans si le secteur bancaire traditionnel ne modifie pas son attitude ? Cela suscite de vives inquiétudes.

Par ailleurs, quelle sera votre attitude vis-à-vis des communes qui voudraient renégocier leurs prêts structurés pour recourir à des produits plus classiques ?

Sur un marché évalué à une vingtaine de milliards d'euros, le secteur bancaire devrait en assurer la moitié, soit 9 à 10 milliards ; nous pourrions en assumer 25 % à 30 %, soit 5 à 6 milliards, et si l'agence de financement des collectivités locales dont vous avez parlé venait à exister, sa part de marché pourrait également atteindre ce montant. Nous souhaitons nous positionner en acteur significatif, mais pas hyperdominant car ce ne serait bon pour personne.

DexMa, qui est une société de crédit foncier, a besoin, conformément au code monétaire et financier, d'un actionnaire de référence. Il est donc préférable que la société de moyens soit un établissement de crédit.

En outre, aux termes de l'article L.515-22 du code monétaire et financier, « la gestion ou le recouvrement des prêts, expositions, créances assimilées, titres et valeurs, des obligations ou des autres ressources ne peuvent être assurés que par un établissement de crédit lié à la société de crédit foncier ». La Caisse des dépôts n'étant pas un établissement de crédit, il fallait en créer un, ce que nous avons fait. Cependant, cet établissement de crédit, qui sera régulé et aura des actionnaires puissants, ne distribuera pas de prêt.

S'agissant du nom de notre co-entreprise, nous en débattons actuellement et il sera choisi la semaine prochaine.

Concernant les équipes, une partie des gens de Dexia Crédit local résiduel va rester pour gérer le passé, l'essentiel va passer dans la société de moyens, et une autre partie sera recrutée par la co-entreprise. Nous menons actuellement des négociations avec nos partenaires et les organisations syndicales sur la mobilité de ces équipes dont nous soulignons le savoir-faire de qualité.

S'agissant de la notation des émissions de DexMa, nous essaierons de faire du 3A à condition qu'il ne soit pas trop coûteux. S'il apparaît plus économique de faire du 2A +, nous le ferons. C'est une question d'arbitrage économique.

Pour ce qui est des liquidités, je veux repréciser les choses. Pour le financement des collectivités locales à long terme, la Banque Postale ne mobilisera pas ses liquidités longues. D'abord, parce qu'elle en a peu. Ensuite, parce que ces liquidités sont destinées au crédit immobilier servi à ses propres clients, les ménages.

Pour le financement des besoins à court terme, en particulier les lignes de trésorerie, nous mobiliserons les liquidités courtes de la Banque postale, qui sont en excédent.

En revanche, pour le financement du secteur public local – hôpitaux, HLM et sociétés d'économie mixte, qui n'ont pas la possibilité d'être éligibles à DexMa –, la Banque postale ne dispose pas aujourd'hui de liquidités. Je précise néanmoins que la part du Livret A que nous recentralisons puisque nous n'utilisons pas ces sommes à destination des PME, pourrait, à la faveur d'une modification législative, constituer une poche de liquidités longues. Comme vous l'avez compris, nous nous efforcerons d'être prêts, en juin prochain, à mettre en place les lignes pour les besoins de trésorerie et les financements courts.

J'en viens au besoin en capital. Il faut avoir conscience qu'avec les nouvelles normes de régulation bancaire, les collectivités locales sont pénalisantes pour les établissements bancaires en termes de fonds propres, étant donné la longueur des engagements alors même qu'elles présentent un risque de crédit très faible et qu'elles devraient consommer très peu de capital si l'ancien modèle était toujours en vigueur. Les projets locaux ont des durées économiques de vie bien supérieures à quinze ans, mais les prêts supérieurs à dix ans coûtent extrêmement cher aux banques à cause du coût de la liquidité. Il sera difficile de trouver des liquidités au-delà de quinze ans et, au-delà de vingt-cinq ans, les liquidités sont aujourd'hui extrêmement rares. Quant à trente ans, c'est tout simplement impossible. Il faudra attendre que les marchés financiers se stabilisent pour voir la situation s'améliorer.

S'agissant des prêts dits « structurés », le Parlement et l'État ont accordé une contre garantie de l'ordre de 10 milliards d'euros à un portefeuille de crédits dits « sensibles » de même hauteur. Notre attitude envers les 1 056 collectivités locales concernées par ces crédits dépendra de leur solvabilité. Ce sera à DCL de gérer le passé avec celles qui souhaitent restructurer un prêt sensible Dexia ; de notre côté, nous pourrons travailler avec celles dont la solvabilité est solide et qui ont contracté un petit prêt structuré. En d'autres termes, c'est notre appréciation du risque qui déterminera notre action. Mais j'y insiste : nous n'aurons aucune responsabilité vis-à-vis des prêts sensibles du passé – ce sera bien la responsabilité de Dexia – et nous ne reprendrons pas les encours de Dexia. Ce point est essentiel non seulement pour nos salariés, mais aussi pour nos millions de clients.

Enfin, s'agissant des taux, tout dépendra de la situation de la collectivité. Un exemple : une grande banque française a levé du dix ans il y a quinze jours à 150 points de base ; si nous levons à même hauteur, le prix que nous proposerons sera de 150 points de base, auquel s'ajoutera notre marge, calculée pour couvrir nos frais fixes, les salaires et assurer la rémunération du capital. En tout état de cause, le modèle, et c'est en cela qu'il est très novateur, sera la transparence des marges : vous saurez ce que gagne votre banque grâce à l'opération. Je défie qui que ce soit, y compris les banquiers eux-mêmes, de savoir ce qui avait été gagné – ou perdu – sous le règne de l'ancien modèle avec les prêts structurés.

Aujourd'hui, il est très difficile d'obtenir un refinancement au-delà de quinze ans. C'est la raison pour laquelle, dans l'enveloppe de prêt exceptionnelle de 5 milliards d'euros annoncée par le Premier ministre, 2 milliards – 1 milliard distribué par la Caisse des dépôts et 1 milliard adjugé auprès des banques – seront distribués dans les mêmes conditions que l'enveloppe de 5 milliards de l'automne. Il est également souhaitable, dans le cadre de cette enveloppe, de pouvoir recharger des prêts sur ressources livret A de très long terme, comme ce fut le cas pour l'enveloppe de prêts infrastructures destinée au financement des transports en site propre et à la part de financement des collectivités pour les lignes TGV, mais qui sera épuisée au mois de juin. Nous souhaitons en outre que soit redéployée l'enveloppe de prêts de long terme pour l'eau et l'assainissement et qu'une troisième catégorie de prêts de long terme soit mise en place pour des besoins spécifiques. Il est en effet déraisonnable, nous en avons bien conscience, de financer des projets spécifiques de collectivités territoriales sur quinze ans, alors qu'ils doivent être amortis sur une longue durée. Tel est l'enjeu de la répartition des 3 milliards d'euros restants, sur lesquels les discussions sont en cours entre le fonds d'épargne au niveau de la Caisse des dépôts et le ministère des finances.

La Commission examine le rapport d'information de M. Jérôme Cahuzac sur la recevabilité financière des initiatives parlementaires.

En application de ce qui tend à devenir une coutume au sein de notre Commission, je vous propose aujourd'hui d'autoriser la publication d'un rapport sur les règles de recevabilité financière des initiatives parlementaires.

Mes prédécesseurs Pierre Méhaignerie, en 2006, Jacques Barrot, en 1994, Christian Goux, en 1982, Robert-André Vivien, en 1980, et Jean Charbonnel, en 1971, avaient en effet souhaité faire le point sur ce qui est l'une des prérogatives confiées par le Règlement de notre Assemblée au Président de la commission des Finances.

Le rapport que je vous présente intervient au terme d'une législature marquée par un fonctionnement nouveau de notre Commission, présidée depuis 2007 par un membre de l'opposition. Je crois pouvoir dire que cette situation inédite n'a pas modifié la manière dont ont été appliqués l'article 40 de la Constitution et les lois organiques relatives aux lois de finances et aux lois de financement de la sécurité sociale.

Sous l'actuelle législature, le taux d'amendements irrecevables par session a varié entre 3,9 et 7,3 %, une fourchette plus étroite que sous la précédente législature (2,5 à 12,6 %). Il faut dire que la douzième législature avait été marquée par quelques textes ayant donné lieu à un dépôt massif d'amendements.

Comme Didier Migaud l'avait fait avant moi, je me suis efforcé d'appliquer avec rigueur et discernement les règles de recevabilité financière, en ayant à coeur de préserver autant que possible l'initiative parlementaire. J'ai par exemple considéré que l'étude d'impact annexée à un projet de loi vaut intention du Gouvernement, et qu'un amendement parlementaire qui propose de traduire cette intention en disposition législative doit être jugé recevable.

Au-delà de quelques avancées ou précisions jurisprudentielles de ce type, le rapport présente également la procédure d'examen de la recevabilité financière, assez largement remaniée à l'occasion de la dernière réforme de notre Règlement, elle-même consécutive à la révision constitutionnelle du 23 juillet 2008.

Comme vous le savez, il appartient désormais au Président de la commission permanente saisie d'un texte de faire appliquer l'article 40, la LOLF et la LOLFSS. Le Règlement prévoit toutefois une sorte de filet de sécurité, permettant à tout moment la saisine du Président de la commission des Finances, afin de s'assurer qu'une modification introduite sur initiative parlementaire respecte bien les prescriptions constitutionnelles et organiques.

Sans revenir sur un débat qui excède le cadre du rapport que je vous présente aujourd'hui, je voudrais simplement signaler que l'article 40, en dépit des critiques qui lui sont adressées de toutes parts, a survécu à deux débats constitutionnels sous cette législature – la révision de 2008 et celui, inabouti, de l'an dernier – et qu'il demeure l'un des rares articles dont pas une virgule n'a été modifiée depuis 1958.

Le rapport permet également d'actualiser certains passages de celui de Pierre Méhaignerie ; je pense en particulier à la question du domaine des lois de financement de la sécurité sociale. En 2006, la LOLFSS n'avait que quelques mois d'existence ; depuis lors, les contours des cavaliers sociaux ont pu être précisés, par les Présidents de la commission des Finances comme par le Conseil constitutionnel. Il faut néanmoins dire que le caractère parfois ésotérique de la jurisprudence du Conseil pose encore un certain nombre de difficultés.

Le rapport mentionne également les évolutions intervenues au Sénat en matière de contrôle des initiatives parlementaires, après que le Conseil constitutionnel a rappelé à l'ordre l'autre assemblée, qui n'avait pas mis en place de contrôle de recevabilité systématique et a priori.

Je n'entrerai pas davantage dans les détails du rapport à ce stade. Je l'ai voulu avant tout pédagogique, afin que chacun d'entre nous puisse exercer dans les meilleures conditions son droit d'initiative, qui reste, à mon sens, l'un des piliers de notre démocratie et du fonctionnement de notre Parlement.

À titre plus personnel, je déplore que nous ayons manqué les deux occasions qui nous ont été données de sceller le sort de cet article funeste pour le droit d'initiative des parlementaires. Je reste, de surcroît, persuadé de l'inefficacité de l'article 40 pour maîtriser la dépense publique tant il est vrai que les dérapages constatés ont résulté bien davantage d'initiatives gouvernementales que d'initiatives parlementaires.

La Commission autorise ensuite la publication du rapport d'information.

Membres présents ou excusés

Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mardi 21 février 2012 à 17 heures

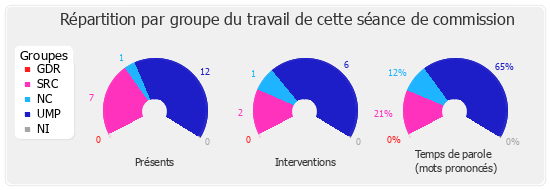

Présents. - M. Dominique Baert, M. Jean-Marie Binetruy, M. Michel Bouvard, M. Thierry Carcenac, M. Gilles Carrez, M. Yves Censi, M. Jérôme Chartier, M. Michel Diefenbacher, M. Marc Goua, Mme Arlette Grosskost, M. Laurent Hénart, M. Jean-François Lamour, M. Jean Launay, M. Patrick Lemasle, M. Jean-François Mancel, M. Hervé Mariton, M. Jean-Claude Mathis, M. Henri Nayrou, M. Philippe Vigier

Excusé. - M. Louis Giscard d'Estaing