Commission du développement durable et de l’aménagement du territoire

Séance du 1er janvier 2012 à 9h00

La séance

Commission du développement durable et de l'aménagement du territoire

La commission du développement durable et de l'aménagement du territoire a entendu M. Christian de Boissieu, président du Conseil d'analyse économique, sur le financement du développement durable.

Mes chers collègues, nous avons la très grande chance d'auditionner Christian de Boissieu, économiste et professeur également remarquables, dont les cours m'ont laissé des souvenirs émus et dont les ouvrages rendent le lecteur plus intelligent. Parmi les très nombreuses fonctions qu'il exerce, il préside actuellement le Conseil d'analyse économique (CAE).

La logique du développement durable induit une transformation en profondeur de l'économie, par ailleurs affectée par la crise financière et monétaire. Aussi élargirai-je le champ de mes questions en vous demandant, monsieur le président, si l'euro est trop fort ou trop faible, et en quoi le concept de croissance potentielle doit guider nos choix d'investissement.

Je vous remercie de m'accueillir et je constate une nouvelle fois que mes anciens élèves me servent de stock options, dont le volume augmente au fur et à mesure que j'avance en âge. Mais, contrairement aux actions, leur valeur ne baisse pas ! Et ce constat me donne raison d'avoir toujours conservé une activité universitaire, quitte à renoncer à certains postes.

Concernant le développement durable, j'insisterai sur quelques points qui, sans être originaux, n'en sont pas moins importants.

Premièrement, le terme de développement durable doit être compris dans son acception la plus large car il ne se réduit pas à sa seule dimension environnementale. Il y a quelques années, j'ai dirigé un rapport consacré à la division par quatre des émissions de gaz à effet de serre à l'horizon 2050, ce qui m'a à la fois révélé l'importance du changement climatique et la nécessité de ne pas s'en tenir là. D'autres dimensions doivent être envisagées, qui concernent la qualité de la gouvernance aussi bien microéconomique (corporate governance) que macroéconomique, laquelle doit s'attacher au principe de soutenabilité. Le développement durable oblige à penser et à agir à long terme.

La soutenabilité ne vaut pas que pour les finances publiques ; elle englobe la croissance et le modèle social. La définition originelle qu'en donnait le rapport Brundtland faisait référence à une responsabilité intergénérationnelle, chaque génération devant s'efforcer de laisser à la suivante une planète au moins aussi bien que celui dans lequel elle l'avait trouvée. La solidarité inhérente au concept s'étend aussi aux entreprises, avec sa déclinaison en responsabilité sociale des entreprises. Il s'agit de mettre en oeuvre non seulement des normes environnementales mais aussi des règles sociales. En bref, la lutte contre le changement climatique n'épuise pas la notion de développement durable.

Deuxièmement, la rareté des ressources doit être prise en compte. Il est très difficile, aux économistes comme aux autres, de prévoir l'évolution du cours des matières premières industrielles et agricoles. Cela étant, pour des raisons démographiques notamment, il semble que l'on soit entré dans un contexte de rareté, donc de cherté. L'énergie n'est pas seule concernée puisque les terres agricoles et l'eau sont devenues des enjeux primordiaux. Cette hausse prévisible des prix aura un impact sur la croissance et sur la redistribution – non seulement entre producteurs et consommateurs, mais aussi au sein de chaque pays. Je vous donne peut-être l'impression d'enfoncer une porte ouverte puisque la science économique se donne pour but d'étudier l'allocation de ressources rares, mais les économistes ont eu tendance à oublier ce fondement de l'économie politique pendant la période où le baril de pétrole était à 20 dollars, et quand certaines ressources comme l'eau paraissaient illimitées.

Troisièmement, la performance se mesure désormais à l'aune du développement durable. C'est à dessein que je n'ai pas parlé de rentabilité financière car elle ne suffit pas. Deux axes de réflexion au moins doivent être suivis.

Au plan macroéconomique, il faut donner des suites concrètes au rapport Stiglitz-Sen-Fitoussi qui a exploré la notion de soutenabilité. Le CAE y a travaillé en lien étroit avec son alter ego allemand, le Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung ou « Conseil des sages ». Le rapport commun publié en décembre 2010, qui s'intitule Évaluer la performance économique, le bien-être et la soutenabilité, a cherché à transformer le quantitatif en qualitatif. Il a proposé, pour dépasser la notion de PIB, vingt-cinq indicateurs macroéconomiques classés en trois catégories : le bien-être matériel mesuré par le PIB par tête ou encore le taux d'emploi ; la qualité de vie ; et la soutenabilité au sens large appréhendée notamment par le biais du niveau des émissions de gaz à effet de serre, leur quantité par tête, la productivité des ressources naturelles – pour intégrer la rareté – ou la biodiversité mesurée par un indicateur d'abondance des oiseaux communs. Il ne me semble pas, étant donné le poids des contraintes de court terme y compris dans les relations franco-allemandes, que ce programme ait été jusqu'à présent suivi d'effet. En tout état de cause, le problème crucial consiste à passer du quantitatif au qualitatif.

Au plan microéconomique, tout le monde s'accorde, depuis au moins dix ans, sur le fait que les marchés devraient s'intéresser à autre chose qu'au rendement financier à six mois des entreprises. Jean Peyrelevade a écrit des articles dénonçant la dictature sans partage du return on equity ou « rendement des fonds propres », plaidant pour élargir le calcul de la rentabilité au-delà de la sphère financière, à la longue durée et aux champs économique et social. La rentabilité devrait intégrer les externalités, négatives comme la pollution ou positives comme la formation par les entreprises. La crise devrait favoriser cette transition, mais la gestation de ce nouveau monde à laquelle tout le monde aspire prend du temps. Les analystes financiers s'intéressent à peine plus qu'avant aux projets de R&D que leur présentent les chefs d'entreprise. Pourtant, le développement durable passera par là.

La remarque est valable pour la responsabilité sociale des entreprises. En France, la loi sur les nouvelles régulations économiques (NRE) a imposé aux sociétés faisant appel public à l'épargne de fournir, outre le bilan, des renseignements d'ordre économique et social. Mais ils n'attirent guère l'attention des analystes ou des agences de notation. D'ailleurs, la notation des entreprises reste scindée entre notation financière réalisée à 90 ou 95 % par les trois grandes agences – Standard & Poor's, Moody's et Fitch – et notation non financière sous l'égide de Vigeo, d'Innovest…, des évaluateurs beaucoup plus petits et spécialisés dans une activité de niche. Ces nouvelles agences évaluent la qualité de la gouvernance microéconomique, le respect de normes sociales ou environnementales – comme le bilan CO2. Cette dichotomie n'est plus tenable : sous la pression des contraintes, il va falloir une synthèse des critères financiers et extra-financiers.

Quatrièmement, la politique de l'énergie est au coeur de la problématique du développement durable. En la matière, on sait ce qu'il faut faire mais on a du mal à le faire. Pour améliorer l'efficacité énergétique sans mobiliser beaucoup de financements, il faut à la fois faire des économies d'énergie et renforcer le bouquet énergétique.

Cinquièmement, la finance durable ne se réduit pas au financement du développement durable. Je vais faire de la publicité pour un livre dont j'ai fait rédigé la préface, La Finance durable, et qui a été publié par la revue Banque. La crise a conduit à renforcer les règles prudentielles – Bâle III et Solvabilité II. Ce n'est pas le régulateur que je suis, en ma qualité de membre du Collège de l'Autorité des marchés financiers, qui va contester la pertinence de l'augmentation des fonds propres des banques et de la meilleure surveillance des risques. Mais il ne faut pas s'épargner d'en mesurer les conséquences, pour tenter d'atténuer les effets négatifs. Le dispositif, dont la crise a anticipé l'entrée en vigueur partielle en Europe à la mi-2012 au lieu de 2019, instaure deux ratios de liquidité – l'un à court terme, l'autre à long terme – qui vont considérablement restreindre la capacité de « transformation » par les banques. Leur rôle de base consiste pourtant à financer des projets de long terme par des dépôts de court terme. Parallèlement, la norme Solvabilité II détournera les compagnies d'assurance des marchés d'actions.

Dans ce contexte nouveau, le problème central consistera à trouver des financements longs. Il n'existe pratiquement pas de fonds de pension en France, dans la mesure où leur rôle est assuré par l'assurance-vie. Cette dernière a un horizon de gestion d'une douzaine d'années, mais je ne suis pas sûr que cela suffise à financer des infrastructures de développement durable dont la durée d'exploitation dépasse largement cette durée. Il faut donc minimiser les dommages collatéraux de la nouvelle réglementation en développant des financements à long terme, en particulier dans les politiques décisives de l'eau et de l'énergie. Mais je n'ai pas de solution miracle. Du côté des PME, il faut réfléchir à la façon dont relancer le capital investissement (private equity) et en particulier le capital-risque, la phase amont du développement, et aider à l'augmentation des fonds propres. C'est, à mon avis, un sujet central en Europe.

Je répète depuis trois ans que la Banque européenne d'investissement (BEI), qui pourrait financer des infrastructures, est sous-utilisée. L'épargne abonde en Europe, et elle a eu tendance à augmenter avec la crise. Les ménages français épargnent en moyenne 17 % de leur revenu disponible, contre 16 % il y a deux ans. La montée du chômage encourage le comportement de précaution. Nous voici ramenés au débat crucial sur la conciliation entre réduction indispensable des déficits – on peut tout de même discuter du rythme – et initiatives de croissance.

Outre la création monétaire – je suis favorable à une BCE de plein exercice – à laquelle la Réserve fédérale américaine (Fed) recourt à plein en annonçant le maintien de son taux directeur à 0,25 % jusqu'en 2014, « marcher sur les deux jambes » suppose, non pas d'augmenter le taux d'épargne car la consommation contribue grandement à la croissance, mais de mieux utiliser l'épargne disponible en la dirigeant vers l'investissement durable et les PME de façon à financer le rebond de la croissance potentielle. C'est d'autant plus nécessaire que la crise a dû encore réduire cette croissance potentielle. Je refuse l'idée de vivre dans une zone où, sans action énergique, la croissance sera bloquée autour de 1 % ou 1,5 % en moyenne par an d'ici à 2020. Pour « marcher sur deux jambes », il faut une politique qui attire l'épargne des ménages vers des secteurs susceptibles d'améliorer notre croissance potentielle et, partant, de mordre sur le chômage, sans accroître les émissions de CO2.

La BEI emprunte aujourd'hui 65 milliards d'euros sur les marchés, mais elle pourrait lever le double sans difficulté et, au moins pendant quelque temps, sans faire monter les taux d'intérêt. Ce surplus permettrait d'aider les pays membres à financer la R&D, l'innovation, la croissance des PME, les infrastructures… L'avantage serait l'absence d'impact sur la dette et sur le déficit publics, ce qui serait de nature à rassurer nos partenaires allemands. Ensuite, comme la BEI recycle de l'épargne, elle ne créerait pas de monnaie et n'alimenterait pas l'inflation.

La stratégie Europe 2020 recycle celle de Lisbonne en la « verdissant ». Mais elle n'est pas plus crédible puisqu'il n'y a aucun financement derrière. L'Europe a été très mauvaise, voire nulle, sur l'agenda de Lisbonne qui traitait de vrais sujets. Nous risquons d'arriver, à cause de la même absence de moyens, au même résultat : perdre encore du terrain.

Quant à la situation de l'euro, je m'inquiète d'une « guerre des monnaies ». On aurait pu penser que la crise des dettes souveraines aurait au moins l'avantage de faire baisser l'euro. Or le taux de change avec le dollar continue d'osciller autour de 1,30. Sur la base de la parité des pouvoirs d'achat, le taux de change d'équilibre, c'est-à-dire celui qui égaliserait le prix d'un même panier de biens et de services ici et outre-Atlantique, s'établit à 1,10 ou 1,15. Autrement dit, après plus de deux ans de crise, l'euro reste surévalué de 15 à 20 %. Pourquoi ?

Tout d'abord, malgré les baisses récentes décidées par Mario Draghi, le taux directeur de la Réserve fédérale – 0,25 % – reste en dessous de celui de la BCE – 1 %. Et les taux longs des bons du Trésor américain sont à 2 % alors que ceux à dix ans atteignent 3 % en France. Sur l'ensemble de la courbe des taux, les États-Unis sont en dessous de l'Europe.

Ensuite, la Réserve fédérale intervient beaucoup plus sur les marchés. Il y a deux mois, la BCE détenait environ 3 % des dettes souveraines de la zone euro et la Réserve fédérale 17 % de la dette fédérale américaine. Son bilan a été multiplié par trois depuis trois ans, passant de 1 000 à 3 000 milliards de dollars ; celui de la BCE a augmenté, mais pas au même rythme. Ces chiffres traduisent l'abondance de l'offre de monnaie aux États-Unis, ce qui contribue à faire baisser le dollar.

Enfin, les Américains jouent la baisse de leur monnaie malgré les dénégations de Timothy Geithner, dont les déclarations répétées en faveur d'un dollar fort me laissent dubitatif. L'inflation a baissé aux États-Unis, si bien que l'inflation importée serait tout à fait supportable. L'avantage de compétitivité l'emporte donc sur le coût de renchérissement des importations, ce qui permet de jouer le rebond des exportations pour tirer la croissance. De son côté, la Chine se fait tirer l'oreille pour réévaluer le yuan : si le dollar baisse, la monnaie chinoise suivra. Les autres pays émergents qui dégagent des excédents extérieurs et des réserves de change importantes, comme le Brésil ou la Corée du sud, freinent l'appréciation logique de leur monnaie. Enfin, la Banque du Japon est intervenue pour endiguer la hausse du yen. Personne ne veut voir sa monnaie monter ! Il y a un an, j'avais exprimé ma crainte de voir l'euro servir de variable d'ajustement. Si cela persiste, la question de la politique de change de la BCE se posera assez vite.

Il ne faut pas confondre crise de la zone euro et crise de l'euro. La première est bien réelle, pas la seconde pour le moment. Si la crédibilité de l'euro était en cause, il ne vaudrait pas 1,30 dollar aujourd'hui. En outre, il représente 27 % des réserves de change des banques centrales dans le monde, contre 26 % il y a deux ans. La Banque de Chine a eu plutôt tendance à engranger des euros.

L'assiduité et l'attention soutenue témoignent de l'intérêt des commissaires pour votre exposé, monsieur le président. Je ne doute pas que les questions seront nombreuses. J'invite donc chacun à se montrer concis.

Il est question de limiter les émissions de CO2 du transport aérien en Europe. Pouvons-nous être vertueux tout seuls ou sommes-nous animés d'un instinct « suicidaire » ? Quel sera l'avenir de l'Europe et de l'euro sans régulation fiscale et sociale ? Comment envisagez-vous la taxation des flux financiers, qui constitue un enjeu considérable ? Quels seraient ses bienfaits, et pourrait-elle servir à la finance durable ? La stratégie Europe 2020 ne manque-t-elle pas de grands projets d'infrastructure, et pas seulement routière, qui pourraient contribuer à la relance européenne dont je suis partisan ?

La zone euro et l'euro sont aujourd'hui attaqués par des fonds de pension et des hedge funds qui obéissent à des objectifs de court terme. Comment améliorer la gouvernance économique mondiale en y introduisant des critères qualitatifs et quantitatifs ?

J'aurai une dernière question, un peu provocatrice. Vous avez fait partie de la commission Attali. Réécririez-vous tel quel son rapport qui prônait la relance par la déréglementation ? Ne souffrons-nous pas plutôt d'un manque de régulation ?

On voit mal dans quel délai pourrait advenir un nouveau modèle économique, qui demandera du temps pour se mettre en place, alors que nous sommes soumis à la tyrannie de l'urgence. Le Conseil économique, social et environnemental évoque de nouveaux outils pour financer la croissance verte.

Faut-il introduire un prix écologique susceptible d'orienter les consommateurs vers l'achat des produits à l'empreinte écologique la plus faible ? Croyez-vous à la mise en place d'une fiscalité écologique ? Si oui, à quoi utiliser en priorité les moyens financiers supplémentaires ainsi dégagés ? Quelles actions mettre en oeuvre pour encourager les investissements socialement responsables (ISR) et la notation extra-financière ?

En ce qui concerne la lutte contre la précarité au niveau mondial, certains États s'étaient engagés à consacrer 0,7 % de leur PNB au développement. Notre pays, et il n'est pas le seul, n'atteint que 0,5 %. Encore s'agit-il le plus souvent de prêts. Quels sont les financements innovants que l'on pourrait imaginer pour financer la mise en place d'un fonds vert – qui devrait atteindre 100 milliards de dollars en 2020 ? Le Président de la République évoque une taxe sur les transactions financières de 0,1 %. À quoi l'affecter ?

De nouvelles politiques sont nécessaires au niveau européen. Outre la politique énergétique, lesquelles seraient de nature à favoriser le développement durable ? Une initiative européenne devrait-elle être prise, dans le sillage de la commission Stiglitz-Sen, pour mesurer le bien-être ?

Le rachat de dettes souveraines par la BCE s'est-il traduit par une création monétaire supplémentaire ?

J'abandonne les a priori idéologiques pour me concentrer sur des questions sociales démocrates d'accompagnement du système (sourires).

L'Europe a-t-elle besoin d'une intervention publique massive, à plusieurs niveaux ? Où la BEI pourrait-elle trouver des ressources supplémentaires ? La BCE ne devrait-elle pas être autorisée à prêter directement sans transiter par les banques, quitte à créer de la monnaie ? Que penser de l'idée d'un pôle financier public – autour d'Oséo, de la Caisse des dépôts, de la Banque postale, des banques mutualistes et des caisses d'épargne par exemple, et sans qu'il soit question de nationalisation – qui agirait comme un levier pour accompagner le développement économique, social et écologique, en fonction de critères précis ?

De plus en plus, les collectivités territoriales empruntent directement pour encourager le développement économique et orienter l'investissement sur leur territoire. Qu'en pensez-vous ?

Comment mettre en place une gestion universelle des biens communs de l'humanité, comme l'énergie ou l'alimentation, quand les frontières ne sont pas pertinentes ? Ne faut-il par faire évoluer le contenu que l'on donne à la croissance, en accordant plus de place à la qualité et moins au PIB ? Comment faire pour que ce nouveau concept ne reste pas une Arlésienne ?

La Cour des comptes a souligné les limites des énergies renouvelables, ce qui a aggravé le flou de la situation. Le ministre chargé de l'agriculture a annoncé le développement volontariste de la méthanisation, à l'image de ce qu'a fait l'Allemagne. Les expériences sur le terrain sont instructives. Je connais un projet industriel qui devrait fournir de l'électricité à 5 000 personnes en asséchant des boues industrielles et agricoles, mais il a connu bien des difficultés au point qu'il a failli s'arrêter. Cette filière est-elle une bonne solution ? Comment favoriser de telles initiatives ?

Comment intégrer les entreprises sociales et solidaires qui sont souvent laissées pour compte dans une économie libérale et capitalistique ? Pourtant, les compagnies d'assurance drainent des flux financiers considérables, elles sont créatrices d'emploi et ne licencient pas. Quel avenir leur voyez-vous, après le changement de règles prudentielles ?

Nous faisons porter aux entreprises des obligations lourdes en leur imposant de publier des indicateurs sociaux et environnementaux qui seront soumis au vote des actionnaires en assemblée générale, mais qui ne pèseront pas autant que les autres données dans nos considérations. Comment les intégrer dans la prise de décision publique ?

Par ailleurs, ces indicateurs devront éclairer les choix des actionnaires, mais ils n'ont pas de prix. Les experts comptables travaillent à leur en donner un, mais jusqu'où faut-il aller dans cette voie ? Faudra-t-il leur donner une valeur marchande et, si oui, sur quelles bases ? Comment renforcer la comptabilité extra-financière ?

La crise qui frappe le monde est aussi celle d'un modèle libéral, mais les solutions proposées en respectent toujours la logique. Ne serait-ce pas l'occasion pour repenser le fonctionnement de nos sociétés hyperconsuméristes ?

La crise internationale fait vaciller nos économies, mais les pays pauvres continuent de s'enfoncer. Dans ce contexte, peut-on encore espérer un allégement, voire un effacement de la dette de ceux à qui manquent les services essentiels ?

Les normes Bâle III, dont je ne suis pas sûr qu'on ait mesuré toute l'importance, imposeront aux banques d'augmenter leurs fonds propres dès juin 2012 et de respecter des ratios de liquidité à court et long termes. Comment mettre nos PME à l'abri de l'assèchement de crédit qui s'ensuivra nécessairement, de façon à ce qu'elles puissent se moderniser ? Comment sortir de ce cercle vicieux qui nous conduit inexorablement à une crise de liquidité ?

Les collectivités locales ont été les grandes absentes du débat jusqu'à présent. Pourtant, elles portent aujourd'hui 70 % des investissements publics et se sont toutes impliquées dans le développement durable. Comment préserver leurs moyens d'action, elles qui interviennent dans les transports, la gestion de l'eau, l'aménagement du territoire, la formation et l'accompagnement de la R&D ? Aujourd'hui, elles n'ont aucun interlocuteur dans le domaine du capital-risque, ou du capital développement.

Vous avez dénoncé une Europe défaillante, et vous avez raison. Il manque le financement de 150 kilomètres de voies entre Nîmes et Perpignan pour boucler la ligne à grande vitesse Séville-Rotterdam et créer une nouvelle ligne pour le fret ferroviaire. Et l'Europe reste aux abonnés absents.

Dans le sillage du Grenelle de l'environnement, comment prendre en compte les services rendus par les écosystèmes et la biodiversité dans le financement du développement durable, piste explorée par le professeur Chevassus-au-Louis ?

Bâle III aggravera les difficultés que les collectivités territoriales rencontrent pour financer le développement durable puisque les banques nous prêteront moins et moins longtemps, alors que le développement durable a besoin, vous l'avez dit, de politiques à long terme.

Vous avez par ailleurs insisté sur l'importance de considérer le développement durable dans sa globalité. Or nous n'avons pas beaucoup parlé de la durabilité des politiques sociales. Il est extrêmement difficile aujourd'hui de faire figurer dans les appels d'offres une clause d'insertion sociale qui permette d'offrir autre chose que des petits boulots et propose de véritables perspectives d'insertion durable dans la société. Comment vanter la durabilité alors que le système éducatif est géré à très court terme, uniquement en fonction de critères financiers ; que la politique de l'emploi se contente de mesures pointillistes sans s'attaquer à cette révolution que constitue le vieillissement de la population de tous les grands pays industrialisés ? Ce type d'action entre-t-il dans le champ de votre réflexion ou suis-je hors sujet ?

L'euro a été créé en faisant le choix de la rente, un choix conforme à l'option monétaire allemande. Depuis, la mondialisation s'est accélérée et la monnaie est devenue une arme dans la compétition entre ensembles continentaux. Or la monnaie unique ne nous permet pas de nous défendre. Sans changement radical dans sa gestion, la zone euro n'est-elle pas condamnée à terme ?

Il y a un autre domaine du développement durable, dont l'Europe ne semble pas prendre toute la mesure, c'est le transport ferroviaire. Aujourd'hui, la Caisse des dépôts propose à la collectivité que je préside un taux de 4 % à quarante ans pour financer la ligne à grande vitesse Tours-Bordeaux. À l'échelle des vingt-sept pays, les besoins ont été estimés par le commissaire européen aux transports à plus de 500 milliards d'euros alors que l'Europe s'engagera tout au plus à hauteur d'une trentaine de milliards. Pour le reste, on nous renvoie aux partenariats public-privé, mais la crise de liquidité dont il a été question frappe toutes les institutions. Comment débloquer la situation ? Et comment faire appel à la BEI ?

Bien que je n'aie pas mentionné les collectivités locales, ce que j'ai dit précédemment peut leur être appliqué dans une large mesure puisque les problèmes, sinon les solutions, sont communs à tous les niveaux d'administration : local, national, européen.

L'Europe est-elle la bonne échelle pour une taxe CO2 sur le transport aérien et pour une autre sur les transactions financières ? Le dilemme est le suivant : l'Europe – voire la France s'agissant de la seconde, si l'on suit les déclarations du Président de la République – doit-elle être vertueuse et montrer l'exemple, ou bien s'abstenir de risquer des distorsions de concurrence et des détournements de trafic puisque l'on ignore si et quand les autres suivront. Il n'existe pas de réponse toute faite.

Je n'ai pas parlé de la taxe Tobin, même si j'ai eu l'occasion de réfléchir à ses avantages et ses inconvénients depuis que son concepteur l'a proposée en 1972. À l'époque, il s'agissait de taxer les opérations de change. Une des leçons de la crise financière de 2007, c'est bien que, pour combler les trous noirs de la finance mondiale et reprendre la main, il faut savoir ce qui se passe sur les marchés dérivés, en particulier sur les marchés de gré à gré, même s'ils sont par construction plus difficiles à contrôler que les marchés organisés. La Banque des règlements internationaux a calculé que les premiers brassent un volume d'affaires dix fois supérieur aux seconds. Exonérer les produits dérivés creuserait encore l'écart en incitant les opérateurs à fuir la taxation. Mais si l'Europe entend montrer la voie, il faut, dans le cadre du G20 et ailleurs, faire en sorte que les autres pays suivent rapidement.

Cette remarque vaut pour Bâle III. En ce moment, les États-Unis font plutôt de la surenchère au G20, mais le Comité de Bâle et le Conseil de stabilité financière ne peuvent faire que des recommandations. Nous allons imposer à nos plus grandes banques, à partir de juin prochain, un ratio de fonds propres durs à 9 % et je crains fort que les Américains ne nous abandonnent au milieu du gué. Quel moyen de pression nous resterait-il ? Aujourd'hui, les États-Unis appliquent unilatéralement le dispositif Bâle II à une vingtaine d'établissements new-yorkais, qui représentent certes 70 % des parts de marché, mais les 6 000 autres banques restent seulement sous le régime de Bâle I. Cela pose un problème de gouvernance : comment adopter des règles internationales, et les faire respecter ? Le G20 est obligé de se tourner vers le FMI ou l'ONU, qui eux ont des pouvoirs décisionnels à la différence du G20.

Cette interrogation nous renvoie au débat fiscal et social à l'échelle européenne. J'ai salué l'accord du 9 décembre en ce qu'il a contourné la règle de l'unanimité en s'appuyant sur certaines dispositions du traité de Lisbonne. L'élargissement de l'Union était indispensable mais, assorti de la règle de l'unanimité, il constituait un mélange explosif. Maintenant, rien n'empêche de mettre en place d'autres coopérations renforcées : c'est le meilleur moyen pour éviter de réduire l'Europe à l'impuissance. Le problème de l'Europe, c'est qu'elle est à géométrie variable selon les sujets : l'espace de Schengen ne recouvre pas la zone euro qui ne recouvre pas le marché unique, et ainsi de suite… Et la tendance risque de continuer pour déjouer la règle de l'unanimité. Comment faire fonctionner le tout ?

Dans mon esprit, la BEI doit participer à relancer aussi les infrastructures, et pas seulement l'innovation, la R&D ou l'essor des PME.

S'agissant de la gouvernance mondiale, le G20 c'est mieux que le G8 ou le G7. Mais ce n'est qu'une étape. Les pays qui n'y siègent pas s'estiment mal représentés par ceux qui y figurent ou par les instances internationales. Avec l'Afrique du Sud comme unique émissaire, les cinquante-quatre États de l'Union Africaine sont sous-représentés. Leur montée en puissance se fera au détriment de l'Occident, peut-être bien de l'Europe. Si l'intégration se poursuit dans l'Union européenne, sans doute pourrons-nous libérer quelques sièges. Mais cette perspective ne fait pas plaisir à tout le monde.

Je ne veux pas parler à la place de Jacques Attali, mais je rappelle que la commission qu'il a présidée, si elle a prôné la dérégulation de certaines professions comme les chauffeurs de taxi ou les pharmaciens, n'en a pas fait la colonne vertébrale de son rapport. Nous n'avons pas suffisamment insisté sur l'indemnisation des chauffeurs de taxi qui venaient d'acheter leur plaque 180 000 euros et qui n'auraient pas compris que sa valeur soit brusquement réduite à néant.

La fiscalité écologique me paraît être une tendance de fond. J'aimerais bien que l'Europe parvienne à un accord pour instaurer une taxe sur le CO2 car il faut éviter une concurrence intra-européenne. Le problème réside plutôt dans la position à tenir face aux pays émergents.

Les sommes consacrées aux investissements socialement responsables en France augmentent d'autant plus vite que les encours sont très faibles. Je n'ai pas de recette miracle. Certains réseaux bancaires, comme le Crédit agricole, avaient pris l'initiative de lancer des fonds dédiés. Pour les inciter à aller de l'avant, on pourrait agir sur la fiscalité de l'épargne… Mais je n'ose vous suggérer de créer une nouvelle niche fiscale quand on s'efforce d'en supprimer ! Cela étant, leur remise en cause offre aussi l'occasion d'en créer une de façon à drainer l'épargne vers le développement durable. Les produits tels que les fonds d'investissement de proximité, les fonds communs de placement dans l'innovation, les fonds communs de placement à risque, affichent un bilan éloigné de leurs ambitions. Pourtant, l'idée était bonne d'orienter l'épargne de proximité vers l'investissement de proximité en liaison avec les pôles de compétitivité. Le toilettage des niches fiscales ne doit pas interdire la réflexion sur la façon d'attirer l'épargne vers le financement à long terme.

Si on arrive à mettre en place la taxe sur les transactions financières, pourquoi ne pas en affecter le produit aux transferts Nord-Sud, surtout que les budgets nationaux vont être contraints ? L'objectif de 0,7 % pour l'aide publique au développement, dont on parle depuis trente ans au moins, n'a jamais été atteint.

Pour généraliser les indicateurs allant au-delà du PIB, le Parlement pourrait jouer tout son rôle. Des rapports ont été publiés – je pense notamment à celui de l'OCDE sur les suites du rapport Stiglitz-Sen, qui date de l'automne dernier. Une action coordonnée des Parlements nationaux peut être envisagée. Tout le monde est d'accord pour aller au-delà du PIB ; il faut maintenant passer aux choses concrètes : revoir les systèmes de comptabilité nationale, et même de comptabilité privée. Les économistes n'ont pas le pouvoir de décision.

Les achats de dette souveraine par la BCE n'ont pas eu d'incidence significative sur la création monétaire parce que, lors du premier plan de sauvetage de la Grèce en mai 2010, Jean-Claude Trichet s'est engagé à réduire d'autres postes du bilan de la BCE pour stériliser l'impact de l'achat de dettes publiques grecques, irlandaises, portugaises… C'était la contrepartie du feu vert allemand. Le bilan de la BCE a donc augmenté dans des proportions bien moindres que celui de la Réserve fédérale.

Je suis partisan d'une banque centrale de plein exercice, exerçant pleinement son rôle de prêteur en dernier ressort. Les Allemands redoutent les conséquences en termes d'inflation, mais je pense qu'ils se trompent de période. Le risque dans les pays développés aujourd'hui, c'est le chômage. L'inflation se cantonne aux pays émergents et nos pays ne l'ont pas importée. Chez nous, les liquidités alimentent des bulles sur les marchés d'actifs plutôt que l'inflation au sens habituel. La liaison entre création monétaire et inflation, dans le sens d'une augmentation continue et généralisée des prix, est moins mécanique que ne le pensait Milton Friedman. Je n'étais pas monétariste quand c'était à la mode de l'être, je ne vais pas le devenir quand la mode est passée.

Nous pouvons nous retrouver sur le rôle de la BEI, monsieur Chassaigne, mais pas sur celui de la BCE. Elle n'a pas vocation à accorder des financements à long terme, mais à refinancer les banques. Elle ne peut pas devenir une banque de développement, à moins de vouloir un grave conflit avec l'Allemagne qui a déjà du mal à envisager d'étendre ses pouvoirs au-delà de la surveillance de la stabilité des prix.

J'ai été membre de la Commission du grand emprunt qui a décidé le doublement des dotations d'Oséo. C'était nécessaire, ce n'est pas suffisant ; aussi vous ai-je suggéré de trouver d'autres financements pour les PME. Et deux des principaux candidats à l'élection présidentielle sont sur la même ligne : ils veulent créer une banque de l'industrie. Un grand pôle de financement permettrait sans doute de faire des économies d'échelle et d'éviter des doublons, mais il ne faudrait pas qu'il se transforme en superstructure rigide incapable de bien dépenser.

Monsieur Bossé, je ne suis pas un spécialiste de la méthanisation. Globalement, la tendance aux énergies renouvelables est inéluctable. On parle un peu moins (à tort !) de la biomasse en ce moment mais la deuxième génération de biocarburants est beaucoup plus intéressante que la première, dont la plantation concurrençait celle des productions alimentaires. Vous avez insisté à juste titre sur l'expérience et l'importance de l'évaluation. La France, en dépit de ses efforts, notamment pour la mise en place du RSA, expérimente insuffisamment.

J'ai peu parlé de l'économie solidaire et sociale, mais je préside le conseil scientifique de l'Association pour le droit à l'initiative économique. Je m'intéresse donc à la microfinance. Or elle a un lien avec le développement durable. L'économie sociale et solidaire recouvre à la fois de grosses entités, comme les mutuelles d'assurance, et des petites. Les économistes, vous avez raison, n'ont sans doute pas développé suffisamment d'outils spécifiques pour mesurer leur activité.

Les entreprises considèrent les indicateurs à long terme comme des coûts. Si le monde fonctionnait mieux, elles en verraient aussi les avantages. Elles développeront ces outils quand les gains escomptés dépasseront les coûts de mise en oeuvre. Et si elles risquaient la sanction de leurs actionnaires au titre de leur responsabilité sociale, elles consentiraient plus facilement des efforts. Tout est une question de bilan entre coûts et avantages.

Monsieur Bignon, vous posez la question du lien entre les services rendus et le financement, qu'il s'agisse de son montant ou de ses modalités, mais vous connaissez mieux que moi les travaux de M. Chevassus-au-Louis. Je ne peux aller au-delà.

Le concept de durabilité doit être pris dans toutes ses dimensions : financière, économique, et sociale. Nous sommes donc d'accord, madame Pérol-Dumont.

Les besoins de financement du transport ferroviaire sont énormes, et je n'ai pas de solution à livrer. Les PPP sont moins à l'ordre du jour, je le constate et il doit y avoir quelques bonnes raisons. À titre d'exemple, le grand emprunt qui doit répartir 35 milliards d'euros compte sur un effet de levier pour lever une somme élevée auprès du secteur privé et mobiliser au total près de 60 milliards. J'ignore où nous en sommes exactement par rapport à l'ampleur de cet effet de levier, mais, pour engager des sommes aussi massives, il faut explorer la voie des cofinancements entre le national et l'international, entre le public et le privé. Au-delà, votre question renvoie aux modalités d'orientation de l'épargne.

Le financement des PME, sera l'un des sujets majeurs des toutes prochaines années en Europe. Le potentiel de croissance et d'emploi se trouve dans notre tissu de PME. Je ne pense pas qu'une restriction drastique du crédit (credit crunch) soit à l'ordre du jour : les banques ne vont pas arrêter de prêter, elles vont être plus sélectives. Je crains le risque d'un biais défavorable aux PME, aussi le grand sujet politique est-il de trouver les moyens de relancer l'activité dans le monde de Bâle III en se préoccupant du financement des PME. Comme tous les pays d'Europe sont logés à la même enseigne, le sujet peut être envisagé dans les sommets européens. Certes pour le moment, ils se préoccupent surtout de colmater les brèches, mais ils vont devoir prendre un peu de recul et se consacrer aux sujets structurels relatifs à la croissance et à l'emploi.

Si l'on veut que la zone euro vive, il faut tirer des leçons de la crise en termes de gouvernance économique et politique. Le problème ne se limite pas à la dette souveraine. La compétitivité est également au coeur des difficultés. En tout cas, le statu quo nous condamnerait à des crises à répétition qui finiraient par miner la crédibilité de l'euro. Pour conjurer ce scénario, il faut certes resserrer la discipline budgétaire, mais nous avons deux jambes. Tant que nous serons dans une phase de faible croissance et de fort chômage, il sera difficile de réconcilier les opinions publiques avec l'euro. Pour améliorer les conditions de fonctionnement de la zone, il faut, à côté de la discipline budgétaire, une banque centrale de plein exercice, une mutualisation partielle des dettes souveraines par le biais d'obligations communes (eurobonds) et des mécanismes de soutien efficaces. À cet égard, depuis le début, je considère comme une erreur d'avoir communiqué aux marchés les plafonds d'intervention du FESF puis du MES, car les opérateurs ont toujours envie de tester les limites. L'Europe aurait pu économiser de l'argent en ne donnant pas d'information précise aux spéculateurs. De toute façon, si l'Italie et l'Espagne rencontrent des difficultés, les montants annoncés ne suffiront pas. (Applaudissements)

Nous vous remercions de cette passionnante intervention qui ouvre des perspectives, en particulier la mobilisation de l'épargne en faveur du développement durable pour limiter l'impact du resserrement de la liquidité sur l'économie réelle.

Sur le plan monétaire, la situation me fait penser non pas tant à la crise de 1929 qu'à celle qui a suivi la Première Guerre mondiale, dont on ne parle pratiquement pas. La France était alors hantée par le mythe du retour à la parité or du franc au point de compromettre notre économie et notre industrie, jusqu'à ce que Poincaré renonce en 1928. Nous avons tout intérêt à connaître notre histoire monétaire.

Membres présents ou excusés

Commission du développement durable et de l'aménagement du territoire

Réunion du mercredi 1er février 2012 à 9 h 30

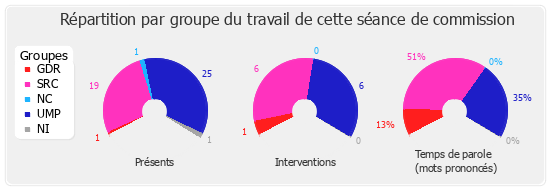

Présents. - M. Yves Albarello, M. Jérôme Bignon, M. Philippe Boënnec, M. Maxime Bono, M. Joseph Bossé, M. Jean-Claude Bouchet, M. Christophe Bouillon, Mme Françoise Branget, M. Christophe Caresche, M. Jean-Paul Chanteguet, M. André Chassaigne, M. Frédéric Cuvillier, M. Olivier Dosne, M. Raymond Durand, M. Paul Durieu, M. Philippe Duron, M. Albert Facon, M. Daniel Fidelin, Mme Geneviève Gaillard, M. Alain Gest, M. Didier Gonzales, M. Serge Grouard, M. Michel Havard, M. Armand Jung, M. Jacques Kossowski, Mme Fabienne Labrette-Ménager, M. Pierre Lang, M. Jean Lassalle, M. Thierry Lazaro, M. Jacques Le Nay, Mme Annick Lepetit, M. Bernard Lesterlin, Mme Christine Marin, M. Gérard Menuel, M. Philippe Meunier, M. Bertrand Pancher, M. Yanick Paternotte, Mme Marie-Françoise Pérol-Dumont, M. Philippe Plisson, Mme Catherine Quéré, Mme Marie-Line Reynaud, M. René Rouquet, M. Jean-Marie Sermier, M. Philippe Tourtelier, M. André Vézinhet

Excusés. - Mme Chantal Berthelot, M. Jean-Yves Besselat, M. Philippe Briand, M. Jean-Claude Fruteau, M. Joël Giraud, M. Gérard Lorgeoux, M. Joël Regnault, M. Max Roustan, M. Martial Saddier

Assistaient également à la réunion. - Mme Martine Lignières-Cassou, M. Francis Saint-Léger