Commission des finances, de l’économie générale et du contrôle budgétaire

Séance du 9 mars 2011 à 11h00

La séance

La Commission entend, en audition ouverte à la presse, M. Yvon Gattaz, Président de l'ASMEP-ETI, sur la fiscalité du patrimoine.

Nous venons de recevoir Mme Coisne-Roquette, pour le MEDEF, qui a pu nous faire part des attentes des entreprises en général, concernant la prochaine réforme de la fiscalité. Cet ensemble, pourtant fort hétérogène, est soumis à une fiscalité uniforme.

M. le Président Gattaz, vous cherchez, depuis des années, à protéger et à promouvoir les entreprises de taille intermédiaire – les plus créatrices d'emplois – qui font le succès de l'Allemagne mais pas encore celui de notre pays. Pour ces entreprises de 250 à 5 000 salariés, qui appartiennent souvent à une personne, une famille ou à quelques associés, le problème de la transmission se pose de manière particulièrement aiguë. Que pensez-vous des pistes les plus récentes évoquées par le Gouvernement en matière de fiscalité du patrimoine ? Souhaitez-vous élargir le sujet ?

Je vous remercie de votre invitation ; pour répondre à vos questions, je suis accompagné du vice-président de l'ASMEP-ETI, M. Philippe d'Ornano, directeur général du groupe de cosmétiques Sisley, ainsi que du secrétaire général et par ailleurs président de la commission fiscale de notre organisation, M. Georges Gaspard, président de Lyreco, un groupe spécialisé dans la distribution de fournitures de bureau. J'ai moi-même fondé avec mon frère, en 1952, la société d'électronique Radiall dont je préside encore le conseil de surveillance.

Avant d'aller plus loin, je souhaite rappeler ce que sont les entreprises de taille intermédiaire – les ETI. Le premier critère, vous l'avez mentionné M. le Président, est celui du nombre de salariés compris entre 250 et 5 000. L'entreprise doit également réaliser un chiffre d'affaires inférieur à 1,5 milliard d'euros. Enfin, le bilan de l'entreprise doit faire apparaître un total ne dépassant pas 2 milliards d'euros pour être qualifiée d'ETI. Ces critères stricts posent quelques difficultés dans la pratique, ce qui a justifié une appréciation assez souple.

Cette catégorie nouvelle est née en 2008, par la volonté du Président de la République et avec l'aide du secrétaire d'État aux PME d'alors, M. Hervé Novelli. Elle complète ainsi la typologie constituée par les très petites entreprises, les TPE, petites et moyennes entreprises, les PME, et grands groupes.

Ces ETI ont très majoritairement un caractère patrimonial, c'est-à-dire que les dirigeants effectifs disposent d'une part significative du capital. On peut distinguer les entreprises familiales, dans lesquelles il existe un lien de parenté entre les actionnaires, les entreprises personnelles, dirigées exclusivement par leurs fondateurs ou via une fondation, et les entreprises nouvellement créées par des associés non apparentés.

Dans notre pays, il n'y a aujourd'hui pas plus de 4 600 ETI alors que le Royaume-Uni en compte près de 10 000 et l'Allemagne plus de 12 000. Pourtant, ces entreprises représentent 21 % de l'emploi salarié, 30 % des exportations, un tiers des innovations et 61 % des entreprises cotées. Ce sont des entreprises assez grandes pour être fortes mais encore suffisamment petites pour demeurer indépendantes. Cette souplesse est un gage d'adaptabilité.

J'en viens maintenant aux remarques de l'ASMEP-ETI sur la fiscalité des entreprises, qui justifient cette audition.

En premier lieu, la fiscalité française ne tient pas suffisamment compte de la taille des entreprises. Il ne faut pas, selon nous, assimiler les ETI aux grands groupes et appliquer aux unes les mêmes règles qu'aux autres.

La stabilité des règles fiscales paraît insuffisante. Chaque modification de ces règles devrait être accompagnée d'un engagement de durée minimale de cinq ou dix ans. Cette instabilité est la raison qui pousse certains entrepreneurs à s'exiler à l'étranger.

Notre système fiscal gagnerait à être simplifié. Croyez-moi, les chefs d'entreprise préfèrent par-dessus tout la simplicité ! L'allègement de la fiscalité est également une priorité : c'est le seul moyen de stopper les expatriations à visée fiscale, qui s'accélèrent encore à l'heure actuelle. Je recommande de remettre en cause les centaines de niches, qui pèsent sur notre fiscalité.

Je vais détailler davantage nos propositions concernant la fiscalité du patrimoine. Il s'agit, vous l'avez compris, d'un enjeu décisif pour des entreprises patrimoniales comme les nôtres.

Tous les chefs d'entreprise que nous avons consultés s'accordent à préconiser la suppression de l'impôt de solidarité sur la fortune, l'ISF, le jugeant nocif pour la stabilité de l'actionnariat des entreprises.

S'agissant des droits de succession, la problématique est similaire mais la situation est moins défavorable, en comparaison des pays étrangers, grâce à la mise en place d'engagements de conservation des titres – dits pactes fiscaux « Dutreil » – qui permettent de transmettre un actif professionnel en bénéficiant d'un abattement de 75 % sur la valeur des titres.

Enfin, j'en termine avec le sujet majeur qu'est la fiscalité des plus-values. Il me semble qu'il faut se garder, en la matière, de confondre l'investisseur et le spéculateur. Le premier conserve ses parts dans l'entreprise pendant des décennies quand le second ne vise que le gain de court terme. L'ASMEP-ETI préconise plutôt d'appliquer aux plus-values sur les valeurs mobilières un régime fiscal inspiré de celui des plus-values sur cessions immobilières, à savoir un amortissement linéaire sur quinze ans.

Je vous donnerai une illustration concrète des difficultés des entreprises de taille intermédiaire. Pour développer nos entreprises, il nous faut du temps. À titre d'exemple, notre entreprise, au bout de 30 ans, avait un chiffre d'affaires qui dépassait celui de son principal concurrent américain, mais, 20 ans plus tard, donc au bout de 50 ans, son chiffre d'affaires actuel est très supérieur au nôtre : il a eu 20 ans de plus, c'est-à-dire une génération, pour se développer. Pour nos entrepreneurs, c'est la question du passage de génération qui est essentielle et donc la fiscalité du patrimoine transmis. En ce qui concerne notre entreprise, c'est la mise en place du pacte dit Dutreil qui a permis que nous n'ayons pas vendu. Nous avons ainsi, ces dernières années, investi plus de 150 millions d'euros en France. Pour la succession, grâce aux mesures prises, la question a été à peu près résolue. Ce n'est pas le cas avec l'ISF. Lorsque l'entreprise est transmise, coexistent ceux qui y travaillent et la gèrent – ils ne paient pas l'ISF – et ceux, parmi les membres de la famille, qui n'y travaillent pas, tout en y conservant l'essentiel de leur patrimoine, qui paient l'ISF. Ils manquent souvent de liquidités pour le régler. Ce n'est pas sans poser d'énormes problèmes, en créant un biais psychologique parfois désastreux dans les familles : ce problème se démultiplie avec les générations. L'ISF est cet impôt qui force à vendre. C'est à mon sens la principale raison du faible nombre d'ETI en France : 4 500 contre 12 000 en Allemagne et 10 500 au Royaume-Uni. Nous avons besoin de constituer des noyaux stables d'actionnaires.

Je voudrais faire une proposition simple : classer les entreprises dans les oeuvres d'art… Sérieusement, l'entreprise est la seule entité qui crée la richesse dans le pays. Alors pourquoi la taxer ? En cas de crise et donc de pertes comme en 2009, il ne devrait pas y avoir de distribution de dividendes. Mais que peuvent faire les actionnaires qui doivent payer l'ISF pour un montant parfois un peu supérieur à leurs revenus ? Ils cherchent à vendre leurs actions sans trouver d'acheteur pour une part minoritaire d'une entreprise non cotée pour laquelle il n'y a pas de liquidité. Résultat : le concours de plusieurs actionnaires dans cette situation aboutit à la vente de l'entreprise. La grande différence entre l'ETI et une grande entreprise c'est que la première travaille sur le long terme alors que la seconde, cotée, doit faire monter le cours de l'action sur le court terme. Pour les ETI, la fiscalité est payée par l'entreprise qui représente le seul patrimoine de ses actionnaires.

C'est souvent le concurrent de l'ETI qui la rachète, assez cher d'ailleurs, car il achète aussi les parts de marché, mais ensuite, pour réduire les coûts, on assiste à des fermetures de sites et des pertes d'emplois.

La concurrence est internationale et le démantèlement se traduit par des réductions d'effectifs là où les coûts salariaux sont les plus élevés. Notre site en France a le coût salarial le plus important des sites de notre groupe implanté dans 28 pays. C'est la raison pour laquelle nous demandons l'exonération d'ISF à 100 % sur les pactes Dutreil.

Vous avez établi une distinction sur les modifications à apporter à la taxation du patrimoine selon qu'elle frappe les entreprises ou des biens immobiliers. Quelle ligne de partage tracez-vous exactement ? De même, lorsque vous opposez le court terme au long terme, il serait utile de préciser quelle durée recouvrent pour vous ces notions.

Vous qui êtes présents à l'étranger, quelle appréciation portez-vous sur l'évolution des coûts salariaux dans notre pays par rapport à celle que connaissent nos voisins ?

Les pactes d'actionnaires Dutreil peuvent-ils comporter des clauses de liquidité, pour le cas où l'un des actionnaires familiaux voudrait en sortir ? S'agissant de la réforme de la fiscalité du patrimoine, que pensez-vous de la suppression du bouclier fiscal ? Alors que vous aviez proposé en 1986 un taux d'IGF uniforme à 0,3 %, êtes-vous partisans d'un taux d'ISF uniforme fixé à 0,5 % et 0,25 % sur les premières tranches ?

Dans cette hypothèse, pour obtenir un coût neutre pour les finances publiques, ces taux doivent s'entendre comme s'appliquant dès le premier euro, avec un effet de seuil considérable. C'est la seule façon de ne pas avoir à rechercher ailleurs des recettes, notamment sur l'IR...

Nous envisagerons assurément toutes les options. M. Gattaz, vous avez déploré l'instabilité chronique de la fiscalité française, en évoquant les changements incessants de taux et de barèmes. Ces variations ont un coût économique, mais entament aussi la confiance, base de l'activité économique et financière. Cet impact psychologique de l'instabilité n'est-il pas aussi dommageable que ses effets directs ?

Alors que les divergences industrielles se creusent entre notre pays et l'Allemagne, j'estime que le coût de la main-d'oeuvre est pourtant équivalent dans les deux pays. Mais, à coût égal pour l'employeur, les salariés allemands sont moins payés, de sorte que les dépenses en recherche et développement sont aussi plus élevées qu'en France. Comment peut-on aplanir ces différences ? Une idée très répandue veut qu'un impôt efficace ait une assiette large et un taux faible. Comment pensez-vous qu'elle pourrait s'appliquer dans le cadre d'une réforme de la taxation du patrimoine ?

Au fond, êtes-vous attachés à la stabilité de la fiscalité existante pour elle-même ou pour certaines des mesures dérogatoires qu'elle comporte ? Je suis étonné que vous ne proposiez rien pour combler la perte de recettes qu'amènerait une suppression de l'ISF. Quant à l'imposition des successions, elle pose des problèmes que les pactes d'actionnaires permettent en effet de surmonter. Mais vous ne vous êtes pas exprimés sur les allègements de charges sociales, qui paraissent produire peu d'effets. Quelle appréciation portez-vous sur la comparaison avec leur évolution en Allemagne ?

En évoquant les problèmes de transmission des entreprises, il me semble que vous avez passé sous silence certaines possibilités existantes. D'abord, les fonds de commun de placement à risques peuvent déjà porter les capitaux d'actionnaires qui ne seraient pas intéressés par la gestion directe. Ensuite, des dispositifs fiscaux prévoient aussi une transmission facilitée après cinq ans de détention du patrimoine.

Il me semble de bon sens de vouloir supprimer l'ISF. En proposant l'exonération à 100 % des seuls actionnaires minoritaires, vous rendez-vous compte que le Conseil constitutionnel risque d'y voir une rupture à l'égalité devant l'impôt ? Les freins à la transmission des entreprises conduisent trop souvent au maintien des dirigeants en place au-delà de l'âge raisonnable. Pouvez-vous citer des exemples illustrant combien cela peut nuire au dynamisme des entreprises ? Si vous soutenez l'abaissement de l'ISF, êtes-vous favorables à la création compensatoire d'une tranche d'imposition sur le revenu à 45 %, au-delà de 250 000 euros de revenus annuels, à l'instar de la fiscalité allemande ? Je partage votre analyse selon laquelle la taxation des plus-values avantage malheureusement le spéculateur par rapport au fondateur d'entreprise. Je défends l'idée que cette taxation devrait, en cas de vente d'une partie de l'entreprise à l'occasion d'une transmission, être plus favorable au contribuable sous conditions de réemploi de la plus-value à des fins d'investissement. Il me semble que cela accroîtrait la mobilité du capital des entreprises de taille intermédiaire.

Si l'on prend en compte tous les prélèvements, le taux marginal de l'imposition sur le revenu, fixé en apparence à 41 %, s'établit en réalité à 53,5 %.

De même, en matière d'imposition des entreprises, il faut prendre en compte aussi les prélèvements sur la masse salariale. Le taux d'imposition sur les bénéfices s'établit ainsi en réalité à 45 % et non à 33 %.

Les banquiers ont une approche de plus en plus extensive du long terme, puisqu'ils le font commencer désormais dès qu'un projet s'étale sur plus de dix ans. Quant à l'écart de compétitivité entre la France et l'Allemagne, le récent rapport du centre d'observation économique et de recherche pour l'expansion de l'économie et le développement des entreprises – COE-Rexecode – cite certes cinq chiffres différents sur l'évolution du coût horaire de la main-d'oeuvre. Son président, Michel Didier, a souligné qu'il avait dû puiser à des sources très diverses qui n'employaient pas les mêmes catégories statistiques. En tout état de cause, quelles que soient les valeurs retenues, la comparaison est toujours à l'avantage de l'Allemagne. Michel Didier considère également que la compétitivité française n'a cessé de se dégrader depuis dix ans. Pour mon compte personnel, j'ai fermé une filiale de mon entreprise à Francfort en 1969 à cause du coût du travail sur place. Le fonctionnement de cette filiale me coûterait cependant moins cher aujourd'hui qu'en Rhône-Alpes. Car les Allemands ont su fournir un effort considérable, les syndicats acceptant une stagnation des salaires, voire leur réduction dans certains secteurs …

Sur la compensation des recettes d'ISF : alors que les niches fiscales sont si nombreuses, je ne comprends pas pourquoi on envisage toujours de relever les taux normaux des impôts, notamment l'impôt sur les dividendes. Pendant ce temps, l'assurance-vie n'est-elle pas taxée à seulement 7 % ? Mais y aurait-il une perte de recette due à la suppression de l'ISF ? Il est au demeurant établi qu'il représente une perte fiscale deux fois supérieure aux recettes apparentes.

Par de telles affirmations, vous risquez de discréditer vos propos antérieurs. Répondez plutôt aux questions posées.

Je vous confirme que des dirigeants restent aux commandes de leur entreprise dans le seul but d'éviter de payer l'ISF, ce qui a naturellement un impact sur la gouvernance de l'entreprise. Cet impôt ne fait qu'accroître les difficultés déjà considérables de la transmission d'entreprise.

Dans les pactes d'actionnaires Dutreil, des clauses de liquidité peuvent prévoir que les parts d'un actionnaire minoritaire soient rachetées au sein du groupe familial, ou bien que l'entreprise rachète ses propres actions, ou enfin qu'un holding patrimonial assure la pérennité de l'entreprise en constituant une réserve de liquidité. Cette dernière solution est la plus répandue. Lorsque nous abordons la question de l'ISF, nous n'avons en vue que l'intérêt de l'entreprise. Or elle s'appauvrit à chaque prélèvement, qui dégrade ce faisant sa compétitivité. La réforme des 35 heures a coûté une fortune aux entreprises, non seulement parce qu'elles ont dû verser les mêmes salaires pour une durée de travail moindre, mais parce que la définition du temps de travail est devenue très complexe.

Pensez-vous que les allègements de charges actuels soient viables pour l'économie française ? Je regrette que votre réflexion sur le système fiscal français ne soit pas plus approfondie et se résume à une approche de défense réflexe des intérêts d'une catégorie.

Nos préoccupations se tournent d'abord vers l'entreprise. L'avantage compétitif de la France s'est dégradé à cause de la réforme des 35 heures. La réforme du temps de travail ne devait pas être obligatoire, certaines vendeuses se trouvant par exemple fort bien de travailler à temps partiel.

Si nous n'avons pas évoqué les problèmes connexes liés à la réforme du patrimoine, tels que les problèmes de société, c'est par volonté délibérée de ne parler que de ce qui nous concerne, en laissant ensuite toute leur place aux débats politiques.

Membres présents ou excusés

Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mercredi 9 mars 2011 à 11 heures

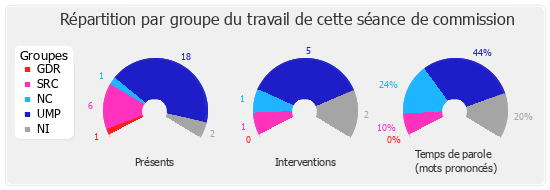

Présents. - M. Dominique Baert, M. Jean-Marie Binetruy, M. Jérôme Cahuzac, M. Olivier Carré, M. Gilles Carrez, M. Yves Censi, M. René Couanau, M. Charles de Courson, M. Michel Diefenbacher, Mme Aurélie Filippetti, M. Jean-Claude Flory, M. Nicolas Forissier, M. Marc Francina, M. Daniel Garrigue, M. Louis Giscard d'Estaing, M. Marc Goua, Mme Arlette Grosskost, M. Laurent Hénart, M. Jean-François Mancel, M. Patrice Martin-Lalande, M. Jean-Claude Mathis, M. Hervé Novelli, M. Jacques Pélissard, M. Alain Rodet, M. Jean-Claude Sandrier, M. Michel Sapin, M. François Scellier

Excusés. - M. Patrick Lemasle, M. Victorin Lurel

Assistait également à la réunion. - M. Michel Piron