Commission des finances, de l’économie générale et du contrôle budgétaire

Séance du 9 novembre 2011 à 11h00

La séance

et de M. Pierre Lequiller,

Président de la commission des Affaires européennes

La commission des Finances, de l'économie générale et du contrôle budgétaire entend, en audition commune avec la commission des Affaires européennes, M. François Baroin, ministre de l'Économie, des finances et de l'industrie, sur les décisions du sommet de la zone euro du 26 octobre 2011 et l'évolution de la situation de la zone euro

Le Président Jérôme Cahuzac. Nous disposons d'environ une heure pour échanger avec le ministre sur les événements récents concernant la zone euro, ce qui est très peu. Sachant par ailleurs qu'un débat sera organisé cet après-midi en séance publique sur le Sommet de la zone euro du 26 octobre et sur le G20 des 3 et 4 novembre dernier, nous avons choisi, M. le ministre, de centrer, pour ce qui est de la commission des Finances, nos premières questions sur les aspects « techniques » de l'accord conclu le 27 octobre 2011 qui comporte :

– le nouveau plan d'aide à la Grèce – lequel, à ce jour, n'est pas caduc et pourrait trouver à s'appliquer prochainement ; nous souhaitons connaître en particulier son incidence sur les finances publiques de la France et sur les comptes des établissements bancaires français ;

– une décision d'« optimisation significative des ressources du FESF, sans accroissement des garanties qui le sous-tendent » selon deux options qui sont le rehaussement de crédit et l'appel aux ressources d'investisseurs publics et privés. Ces deux options méritent d'être explicitées ;

– un ensemble de mesures destinées à renforcer la confiance dans le secteur bancaire, dont l'objectif de recapitalisation des banques en portant la position en fonds propres des banques à 9 % du capital d'ici à la fin juin 2012.

Sur ces trois points, nous souhaitons que vous vous exprimiez.

Le Président Pierre Lequiller. Je vous remercie, Monsieur le ministre, d'avoir bien voulu répondre à notre invitation quelques jours après le Sommet du G20 de Cannes. Tout comme mon collègue Jérôme Cahuzac, je souhaite vous interroger sur la mise en oeuvre des décisions prises lors du dernier Sommet de la zone euro, et plus largement, au niveau de l'Union à 27, sur les prochaines étapes de la construction du gouvernement économique européen.

S'agissant des décisions prises lors du Conseil européen, à 27, le 23 octobre dernier et lors du Sommet de la zone euro des 26-27 octobre, il convient de tout mettre en oeuvre pour qu'elles soient concrétisées le plus rapidement possible.

Quand seront fixées les modalités précises d'action du FESF révisé ? Sa « puissance de feu » va-t-elle être réellement portée à 1 000 milliards d'euros, et dans quel délai ?

Le plan de restructuration de la dette grecque suppose, pour être mis en oeuvre, l'accord du plus grand nombre possible de banques détenant ces titres de dette. À ce jour, combien de créanciers privés concernés ont adhéré à ce plan, qui prévoit une décote de 50 % ?

La France va-t-elle présenter, de sa propre initiative ou conjointement avec l'Allemagne ou d'autres partenaires, une contribution aux travaux de MM. Van Rompuy et Barroso qui doivent aboutir à la présentation de propositions en décembre sur d'éventuelles révisions supplémentaires des traités ?

Une dernière question : comment l'Union européenne va-t-elle amener l'Italie à prendre les mesures nécessaires pour regagner la confiance des marchés ?

Je reviens très rapidement sur les éléments de l'accord du 27 octobre.

Nous avons formulé une réponse à la crise que traversent les pays de la zone euro en ce moment, et cette réponse est crédible.

Plusieurs éléments se détachent particulièrement, que j'aimerais évoquer avec vous ce matin :

Un premier point de l'accord a porté sur l'implication volontaire du secteur privé dans l'effacement de la dette grecque à hauteur de 50 %. Par ailleurs, le nouveau plan d'aide à la Grèce est non plus de 109 mais de 130 milliards d'euros.

Le deuxième point résulte du Conseil européen à vingt-sept et pas seulement de l'Eurogroupe : il concerne la recapitalisation du secteur bancaire. Nous nous sommes entendus sur le renforcement des fonds propres des banques européennes à hauteur de 9 % d'ici à juin 2012. Cela représente 8,8 milliards d'euros pour les banques françaises qui n'ont pas besoin, pour cela, de guichet public. Elles renforcent leurs fonds propres à partir de leurs résultats ou en faisant appel au marché, plus sûrement à partir de leurs résultats, puisqu'elles ont annoncé 11 milliards d'euros de bénéfices au premier semestre.

Le troisième pilier, c'est le fonds européen de stabilité financière, le FESF. Les mécanismes que nous avons envisagés ont pour objectif de démultiplier les moyens d'intervention du Fonds, sans contribution additionnelle des États membres de la zone euro, pour une capacité de financement d'environ 1 000 milliards d'euros.

Deux mécanismes distincts seront présentés aux investisseurs souverains comme privés. Je précise que ces deux mécanismes peuvent être envisagés individuellement ou de manière complémentaire :

– le premier pourrait prendre la forme d'une assurance partielle sur la dette de certains États membres ; les investisseurs se verraient ainsi reconnaître une décote qui rendrait l'emprunt attractif. Le niveau de la décote – plus attractif s'il est élevé mais, dans ce cas, avec un moindre effet de levier – reste à définir, comme les autres modalités techniques de ce mécanisme. La mission en a été confiée à M. Klaus Regling, directeur général du Fonds.

– le second devrait conduire à la création, à l'intérieur du Fonds, d'un véhicule spécial accueillant des participations privées et des participations souveraines. Ici encore, il revient à M. Regling de rechercher les partenaires privés et publics intéressés par une participation au Fonds dont la mission essentielle est d'intervenir sur le marché secondaire et d'acheter de la dette afin de stabiliser le marché.

Enfin, le quatrième point concerne la modification de la gouvernance de la zone euro, qui sera renforcée avec la mise en oeuvre d'au moins deux sommets obligatoires chaque année. Il est envisagé la possibilité d'apporter des modifications limitées au traité. Voilà pour l'essentiel de l'accord.

Concernant les questions des présidents Cahuzac et Lequiller, je rappelle, pour ce qui est de la Grèce, qu'après l'annonce d'un referendum, son Premier ministre a dû rencontrer, au cours du sommet du G20, Mme Angela Merkel et M. Nicolas Sarkozy, lesquels lui ont fait savoir que la sixième tranche d'aide ne pourrait être versée au Gouvernement grec dans l'attente d'un referendum, lequel, s'il devait avoir lieu, ne pourrait porter que sur le maintien ou non dans la zone euro. L'annonce d'un référendum a alors été retirée. Depuis, nous constatons une évolution de la situation politique que nous estimons positive, avec l'annonce de la prochaine formation d'un gouvernement d'union nationale dont l'élément constitutif est l'acceptation de l'accord du 27 octobre. La troïka européenne ira sur place pour s'assurer que les engagements pris sont respectés. Ce sont évidemment des avancées même si tout n'est pas réglé.

Le FESF dispose actuellement d'environ 290 milliards d'euros. C'est pour cela que l'on arrive à la somme de 1 000 milliards d'euros avec un effet de levier compris entre 3 et 4 compte tenu de la réalité du marché.

L'accord du 27 octobre n'a pas d'impact sur la dette publique française, il s'agit d'une participation, volontaire, du secteur privé.

Quant à la révision du traité, il est, à ce stade, prématuré d'en définir le détail.

Pour revenir sur une question posée à la précédente réunion, concernant l'impôt sur les sociétés et la convergence franco-allemande, je voudrais rappeler qu'en Allemagne, le taux fédéral de l'IS est de 15 % mais qu'il convient d'y ajouter l'impôt perçu par les Länder –qui s'apparente à la CVAE- au taux de 14 % : au total, le taux de l'impôt acquitté par les sociétés n'est pas très éloigné de celui appliqué en France. Le trésor allemand et le trésor français travaillent sur les modalités de rapprochement. Nous présenterons un document cadre avec les Allemands en janvier 2012 pour pouvoir être opérationnels début 2013.

La situation de l'Italie est difficile.

Le Président Jérôme Cahuzac. Elle se refinance à 6,40 % avec une croissance à 1 %. Combien de temps cela peut-il durer ?

Le ministre de l'Économie, des finances et de l'industrie. L'Italie a sollicité le FMI pour qu'il participe à la surveillance de la mise en oeuvre opérationnelle des réformes structurelles qu'elle a entreprises. Si l'Italie a une dette égale à 120 % du PIB, elle est aussi la 8ème puissance économique mondiale, en excédent budgétaire primaire, avec un bon maillage d'entreprises de taille intermédiaire. Mais elle connaît une perte de confiance des marchés et la situation des spreads continue à se tendre. Ceci est bien le signe que désormais la situation politique d'un pays est un élément essentiel de sa crédibilité.

J'ai cru comprendre que vous aviez parlé d'une décote sur la dette italienne. Est-ce exact ?

Sur l'extension du champ de la décote sur la dette grecque, vous n'avez pas tout à fait répondu à nos questions en ce qui concerne la participation du secteur bancaire. Pourriez-vous apporter des précisions sur ce point ?

Sur la gouvernance, les mesures prises sont aujourd'hui très insuffisantes. Quelles sont les ambitions du gouvernement et quel calendrier vous donnez-vous ?

Il semble qu'il y ait un débat sur le calendrier du renforcement des fonds propres des banques. Certains observateurs considèrent que même un calendrier accéléré par rapport à celui prévu par le dispositif de Bâle III serait encore trop « lâche ». Plus vite on réalisera ce renforcement, mois on prendra le risque d'un manque de financement de l'économie. La politique de distribution des dividendes des banques doit changer, mais les banques devraient aussi s'interroger sur la structure de leur capital. Le risque de déprimer le financement de l'économie doit être pris en compte. Aller beaucoup plus vite dans le renforcement de leurs fonds propres pourrait amener cette réflexion.

Je crains que le FESF ne soit dans les prochaines semaines, le « maillon faible » du dispositif adopté. L'adossement du Fonds à la BCE ayant été écarté, il y a beaucoup d'interrogations sur la manière de le renforcer. Ces interrogations commencent à se diffuser.

Le Fonds a levé sur les marchés 3 milliards d'euros le 7 novembre à un prix assez élevé. On observe que l'écart entre le taux auquel emprunte le Fonds et le taux auquel l'Allemagne emprunte suit l'évolution de l'écart des taux entre la France et l'Allemagne.

Les pays émergents ont fait part lors du G20 de leurs fortes interrogations. Ils refusent de participer directement au Fonds et veulent passer par le FMI. Parallèlement se déroulent des discussions sur les droits de vote au sein du FMI. Envisage-t-on d'attribuer au Fonds les DTS européens du FMI ?

Si ces interrogations ne sont pas rapidement levées, elles vont porter atteinte à la crédibilité du Fonds.

Par ailleurs, où en est l'accord entre la France et l'Italie sur le membre français qui devrait intégrer le conseil des gouverneurs de la BCE ?

Face à la situation périlleuse dans laquelle se trouve l'Italie, la BCE s'est engagée, dit-on, de plus en plus et fortement. Jusqu'où et avec quelles implications pour les États membres ?

S'agissant du calendrier, quel tempo envisagez-vous et quelle articulation politique entre la zone euro et les autres États de l'Union européenne ?

Sur la taxe sur les transactions financières, les divergences existantes entre les pays européens ne sont guère étonnantes. Pouvez-vous nous éclairer à ce sujet ?

Dans le cadre du plan de sauvetage de l'euro, les pays de la zone réfléchissent à l'activation d'un nouvel instrument en faveur de l'Italie. On lit par ailleurs dans la presse que M. Draghi refuse de continuer d'acheter à grande échelle des obligations des États de l'euro. Le nouveau plan est-il déjà insuffisant ? Comment va-t-on financer le Fonds européen ? Où en sont les accords avec le secteur privé ? Veux-t-on modifier les traités européens pour que la BCE devienne prêteur de dernier ressort ? Les problèmes que rencontrent la Grèce, l'Espagne et l'Italie ne sont pas seulement des problèmes d'endettement mais des problèmes de taux.

Le taux de chômage dans la zone euro atteint environ 10,2 %. Ce sujet a-t-il été abordé au G20 ?

La presse anglo-saxonne fait état d'un mouvement de retrait des banques d'affaires au-delà des frontières de l'Europe. Comment les dirigeants européens interprètent-ils cela, et quelles mesures envisagent-ils de prendre contre ce mouvement qui risque de priver la zone euro de financements ?

Les travaux sur l'assiette commune consolidée pour l'impôt sur les sociétés avancent lentement. Certains pays manifestent une opposition de principe. Pouvez-vous faire un point sur l'état de ces oppositions ? Si l'unanimité ne peut être atteinte, est-il envisageable d'avoir recours à une coopération renforcée ? L'objectif de l'ACCIS peut-il s'articuler avec l'objectif de convergence fiscale franco-allemande sur la taxation des sociétés ?

La réunion du Conseil Ecofin d'hier a fait apparaître les divergences sur la taxe sur les transactions financières, avec, semble-t-il, un tiers des participants en faveur et deux tiers hostiles au projet. La position du Luxembourg qui affirme qu'il est « trop tôt » laisse espérer une évolution à venir. L'opposition vous semble-t-elle définitive ? Sur l'assiette, qu'en est-il de l'éventuelle exclusion des transactions au comptant sur le marché des changes ?

Qu'en est-il de la participation de la Chine au financement du plan européen ? On sait que la Chine ne veut pas être engagée uniquement sur le dollar.

Une feuille de route a-t-elle été établie sur les besoins qu'auraient les différents États des financements du Fonds ?

Quelle est l'exposition des banques françaises à l'Italie ?

Sur la Grèce, le plan initial était difficilement réalisable. Les privatisations annoncées pour un montant total de 50 milliards d'euros sont-elles en bonne voie ? Le pays est-il capable de suivre la feuille de route établie ? Peut-on leur faire confiance ?

Pour le renforcement des fonds propres des banques, sept mois, c'est long. Comment aller plus vite ?

La crise de la dette grecque fait ressortir toute l'ambiguïté du rôle des banques. Ce sont à la fois des entreprises privées et, inévitablement, des acteurs de la spéculation, mais aussi des opérateurs d'intérêt public parce qu'elles participent à la restructuration s'il y a lieu et au financement de l'économie. La question du renforcement des fonds propres et de la différence du calendrier d'application de Bâle III entre les États-Unis et l'Union européenne a été posée. Il y a également, les concernant, la question du contrôle et de la régulation. Mais ne faut-il pas également aller au-delà et poser le problème de la clarification du statut des établissements bancaires et des contrôles auxquels ils sont soumis, puisqu'ils n'exercent pas une activité comme une autre ?

Le ministre de l'économie, des finances et de l'industrie. Je n'ai pas parlé de décote italienne mais j'ai évoqué le premier volet du fonctionnement du Fonds concernant le système de garantie, et j'ai pris l'exemple d'un mécanisme de garantie à 20 % pour inciter les investisseurs à revenir sur le marché des titres italiens, alors que seuls les Italiens sont actuellement acquéreurs. Pour 100 euros, les 20 premiers, en perte, seraient garantis par le fonds.

Le haircut sur la dette grecque concerne les seuls titres détenus par le secteur privé. Il n'a aucun impact sur la partie publique. On était antérieurement dans un schéma de prêts bilatéraux. Dorénavant, on a un système de garantie entre le Fonds et les États, à la fois plus simple et plus structurant.

En ce qui concerne le capital des banques et le calendrier de recapitalisation, je pense honnêtement que si l'on avait fait plus bref, on aurait couru le risque d'un resserrement du crédit, d'un credit crunch, dans des proportions spectaculaires, en France comme ailleurs. La Commission européenne était clairement sur la ligne d'un calendrier plus court, avec un taux de 9% voire à 10% de fonds propres sous la pression des États-Unis et du FMI, avec un rendez-vous en fin d'année. Mais on ne voit pas comment les banques auraient pu faire un tel effort sans réduire de manière drastique l'accès au crédit pour les entreprises et pour les particuliers. Même en supprimant les dividendes, comme l'évoque M. Emmanuelli, ce n'aurait pas suffi. Même si le calendrier retenu par l'accord fut l'objet de débats, on s'est mis d'accord ; on ne touche plus à l'accord des 27 à ce sujet.

Le FESF est-il un maillon faible ? La faiblesse n'est pas celle du FESF mais vient en fait du niveau de dette, du niveau nécessaire de consolidation budgétaire, de l'addition tout aussi nécessaire des plans qui sont imposés et du doute qu'ont désormais les marchés sur les dettes souveraines. On doit progressivement mettre en oeuvre le dispositif, dans des conditions très difficiles, car la situation actuelle des marchés ne favorise pas la tâche du fonds européen. Nous faisons tout pour parvenir à des accords et avoir le plus de ressources et d'effet de levier possible.

C'est dans cette perspective que le G20 a examiné la question de l'augmentation des ressources du FMI. Dans l'accord global, tous ont été accord pour adapter les ressources du FMI en fonction de la situation. Le FMI jouera son rôle en cas de ralentissement très spectaculaire de l'activité économique. Les modalités de l'augmentation de ces ressources peuvent prendre trois formes : soit un versement direct des actionnaires, soit une augmentation de la ligne sur les prêts bilatéraux, soit une mutualisation des quotes-parts de DTS – dans les différents paniers, européens ou autres –, pour les mettre à disposition d'un véhicule spécifique, soit celui qui est interne au FESF, soit un nouvel instrument créé par le FMI lui-même.

Il n'y a jamais eu de débat sur les réserves en or. En revanche, il est de notoriété publique qu'il y a des réserves de l'Allemagne, et de la Bundesbank, sur la mutualisation des DTS européens. Mais la piste n'a pas été écartée par le gouvernement allemand. Les ministres des finances du G20 vont travailler la question, avec la perspective d'un rendez-vous en février prochain sous présidence mexicaine. On examinera si nécessaire quelle est la meilleure option et ce que les pays peuvent accepter pour un renforcement du FESF.

Pour ce qui concerne la question de la présence italienne au sein de la BCE, je n'ai aucun élément précis.

Entre les États membres extérieurs à la zone euro et les dix-sept membres de la zone euro, on se parle. C'est déjà important. Il y a, je ne le cache pas, parfois des agacements d'entendre en permanence certains États membres extérieurs à la zone euro donner des conseils sans jamais s'engager financièrement.

Sur la taxe sur les transactions financières, les travaux avancent. La Commission a présenté hier ses propositions en Ecofin. C'est une étape importante. La France et l'Allemagne ont apporté une contribution. À l'intérieur des vingt-sept, la Suède a considéré, au cours de l'Ecofin, à la lumière de l'expérience de son pays, que c'était le meilleur moyen de ralentir l'économie. Il y a un élément culturel également. Les Britanniques sont très opposés à ce projet.

Au G20, le président Obama a expliqué qu'il était favorable à une contribution du secteur financier pour contribuer à la résolution de la crise. La question est de savoir sous quelle forme. Le président Obama a déjà proposé une taxe sur le secteur bancaire, mais c'est le Congrès qui l'a refusée. Il s'appuie donc sur une initiative internationale pour adresser un message à l'opinion.

S'agissant de la Grèce, la décote ne concerne que les banques privées. Des représentants de la Troïka – Commission européenne, BCE, FMI – doivent se rendre à Athènes pour y rencontrer le Gouvernement grec. Celui-ci doit confirmer son engagement à appliquer le plan. Cela signifiera le décaissement de la sixième tranche du précédent programme et un suivi précis de l'avancée des réformes selon des modalités coordonnées entre la BCE, la Commission européenne et le FMI. La situation est très difficile. La croissance s'effondre. Il y a également le programme de privatisation très ambitieux. La Troïka suivra l'évolution de la situation et les décisions seront éventuellement ajustées au niveau des ministres des finances et du Conseil européen. C'est clairement la règle du jeu entre la Grèce et ses créanciers.

Sur la coordination franco-allemande en matière d'impôt sur les sociétés, il y a comme je l'ai dit un calendrier et un document-cadre sera présenté en début d'année prochaine. L'objectif est une application début 2013 et donc un texte dans le cadre de la loi de finances qui sera examinée à l'automne 2012. Est-ce l'aile avancée d'une coopération renforcée entre certains États membres en matière de convergence fiscale, je le crois. Les lignes sont en train de bouger. La Belgique a indiqué qu'elle accompagnerait l'initiative.

S'agissant de la Chine, celle-ci sera en début d'année prochaine le troisième actionnaire du FMI. C'et le pays qui a aujourd'hui les réserves potentielles les plus importantes, avec plus de 3 200 milliards de dollars. Il a des positions sur le dollar. Il a toujours déclaré vouloir agir en investisseur avisé. Ses dirigeants continuent à affirmer qu'ils croient à la zone euro. C'est précieux.

La Chine est partie prenante aux discussions à l'OMC. Dans le cycle de Doha, il y a des rendez-vous qui sont pris, dont l'un en 2016 pour attribuer à la Chine le statut d'économie de marché. Il n'y a donc aucun « échange » sur cette question.

La question est uniquement de savoir si la Chine achète directement des obligations d'État sur les marchés ou si elle passe par le fonds, montrant par là qu'elle accorde une confiance soutenue à la zone euro. C'est une simple question de positionnement des réserves de change. Il n'y a donc aucun élément nouveau. Tout se fait à livre ouvert. Il n'y a aucune discussion parallèle, aucun échange dissimulé. Il faut plutôt se féliciter qu'on encourage les Chinois, comme tous les autres investisseurs, à investir dans notre zone.

Je dois dire que toutes les interrogations qui ont fleuri ici ou là ont fait réfléchir nos amis chinois. Les dirigeants du Fonds vont donc retourner en Chine pour y rediscuter ces questions.

S'agissant de l'exposition des banques françaises à la dette italienne, les données ont été publiées, sauf pour ce qui concerne les dernières semaines. C'est le Gouverneur de la Banque de France qui pourrait répondre.

Je souhaite insister sur deux questions importantes, l'une tenant, au-delà de la situation particulière de la Grèce, au problème du retrait des banques d'affaires et, l'autre, à la BCE et à ce que les traités européens l'autorisent à faire.

Des pays comme la Chine, le Brésil ou la Russie ont-ils demandé des contreparties à l'aide qu'ils pourraient apporter au FESF ?

Le ministre de l'Économie, des finances et de l'industrie. Ces pays ont des réserves considérables mais ne demandent pas de contreparties dans les différentes discussions que l'on a avec eux.

N'est avéré que le retrait de banques qui conseillaient le gouvernement grec.

La BCE, dans le contexte actuel de très forte instabilité de la zone euro, devrait faire ce que fait la FED aux États-Unis ou la Banque d'Angleterre au Royaume-Uni. C'est la position française. Mais la BCE est indépendante, cette indépendance étant liée à l'approche historique qui est celle de l'Allemagne vis-à-vis de ce type d'institution. On essaie donc de trouver d'autres réponses.

Membres présents ou excusés

Commission des finances, de l'économie générale et du contrôle budgétaire

Réunion du mercredi 9 novembre 2011 à 12 heures

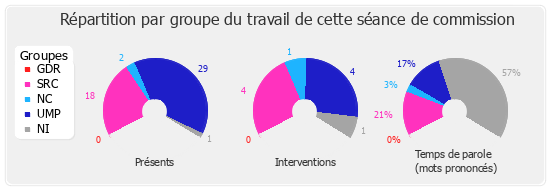

Présents. - M. Dominique Baert, M. Jean-Marie Binetruy, M. Pierre Bourguignon, M. Thierry Carcenac, M. Olivier Carré, M. Gilles Carrez, M. Yves Censi, M. Jean-Yves Cousin, M. Richard Dell'Agnola, M. Yves Deniaud, M. Michel Diefenbacher, M. Christian Eckert, M. Henri Emmanuelli, M. Jean-Michel Fourgous, M. Daniel Garrigue, Mme Annick Girardin, M. Louis Giscard d'Estaing, M. Marc Goua, Mme Arlette Grosskost, Mme Pascale Gruny, M. Laurent Hénart, M. Jean-François Lamour, M. Patrick Lemasle, M. Jean-François Mancel, M. Hervé Mariton, M. Henri Nayrou, M. Philippe Vigier, M. Gaël Yanno

Excusés. - M. Jean-Pierre Balligand, M. Bernard Carayon, M. Charles de Courson, M. Jean-Claude Flory, M. François Hollande, M. Alain Joyandet, M. Jean Launay, M. Patrice Martin-Lalande, Mme Isabelle Vasseur

Assistaient également à la réunion. - M. Patrice Calméjane, M. Christophe Caresche, Mme Marie-Louise Fort, M. Jean Gaubert, M. Hervé Gaymard, M. Guy Geoffroy, Mme Annick Girardin, Mme Anne Grommerch, Mme Élisabeth Guigou, M. Régis Juanico, Mme Marietta Karamanli, M. Jérôme Lambert, M. Pierre Lequiller, M. Lionnel Luca, M. Philippe Martin, M. Michel Piron, M. Didier Quentin, M. André Schneider, M. Pascal Terrasse, M. Gérard Voisin